Хотя за март банковскому сектору удалось преодолеть февральское снижение депозитной базы, ее общий размер по-прежнему остается ниже уровня начала текущего года , сообщает 365info.

Напомним, что за последний месяц зимы, по данным аналитиков Агентства по регулированию и развитию финансового рынка (АРРФР), суммарный объем депозитов уменьшился на 2,6% (до 29,7 трлн тенге) со снижением с начала года на 3,8%. В марте сложился прирост на 3% (до 30,6 трлн). Однако при этом сохранился негативный тренд при сравнении с началом текущего года в виде сокращения совокупного объема банковских вкладов на 0,8%.

Депозиты юридических лиц по сравнению с февралем увеличились на 4,3% (до 14 трлн 952 млрд тенге), вклады населения – на 1,8% (до 15,7 трлн). Как видно, фондирование банковского сектора сейчас весьма зависимо от депозитов физических лиц, и это, конечно же, не добавляет ему устойчивости. Нужно учесть также, что основная часть депозитной базы (21,9 трлн тенге) приходится на срочные депозиты, объем которых вырос за первый месяц весны на 3,8%.

Общий объем тенговых депозитов увеличился в марте на 3,7% (до 21,5 трлн тенге), тогда как по валютным вкладам сложился прирост на 1,3% (до 9,1 трлн). Такое расхождение в динамике этих составляющих повлекло снижение уровня долларизации депозитной базы за март с 30,2% до 29,8% (на начало года было 31,6%).

Депозиты юридических лиц в национальной валюте за март 2023 года увеличились на 4,7% (до 10,1 трлн тенге), в инвалюте – на 3,4% (до 4,7 трлн). Тем не менее с начала года их объем снизился весьма заметно – на 3,3%. По тенговым вкладам населения сложился прирост на 2,9% (до 11,3 трлн), тогда как объем валютных депозитов физических лиц уменьшился на 0,9% (до 4,3 трлн). С начала текущего года общий объем вкладов населения вырос на 1,4%.

Депозиты резидентов в депозитных организациях

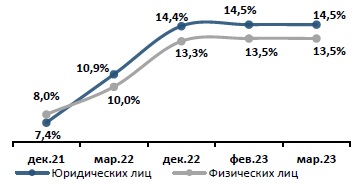

В отличие от февральской динамики средневзвешенных ставок вознаграждения по срочным тенговым депозитам, когда банки стали меньше платить физическим лицам (13,5% вместо 13,7%) в январе, в марте значение этого показателя не изменилось. Осталось оно на прежнем уровне в 14,5% и у небанковских юридических лиц.

Ставки по депозитам в тенге

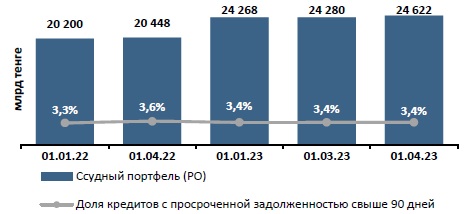

По-прежнему не особо впечатляет и динамика банковского кредитования. Совокупный объем кредитов, выданных БВУ, за первый месяц весны достиг 24,6 трлн тенге с увеличением с начала года на 1,5%. Но при этом по займам юридическим лицам произошло снижение на 1,3% (до 4,2 трлн тенге).

Объем совокупного кредитования субъектов бизнеса, включая индивидуальных предпринимателей, снизился на 0,5%. Произошло это главным образом из-за сокращения займов крупному бизнесу на 1,3%, тогда как кредиты субъектам малого и среднего бизнеса увеличились лишь на 0,2%.

Примечательно, что доля займов МСБ в совокупном ссудном портфеле банковского сектора опустилась с 27,3% на начало года до 26%.

Займы малому, среднему и крупному бизнесу

Источником же общего роста банковского кредитования выступают займы, выданные физическим лицам, их объем с начала года увеличился на 3% (до 13,5 трлн тенге). Объем потребительских займов вырос на 3,2% (до 7,9 трлн), а доля потребительского кредитования в совокупном ссудном портфеле банковского сектора поднялась с 31,7% на начало года до 32,2% к 1 апреля.

По кредитам населению на покупку и строительство жилья сложился прирост на 1,0% (до 4,8 трлн тенге), но при этом их доля уменьшилась с 19,8% до 19,7%. Однако доля ипотечных жилищных займов поднялась с 19,1% до 19,2%, так как их объем рос быстрее, прибавив 1,7% (до 4,7 трлн).

Кредитование физических лиц

Качество совокупного ссудного портфеля банков второго уровня заметно ухудшилось за первую четверть текущего года. Объем займов с просроченной задолженностью вырос с начала года на 25,8% (до 1,6 трлн тенге), а их доля в этом портфеле поднялась с 5,6% до 6,9%.

По неработающим займам с просроченной задолженностью свыше 90 дней (NPL) сложился прирост на 4,0% (до 847,4 млрд тенге) с увеличением их доли до 3,44% с 3,36%.

Как уточнили в АРРФР, в портфеле юридических лиц с учетом МСБ уровень NPL90+ составил 3,0% (320 млрд тенге), в портфеле физических лиц – 3,9% (527 млрд тенге) при покрытии провизиями неработающих займов на уровне 80,6%.

Однако настораживают высокие темпы увеличения займов с меньшими сроками «просрочки»: по займам с просроченной задолженностью от 1 до 30 дней прирост составил 67,8% (до 575,5 млрд тенге), от 31 до 60 дней – 34,1% (до 169,9 млрд), от 61 до 90 дней – 62,9% (до 103,6 млрд).

Неработающие займы

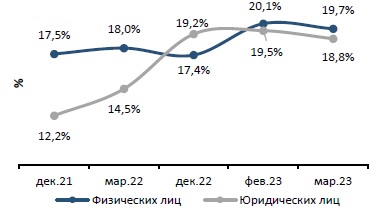

Что касается цены заемных денег, в марте она начала снижаться, хотя и остается выше прошлогодних уровней за этот же месяц. Средневзвешенная ставка вознаграждения по тенговым кредитам, выданным небанковским юридическим лицам, снизилась до 18,8% с 19,5% в феврале, но год назад была на отметке в 18%.

По займам населению значение этого показателя опустилось до 19,7% с февральского уровня в 20,1%, тогда как в прошлогоднем в марте составляло 14,5%.

Средневзвешенные ставки по кредитам в тенге

В заключение добавим, что с начала текущего года совокупные активы банков второго уровня увеличились на 1% (до 45,2 трлн тенге) по состоянию на 1 апреля.

При этом на высоколиквидные активы (среднемесячное значение) приходилось 13,6 трлн тенге с приростом на 1,1%.

Регуляторный капитал сложился в размере 6,3 трлн тенге при значениях коэффициентов его достаточности к1 – 19,5% ; к1-2 –19,5%; к2 – 22,6%.

Общая чистая прибыль банковского сектора по итогам первого квартала составила 509,7 млрд тенге, а отношение чистого дохода к совокупным активам (ROA) составило 3,91%, к собственному капиталу по балансу (ROE) – 32,08%.

По данным АРРФР, доля совокупных активов банковского сектора по отношению к ВВП составляла на начало апреля 37,3%, совокупного ссудного портфеля – 20,4%, общего объема вкладов клиентов – 26%.

Концентрация банковского сектора остается высокой, так как на долю пяти крупнейших банков в совокупных активах приходилось 66,7%, в совокупном ссудном портфеле – 73,9%, а в совокупных вкладах клиентов – 70,7%.

Всего же по состоянию на 1 апреля функционировал 21 банк второго уровня, включая 12 банков с иностранным участием, в том числе восемь дочерних.

Автор Тулеген Аскаров

Источник 365info.kz