Все финансовые кризисы, несмотря на сходства, имеют свою специфику. Таким образом, дают возможность вынести различные уроки на будущее.

Коллапс в финансовом секторе затрагивает все сферы нашей жизни, поскольку другие отрасли опираются на его поддержку. Что же вызывает финансовые кризисы? Чтобы это выяснить, мы подобрали наиболее масштабные из них.

Кредитный кризис 1772 года

В середине 1760-х годов Британская империя с многочисленными колониями накопила огромные богатства. Финансовый сектор кипел: банки щедро сыпали деньгами, не беспокоясь о надежности инвестиций. А спекуляция акциями Ост-Индской компании и покрытие убытков за счет депозитов клиентов воспринимались как должное.

Однако когда 8 июня 1772 Александр Фордайс — один из партнеров британского банковского дома Нил, Джеймс, Фордис и Даун — бежал за границу, чтобы не погашать долг, в стране началась паника. Перед банками выстроились колонны кредиторов, требовавших вернуть их вклады. Коллапс распространился на два десятка британских и шотландских банков, а также вызвал кризис ликвидности в Амстердаме.

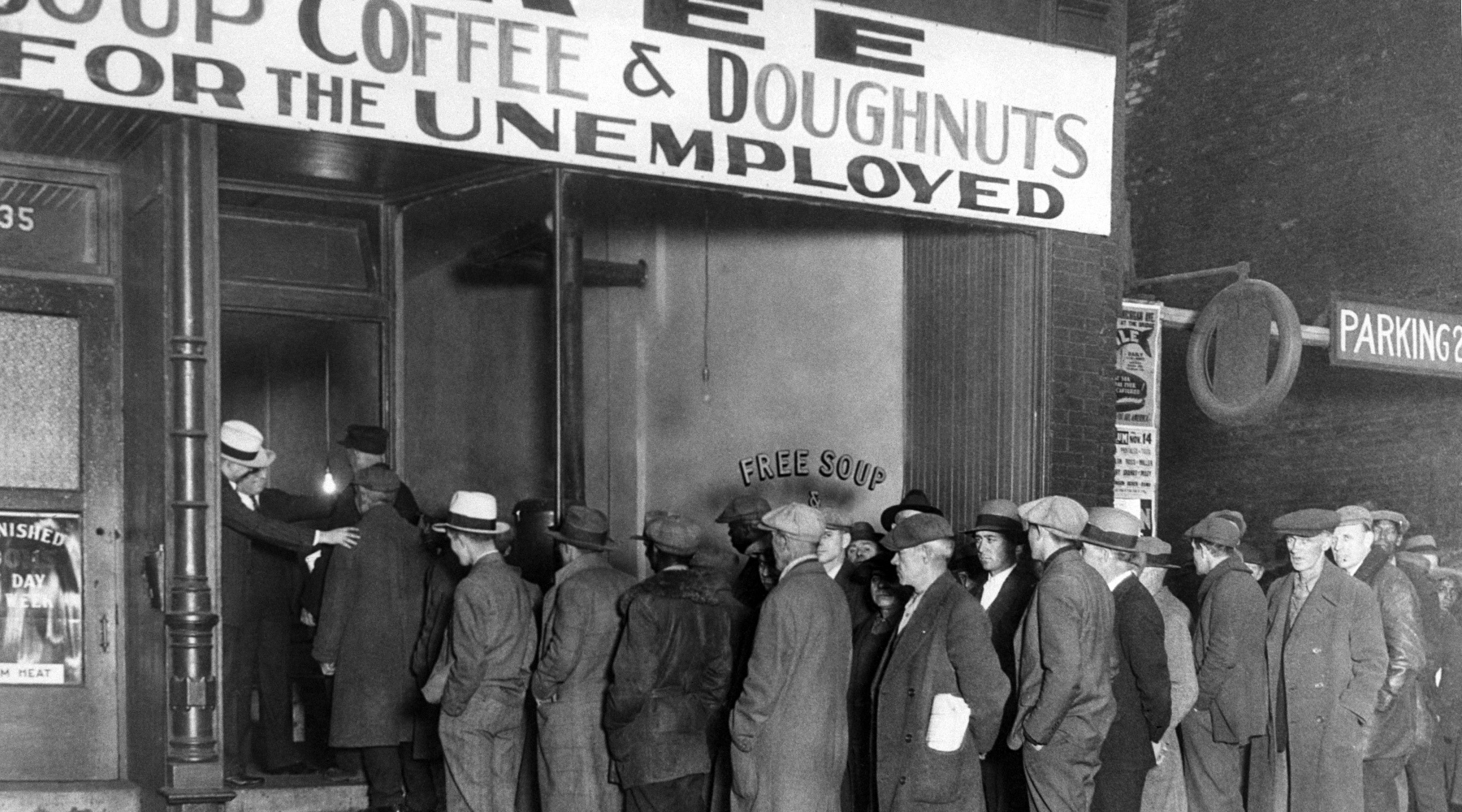

Великая депрессия 1929 – 1939 гг.

Экономисты и историки называют ее самой страшной финансово-экономической катастрофой ХХ века. Кризису предшествовал бум фондового рынка в США. В 20-е среди взрослых американцев не было таких, которые не владели бы акциями хотя бы какого-то предприятия. Спекулятивные неистовства бушевали на Нью-Йоркской фондовой бирже (NYSE). С начала октября 1929 цены на акции выросли до рекордных величин, а базовый показатель Dow Jones Industrial Average лишь за пять лет вырос на 500%.

Пузырь NYSE лопнул 24 октября 1929, который вошел в историю как Черный четверг. Обвал цен на акции продолжился в Черный понедельник, 28-го, и Черный вторник, 29 октября. Промышленный индекс Dow Jones (DJIA) за эти два дня упал более чем на 20%, а фондовый рынок США в целом — почти на 90%.

Крах фондового рынка 1929-го вызвал волну частных и корпоративных банкротств и поставил экономику США тупик. В начале года уровень безработицы составлял 3,2%, а до 1933-го вырос до 24,9%. Катастрофа распространилась на Европу, вызвав крушение «Боден-Кредит Анштальт», важнейшего банка Австрии.

Интересно, что создана в 1913 г. Федеральная резервная система (ФРС) оставалась неактивной в течение первых восьми лет своего существования. Увеличивая предложение денег и поддерживая низкую процентную ставку в течение десятилетия, ФРС подпитывала быстрый рост, предшествовавший краху. Избыток денежной массы раздул фондовый и рынок недвижимости. После того, как пузыри лопнули, ФРС сократила предложение денег почти на треть. Это привело к серьезным проблемам с ликвидностью во многих мелких банках и лишило надежды на быстрое восстановление.

Новоизбранный в 32-м году президент Франклин Д. Рузвельт запустил Новый курс, который помог обуздать спад. Многие из его программ актуальны до сих пор.

Азиатский кризис 1997 года

В конце 90-х спекулятивные потоки капитала, что перетекали из развитых стран в восточно-азиатские экономики Таиланда, Индонезии, Малайзии, Сингапура, Гонконга и Южной Кореи (известные тогда как «азиатские тигры»), привели к чрезмерному росту кредитования и накопления долга в этих экономиках.

В июле 1997 года правительство Таиланда вынуждено был отказаться от фиксированного обменного курса к доллару США, ссылаясь на отсутствие валютных ресурсов. Это вызвало волну паники на азиатских финансовых рынках и отток иностранных инвестиций на миллиарды долларов. МВФ должен был вмешаться, предоставив странам пакеты помощи во избежание дефолта.

Аргентинский кризис конца 90-х — 2002 года

В течение 90-х годов Аргентина по показателям роста опережала большинство стран Латинской Америки. Однако в конце века после неудачной привязки аргентинского песо к доллару США, рост суверенного долга и банковского коллапса, страна скатилась к глубокому кризису. Во-первых, жесткая привязка к доллару сделала отечественные товары не конкурентоспособными. Во-вторых, правительство прибегало к заморозкам банковских депозитов. Это возмутило панические настроения среди населения, поскольку лишило средств защиты их сбережений от высокой инфляции.

В декабре 2001 года МВФ сообщил, что прекращает поддержку Аргентины, поскольку правительство не выполняет условия программы спасения, принятой в сентябре того же года. Таким образом, Аргентина потеряла доступ к иностранному капиталу. Это было шоком для правительства, привыкшего получать щедрую, по сравнению с другими странами, поддержку от Фонда. Кризис был неизбежным. 23 декабря 2001-го новоизбранный президент Родригес Саа объявляет о невыплате суверенного долга Аргентины на $ 93 млрд.

Кризис имел значительные социальные последствия. Уровень безработицы вырос с 14,8% в 1998 году до 22,5% в 2001-м. Доля аргентинцев, живущих за чертой бедности резко возросла с и без того высоких 25,9% в 1998 году до 57,5% в 2002-м.

Финансовый кризис 2007-2008 годов

Мировому финансовому кризису 2007-2008 гг. предшествовал ипотечный кризис в США. Банки живо выдавали ссуды американцам с низкими доходами и с плохой кредитной историей. Впрочем, по мнению экспертов, главным фактором финансового кризиса был чрезмерный интерес банков к деривативам, связанных с жильем.

Эти сложные финансовые продукты были настолько выгодными, что побуждали банки идти на чрезмерный риск. Схема была такова. Банки продавали кредиты хедж-фондам на вторичном рынке. Затем хедж-фонд совмещал залог по ним с большим количеством подобных ипотечных кредитов. Затем хедж-фонд продавал залог, обеспеченный ипотекой, инвесторам.

Инвесторы не боялись дефолта, поскольку имели страховку — дефолтный своп. Они продавались солидными страховыми компаниями, такими как American International Group. Со временем свопами владели все, включая пенсионные фонды, крупные банки, хедж-фонды и даже отдельных инвесторов. Одними из крупнейших владельцев были Bear Stearns, Citibank и Lehman Brothers. Производный инструмент, основанный на сочетании недвижимости и страхования, был очень выгодным.

По мере роста спроса на эти деривативы рос спрос банков на выдачу жилищных займов, поэтому их предлагали почти любому. Однако повышение ставок ФРС в 2007 году вызвало резкое увеличение процентов по ипотечным займам. Американцы уже не могли обслуживать кредиты. Дефолты заемщиков вызвали кризис ликвидности банков.

Американцы остро ощутили последствия кризиса: доходы домохозяйств упали на 40%, а безработица выросла до 7%. Спасение страны никогда не стоило налогоплательщикам $700 млрд. Кризис распространился на Евразию. В Европе больше всего пострадали Греция, Ирландия, Латвия, Португалия и Украина, в Азии — Россия, Китай и Япония.

Глобальный финансовый кризис 2020-го

Кризис стал следствием правительственных ограничений мобильности, направленных на сдерживание длительной пандемии COVID-19. В конце февраля на мировых фондовых рынках начался обвал. К марту рынки просели на 20-30%. Впрочем, к концу года многие индексы возобновились или установили новые рекорды. Однако, по мнению Кармен Рейнхарт, вице-президента и главного економиста Группы Всемирного банка, в финансовом секторе набирает обороты тихий финансовый кризис, который может поставить под угрозу перспективы восстановления экономики.

Наряду с временным мораторием на взыскание долга, многие страны смягчили свои банковские нормы по классификации ссуд как неработающих. Поэтому, по мнению Рейнхарт, масштабы проблемных кредитов могут быть занижены. Вместе с тем финансовые учреждения, особенно небанковский сектор, могут быть недостаточно подготовленными к дефолтам. Ведь снижение суверенных кредитных рейтингов, которое достигло рекордного уровня, дает основания говорить о рисках дефолтов. Тогда банки, владеющие государственными ценными бумагами, понесут убытки.

Автор Evgeniya Davydenko

Источник psm7.com