Цены на нефть резко снизились.

Валютный рынок

Начало нового месяца на валютном рынке ознаменовалось небольшим укреплением нацвалюты к доллару США, происходящим на фоне относительно стабильной внешней среды. По итогам торгов понедельника 2 августа на KASE пара USDKZT закрылась на уровне 424,29 тенге за доллар (-0,16 тенге) при объёме торгов $159,6 млн (+$3,7 млн). До старта квартального налогового периода в стране (16.08) внешняя среда, вероятно, будет и дальше оказывать определяющее влияние на настроения участников рынка.

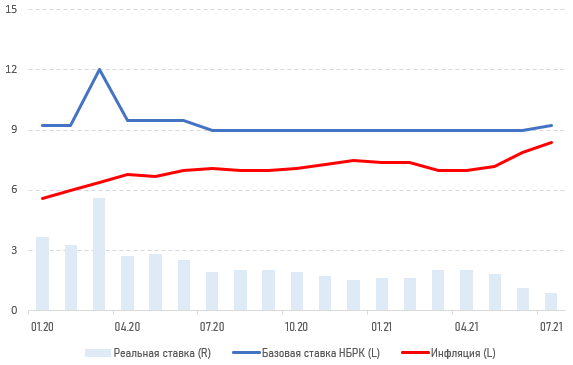

Между тем годовая инфляция в стране по итогам июля ускорилась до 8,4% (7,9% в июне) при целевом таргете НБРК 4-6% и может обусловить необходимость дальнейших контрмер со стороны монетарного регулятора.

Инфляция в РК:

Источник: БНС АСПР РК, расчеты АФК

Денежный рынок

Ситуация на денежном рынке страны развивается под влиянием повышенного объёма краткосрочной ликвидности в системе, что обуславливает удержание индикативных ставок вблизи нижнего коридора базовой ставки (TONIA – 8,56%, SWAP_1D – 9,04%). Между тем совокупный спрос на краткосрочную ликвидность составил 402,2 млрд тенге (-81,6 млрд тенге). Отметим, что совокупная задолженность НБРК перед рынком (открытая позиция) составляет порядка 5,3 трлн тенге.

Фондовый рынок

Индекс KASE в понедельник продолжил движении в даунтренде, опустившись до отметки 3 076,0 пункта (-0,35%). В понедельник продолжился выход инвесторов из акций Kcell (-3,8%) на фоне делистинга компании с LSE и AIX. В то же время Казатомпром в понедельник опубликовал операционные результаты деятельности за первое полугодие 2021 года – объём производства урана составил 10,5 тыс. тонн, что находится на одном уровне с прошлогодним показателем. Акции уранодобывающей компании в понедельник потеряли 0,1%. Из предстоящих событий на рынке отметим, что 23 августа состоится конференция Народного банка по объявлению финансовых результатов за первое полугодие и второй квартал 2021 года.

Мировой рынок

Ключевые фондовые индексы США в понедельник преимущественно снизились (в пределах 0,2-0,3%) на фоне некоторой обеспокоенности по поводу четвертой волны Covid-19 и неоднозначной макростатистики. Отметим, что число новых случаев заражения коронавирусом в США в понедельник составило 86 тыс. человек, что вызывает опасения по возможному замедлению восстановительного роста американской экономики. Это беспокойство также усилилось после публикации внутренней макростатистики. Индекс деловой активности в промышленности страны (ISM Manufacturing) в июле уменьшился до 59,5 пункта со значения июня в 60,6 и при ожиданиях его роста до 60,9. Между тем продвижение инфраструктурного плана расходов на сумму свыше $1 трлн поддерживает сентимент на рынке. Ожидается, что законопроект будет утвержден к четвергу.

Нефть

Цены на нефть Brent в понедельник резко снизились на 2,5%, до $73,3 за баррель. Нефтетрейдеры обеспокоены, что быстрое распространение новых штаммов Covid-19 может ослабить восстановление мировой экономики и, соответственно, снизить спрос на сырье. Отметим, что особое беспокойство вызывает очередная вспышка коронавируса в КНР, которую уже назвали самой серьезной после начала распространения Covid-19 в Ухане. Новые случаи заражения Covid-19 зарегистрированы по меньшей мере в 15 китайских провинциях и городах, что стало главной темой публикаций в китайских СМИ.

Российский рубль

Несмотря на падение котировок нефти, по итогам торгов в понедельник курс по паре USDRUB снизился до 73,23 рубля за доллар (-2,5%). Среди возможных причин такого движения аналитики называют высокий спрос на ОФЗ, отсутствие геополитических трений, некоторое ослабление американской валюты на мировых рынках в свете заверений Федрезерва не спешить со сворачиванием стимулов. Между тем Банк России надеется на возвращение инфляции к цели в 4% в конце 2022 года. «Решения о повышении ключевой ставки в июне-июле направлены на ограничение риска более существенного и продолжительного отклонения инфляции вверх от цели и ее возвращение к 4% к концу 2022 года», - говорится в докладе центробанка о денежно-кредитной политике.

Источник stanradar.com