Всемирный банк планирует возобновить выпуск облигаций на случай стихийных бедствий, чтобы помочь развивающимся странам повысить свою готовность к потерям в результате стихийных бедствий , сообщает allinsurance.kz.

С 2014 года наднациональный кредитор выпустил облигации на случай катастроф на сумму около $2,6 млрд, включая транзакцию на сумму $1,36 млрд в 2018 году, чтобы помочь правительствам Колумбии, Чили, Мексики и Перу хеджировать убытки, связанные с землетрясением. Тем не менее с июля 2021 года ВБ не оценивал никакие транзакции, отчасти потому, что институциональные инвесторы выделили меньше денег на покупку новых катастрофных облигаций, потому что им нужно было использовать их для компенсации спада на финансовых рынках, сказал Майкл Беннетт, глава отдела рыночных решений и структурированного финансирования во Всемирном банке.

«У нас есть ряд сделок в работе, и некоторые из них фактически были приостановлены из-за рыночных условий», — сказал Беннетт в интервью Bloomberg. «Хорошим годом для нас может быть год, когда мы отрабатываем три или четыре сделки на общую сумму $1 млрд или $1,5 млрд».

Согласно данным, собранным Artemis, на конец сентября в обращении находились облигации, связанные с катастрофами и страхованием, на сумму около $37,8 млрд, большая часть которых покрывает риски в странах с развитой экономикой.

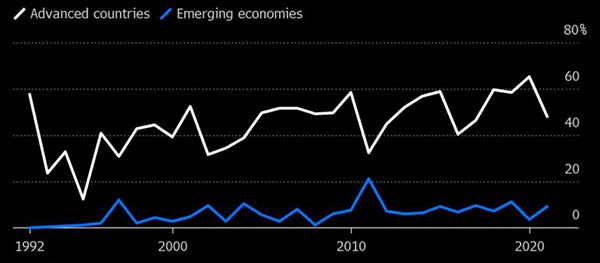

Распространение катастрофных облигаций на развивающихся рынках является ключевым элементом снижения финансовой уязвимости правительств и налогоплательщиков. В то время как около 50% убытков, связанных со стихийными бедствиями в развитых странах в этом столетии, были застрахованы, в странах с формирующимся рынком этот показатель не достигает 8%, согласно данным Swiss Re Institute.

Кроме того, прогнозируется, что к 2030 году число бедствий достигнет 560 в год, или 1,5 бедствия в день, по сравнению с 350-500 бедствиями среднего и крупного масштаба в год в последние два десятилетия, согласно опубликованным прогнозам Управления ООН по снижению риска бедствий в начале этого года.

«Большинство наших транзакций были предусмотрены для покрытия либо землетрясения, либо урагана», — сказал Беннетт, имея в виду застрахованные риски. «Я думаю, что это останется самым большим приоритетом, но, безусловно, люди думают о таких вещах, как засуха и наводнение».

Как это работает

В то время как катастрофные облигации обычно выпускаются через специальные инструменты, в сделках под руководством Всемирного банка кредитор с самым высоким рейтингом выпускает облигации напрямую, позволяя новым суверенным эмитентам, обычно имеющим более низкий кредитный рейтинг, снизить финансовые затраты на привлечение такого финансирования.

Ожидается, что латиноамериканские страны, которые были наиболее частыми клиентами катастрофных облигаций Всемирного банка, по-прежнему будут источником транзакций, сказал Беннетт. Кроме того, многосторонняя организация «ведет много дискуссий» в Карибском регионе, сказал он, добавив, что так называемое азиатское огненное кольцо также может быть потенциальным источником транзакций.

«Мы рассматриваем это как очень ценный инструмент для наших стран-членов», — сказал Беннетт, который пришел во Всемирный банк в 2000 году после работы в финансовых отделах инвестиционных банков, включая Lehman Brothers Holdings Inc. «Тем не менее, — это сложный инструмент».

Развивающиеся рынки подвержены серьезным убыткам от природных катастроф

% убытка от природных кататсроф, который был застрахован

Процесс выпуска катастрофных облигаций связан с такими особенностями сделок, как выбор точных параметров выплаты по сделке, в то время как некоторые правительства затрудняются выплачивать премии. Фактически, США, Великобритания и Германия профинансировали премию по облигациям на случай катастроф на сумму $185 млн, выпущенной Всемирным банком в июле 2021 года, чтобы застраховать Ямайку от убытков, связанных с поименованными штормами, в течение трех сезонов тропических ураганов в Атлантике. Срок покрытия закончится в декабре 2023 года.

«Я думаю, что одна из тенденций, которую мы надеемся увидеть в 2023 году, — это увеличение донорской поддержки страховых взносов», — сказал Беннетт. Помимо политических причин, правительства некоторых стран-доноров — как правило, стран с развитой экономикой — могут счесть привлекательным финансирование страховых взносов для развивающихся стран, потому что наличие заранее организованного финансирования позволяет правительствам реагировать быстрее, что, в свою очередь, может уменьшить общие потребности доноров.

Кроме того, участники переговоров по климату на саммите COP27 в Египте в прошлом месяце достигли соглашения о создании фонда, чтобы помочь развивающимся странам справиться с разрушительными последствиями изменения климата. Согласно полученным Всемирным банком ответов от стран-доноров, часть такого кредита потенциально может быть использована для финансирования катастрофических облигаций для развивающихся рынков.

«Мы видим большой интерес со стороны развивающихся стран и стран с развивающейся экономикой к этим программам защиты от стихийных бедствий», — сказал Филипп Брахин, руководитель отдела решений для государственного сектора в Северной и Южной Америке в Swiss Re AG, которая структурировала несколько кошачьих облигаций, проданных наднациональным кредитором. «И именно поэтому эти страны находятся в тесном контакте со Всемирным банком».

Источник аllinsurance.kz