Рост рабочих мест в Штатах превысил ожидания, что может подтолкнуть ФРС не снижать ключевую ставку в ближайшей перспективе, сообщает inbusiness.kz.

Фото: pixabay.com

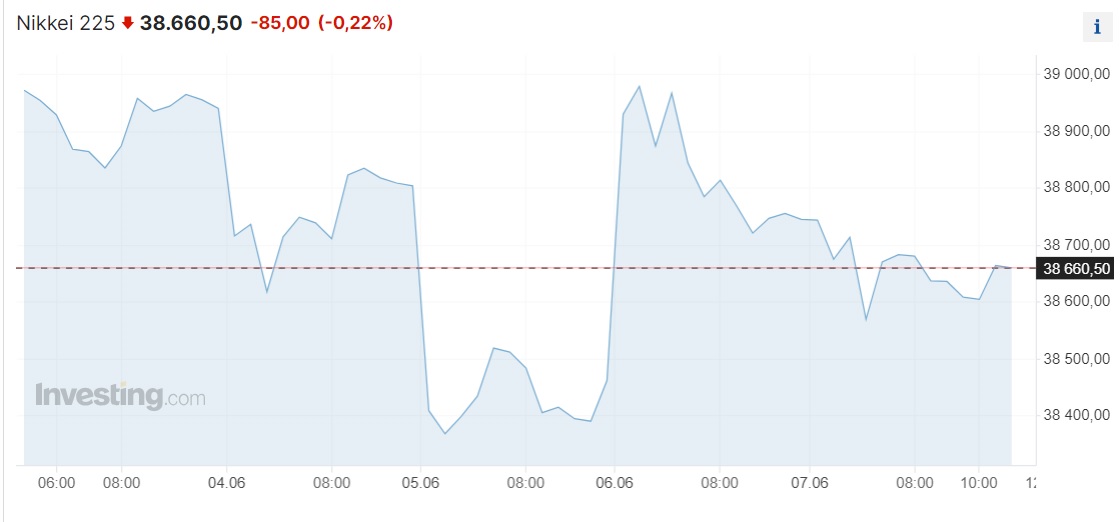

Фондовые индексы АТР завершили торги в пятницу разнонаправленно. С одной стороны, инвесторы оценивали китайскую внешнеторговую статистику, а с другой стороны, ожидали в этот день выхода данных о рынке труда в США. Естественно, они вышли тогда, когда рынки Азиатско-Тихоокеанского региона были уже закрыты. Поэтому отыграть данные минтруда США индексы могут только в начале этой недели.

Как стало известно в первую пятницу июня, объем китайского экспорта в мае увеличился на +7,6% в годовом выражении, а импорт вырос на +1,8%. Аналитики в среднем ожидали повышения экспорта на +6%, импорта – на +4,2%, по данным Trading Economics.

Положительное сальдо внешнеторгового баланса КНР в мае увеличилось до 82,62 млрд долларов с 65,55 млрд долларов годом ранее. Консенсус-прогноз экспертов предполагал, что профицит составит 73 млрд долларов. В январе-мае объем китайского экспорта повысился на +2,7%, до 1,4 трлн долларов, импорт увеличился на +2,9%, до 1,06 трлн долларов, профицит торгового баланса составил $337,21 млрд.

Рынок материкового Китая эти новости встретил без особого энтузиазма, хотя Shanghai Composite вырос на символические +0,08%, или на +2,48 пункта. За неделю SSEC потерял 35,53 пункта, или -1,15%, снизившись с позиции 3086,81 пункта.

Гонконгский Hang Seng в пятницу потерял -109,85 пункта, или -0,59%. За неделю индикатор HSI вырос в целом на +287,34 пункта, или на +1,59%, оттолкнувшись от отметки 18 079,61 пункта.

В Гонконге активное снижение продемонстрировали акции Tencent (-2,2%), Lenovo Group (-6,3%), Haidilao (-6%) и BYD Electronic (-4,9%).

Японский фондовый индекс Nikkei 225 за пятничную торговую сессию снизился на -85,00 пункта, или на -0,22%. За неделю индикатор JP 225 вырос на +165,00 пункта, или на +0,43%, с уровня 38 495,50 пункта. Фондовый рынок Японии завершил торги пятницы падением на фоне негативной динамики со стороны секторов судостроительства, страхования и банковских услуг.

Экономика Японии в первом квартале сократилась на -0,5% относительно предыдущих трех месяцев, согласно окончательным данным правительства, совпавшим как с предварительной оценкой, так и с консенсус-прогнозом Trading Economics. В четвертом квартале 2023 года ВВП увеличился на +0,1%, тогда как ранее сообщалось о его неизменности.

Потребительские расходы в Японии в апреле сократились на -1,2% относительно марта и выросли на +0,5% в годовом выражении. В марте показатель повысился на +1,2% в помесячном исчислении и опустился на -1,2% в годовом. Аналитики в среднем ожидали роста первого показателя на +0,2%, второго – на +0,6%.

Котировки бумаг Shionogi & Co. упали на -12,9%, Keisei Electric Railway Co. – на -3,6%, Nidec Corp. – на -3,1%. Тем временем цена бумаг Lasertec Corp. выросла на +4,9%, Nitto Denko – на +4,7%, Sumitomo Pharma – на +2,7%.

По информации investing.com, на Токийской фондовой бирже количество подорожавших бумаг (2046) превысило количество закрывшихся в минусе (1513), а котировки 296 акций практически не изменились.

В понедельник, 7 июня, биржи материкового Китая и Гонконга закрыты в связи с праздником драконьих лодок.

Японский индекс Nikkei 225 завершил торги на отметке 39 054,50 пункта, прибавив +1,02%, или +394,00 пункта.

Заметнее всех прибавили в цене бумаги Sharp (+5,9%). Рыночная стоимость Hitachi выросла на +4,7%, Sumitomo Pharma – на +3,8%, Socionext и Dai-ichi Life Holdings – на +3,5%, Sumco и Tokyo Gas – на +3,3%, Fujikura, Sompo и Lasertec – на +3,2%.

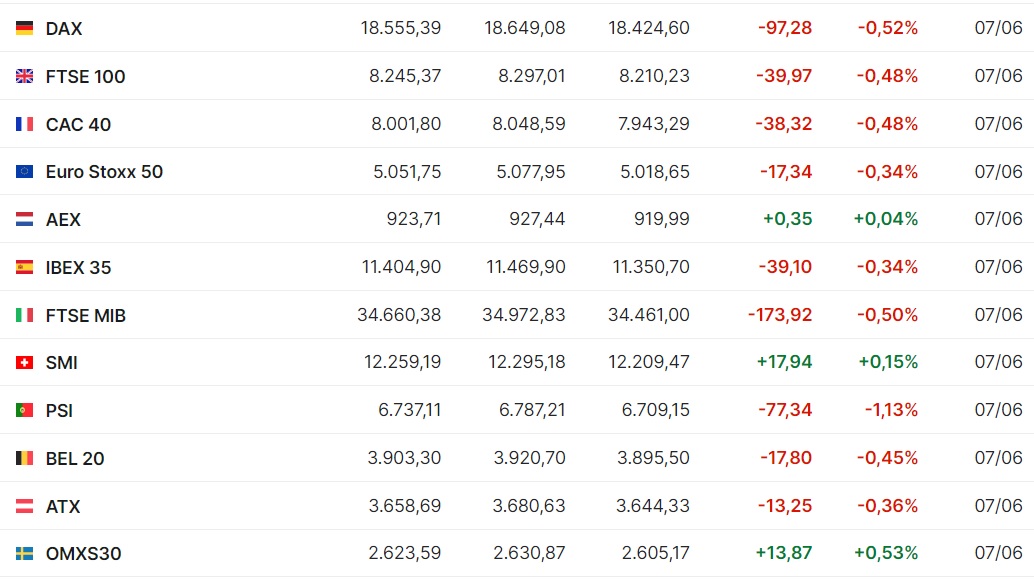

В пятницу основные европейские индексы в красном секторе. Несмотря на то, что ЕЦБ в четверг, 6 июня, ожидаемо снизил все три ключевые процентные ставки на 25 базисных пунктов. Снижение стало первым с 2019 года. По словам главы регулятора Кристин Лагард, решение поддержали все члены руководства ЕЦБ, кроме одного.

Лагард на пресс-конференции по итогам заседания сообщила, что уверенность руководства регулятора в дальнейшем замедлении инфляции усилилась в последние месяцы, однако центробанк хочет получить больше статданных для принятия решений о дальнейшей траектории процентных ставок.

ВВП еврозоны в 1-м квартале 2024 года вырос на 0,3% по сравнению с предыдущими тремя месяцами, говорится в отчете статуправления Европейского союза (Eurostat), представившего в пятницу окончательные данные. В годовом выражении экономика еврозоны увеличилась на 0,4%.

Динамика обоих показателей совпала с предварительными данными и ожиданиями опрошенных Trading Economics экспертов.

Однако негатив последовал со стороны макростатистики из США. Согласно данным, выпущенным министерством труда Соединенных Штатов, рост рабочих мест превысил консенсус-прогноз в полтора раза. Это может повлиять на решение ФРС о снижении ключевой ставки. Говоря проще, отсрочить смягчение денежно-кредитной политики Центробанка США.

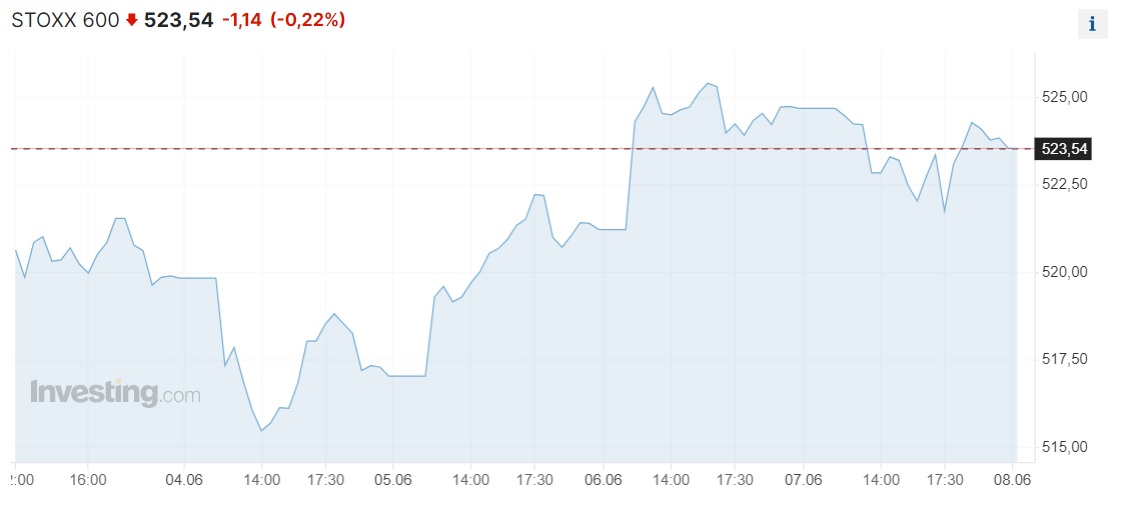

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 понизился на -0,22%, до 523,54 пункта. При этом за минувшую неделю индикатор набрал +5,38 пункта, или +1,04%, отскочив от уровня 518,16 пункта.

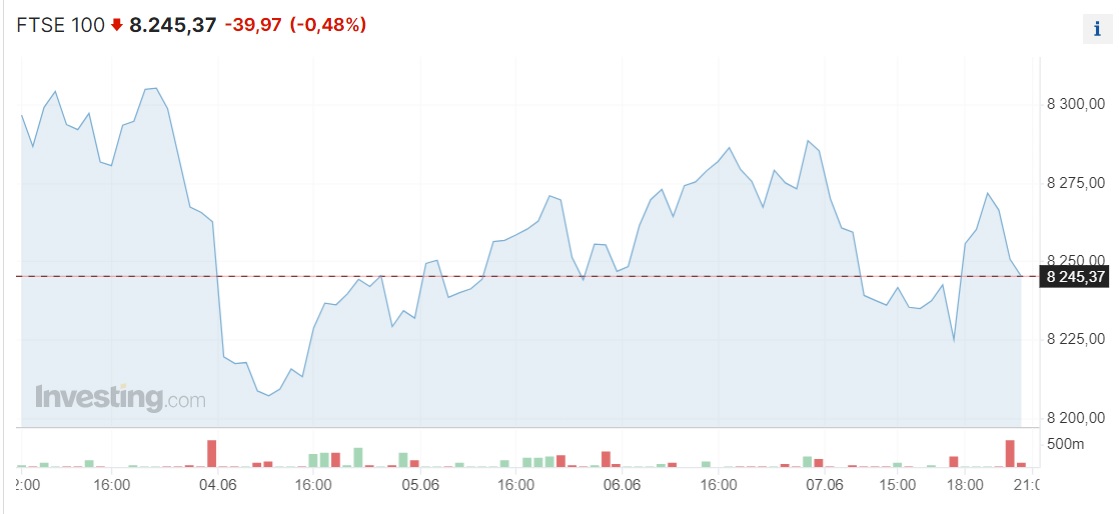

Британский индекс FTSE 100 и французский CAC 40 опустились на -0,48%, германский DAX – на -0,52%, итальянский FTSE MIB – на -0,50%, испанский IBEX 35 – на -0,34%.

По информации investing.com, фондовый рынок Великобритании завершил торги пятницы падением на фоне негативной динамики со стороны секторов горнодобывающей промышленности, страхования и операторов фиксированной связи.

На Лондонской фондовой бирже количество подешевевших бумаг (1062) превысило количество закрывшихся в плюсе (735), а котировки 716 акций практически не изменились.

За неделю британский индикатор FTSE потерял -30,01 пункта, или -0,36%, снизившись с позиции 8275,38 пункта.

В Лондоне значительно снизилась капитализация горнодобывающих компаний: Endeavour Mining – на -6%, Fresnillo – на -5,7%, Antofagasta – на -3,1%.

В понедельник, 10 июня, все европейские индексы падают. Фондовые индексы США пятницу завершили снижением на информации по рынку труда в США.

Количество рабочих мест в экономике США в мае увеличилось на 272 тыс., сообщило минтруда страны в пятницу, 7 июня, в 17:30 по времени Астаны. Безработица повысилась до 4% по сравнению с 3,9% месяцем ранее.

Аналитики в среднем прогнозировали рост числа рабочих мест на 185 тыс., по данным Trading Economics. Респонденты Bloomberg ожидали подъема на 180 тыс., The Wall Street Journal – на 190 тыс. При этом большинство экспертов не ожидали изменения уровня безработицы.

Инвесторы ожидали, что отчет по рынку труда предоставит больше доказательств охлаждения американской экономики, что могло бы стать причиной для снижения процентных ставок Федеральной резервной системой несколько раз в текущем году. Однако опубликованные данные не оправдали ожидания, и это может подтолкнуть Федрезерв к сохранению стоимости кредитования на высоком уровне в течение более длительного времени, пишет MarketWatch.

Теперь трейдеры оценивают вероятность снижения ставок в сентябре в 55% по сравнению с 68% до публикации отчета минтруда.

Технологически Nasdaq Composite снизился на -43,22 пункта, или на -0,25%. За неделю индикатор вырос на +394,88 пункта, или на +2,34% от отметки 16 735,02 пункта.

Промышленный Dow Jones Industrial Average в первую пятницу июня потерял -87,18 пункта, или -0,22%. За неделю индикатор вырос с 38 686,32 пункта на +0,29% (+112,67 пункта).

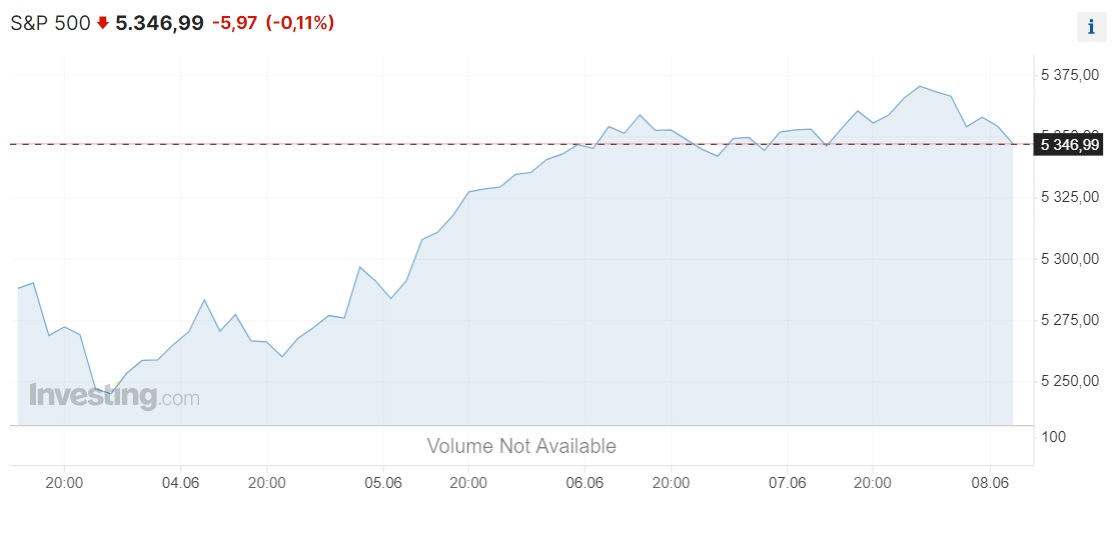

Индекс широкого спектра S&P 500 за минувшую пятницу снизился на -5,97 пункта, или на -0,11%. За минувшую неделю индикатор вырос на +69,48 пункта, или на +1,32%, поднявшись с отметки 5277,51 пункта.

Фондовый рынок США завершил торги пятницы падением на фоне негативной динамики со стороны секторов коммунальных услуг, сырья и телекоммуникаций.

По информации investing.com, на Нью-Йоркской фондовой бирже количество подешевевших бумаг (2059) превысило количество закрывшихся в плюсе (776), а котировки 99 акций практически не изменились. На фондовой бирже NASDAQ бумаги 2355 компаний подешевели, 979 выросли, a 141 остались на уровне предыдущего закрытия.

Цена акций GameStop рухнула более чем на -39%, что стало наихудшим дневным снижением с февраля 2021 года. Владелец сети магазинов видеоигр и игровой электроники в 1-м финквартале (завершился 4 мая) сократил чистый убыток в 1,6 раза, но скорректированный показатель и выручка оказались хуже ожиданий экспертов. Кроме того, компания объявила о намерении провести дополнительную эмиссию объемом 75 млн акций.

Подешевели бумаги Newmont Corp. на -5%, Freeport-McMoRan Inc. – на -3,9%, Corteva Inc. – на -3,7%, Tesla – на -0,3%, Amazon.com Inc. – на -0,4%, Boeing Co. – на -0,6%, Cisco Systems Inc. – на -0,8%.

Выросли котировки акций International Business Machines и Intel Corp. на +1,1%, Apple Inc. – на +1,2%, 3M Co. – на +2,7%, Travelers Cos. – на +1,5%.

На этой неделе состоится очередное заседание комитета по операциям на открытом рынке (FOMC) ФРС. Оно пройдет 11-12 июня, после чего Федрезерв огласит свое решение по ставке. Вероятность того, что она останется на нынешнем уровне 5,25-5,50%, составляет 97,8% против 95,6% неделей ранее. Вероятность снижения ставки до 5,00-5,25% составляет 2,2% против 4,4% неделей ранее.

Автор Семен Данилов

Источник inbusiness.kz