Как мы будем платить в реальной жизни и интернете лет через пять?

Судя по всему, номер банковской карты и CVC-код вводить придется крайне редко, а расплачиваться нам предстоит не только телефонами и часами, но и, возможно, одеждой. Причем POS-терминалы как отдельное устройство тоже могут исчезнуть — например, их заменят смартфоны.

«Первая карта с магнитной полосой появилась в 1972 году, — рассказывает Михаил Федосеев, вице-президент по развитию бизнеса и цифровых платежей Mastercard в регионе быстрорастущих европейских рынков, в который входит и Казахстан. — Чиповые карты — это девяностые. Бесконтактная технология — 2004-й. Первая оплата телефоном — 2010-й. Первая токенизированная транзакция — 2013-й. Как видите, прогресс ускоряется…»

Михаил напоминает, что лет пять назад, если вы видели, что кто-то достал карту для оплаты в супермаркете, вся очередь громко вздыхала: «Вот они терминал будут искать, потом этот терминал будет устанавливать связь с банком, потом подписи ставить на чеках…» Сейчас же очередь вздыхает, если кто-то достает наличные, потому что кассиру придется искать сдачу. И эти изменения произошли буквально за несколько лет.

Оплата в одно касание картой или смартфоном, которая тоже стала обыденностью — это не последний рубеж. Платежные системы сейчас прилагают немало усилий, чтобы провести тотальную токенизацию. Mastercard это сделала, похоже, своей стратегической линией на ближайшие годы.

Свою платформу токенизации (Mastercard Digital Enablement Service) Mastercard запустила в 2014 году. Благодаря появлению токенизации в платежной индустрии произошло бурное развитие электронных цифровых кошельков и сервисов. Например, в Казахстане работает Apple Pay. При подключении карты Mastercard к сервису,

- Ее номер не хранится ни на мобильном устройстве, ни на серверах банка, ни у торгово-сервисных предприятий.

- Вместо него создается токен — альтернативный номер карты с уникальными настройками и элементами безопасности, привязанный к конкретному кошельку на конкретном устройстве — смартфоне или планшете.

- Этот токен и используется при оплате.

- Даже если злоумышленник украдет токен, воспользоваться им будет невозможно.

Применяются токены и в интернет-магазинах. Как это может выглядеть?

- Допустим, пользователь собирается приобрести товар или оплатить сервис в интернете. Он в личном кабинете вводит все необходимые данные карты для дальнейшего сохранения и, скорее всего, подтверждает себя как держателя платежного инструмента через SMS-код.

- После этого у торгового предприятия появляется токен от Mastercard для этого конкретного личного кабинета, к которому привязана карта. Эта технология называется MDES for Merchants (токенизация для торговых онлайн-предприятий).

По аналогии с кошельками и смарт-устройствами, если злоумышленник украдет такой тип токена, это ничего ему не даст, так как в любом другом онлайн-магазине он не будет работать. Кроме того, современные технологии идентификации пользователя применяют так называемую поведенческую биометрию. Банк-эмитент может разработать политики, в каких случаях есть смысл требовать повторной авторизации — например, если клиент ведет себя необычно: делает покупки чаще, чем обычно, или совершает покупку на значительную сумму, что также не соответствует его профилю.

Платформу токенизации платежной системы можно использовать не только для покупок в Сети, но и записать в токен нефинансовый сервис, например, билет на стадион или ски-пасс. Причем время действия нефинансового токена может быть ограничено по времени и объектам применения. Сейчас появляются в продаже различные носимые форм-факторы: кольца, браслеты, часы, брелоки, куда можно записывать токены с помощью специального бесконтактного ридера с поддержкой Bluetooth, который может быть установлен в точке продаж или входить в продуктовый комплект. После этого любое из этих устройств превращается в платежное средство. И является им до тех пор, пока хозяин не сотрет токен или не обнулит его онлайн. Все идет к тому, что платежные устройства начнут зашивать в рукава курток… Кстати, такие примеры в мире уже есть.

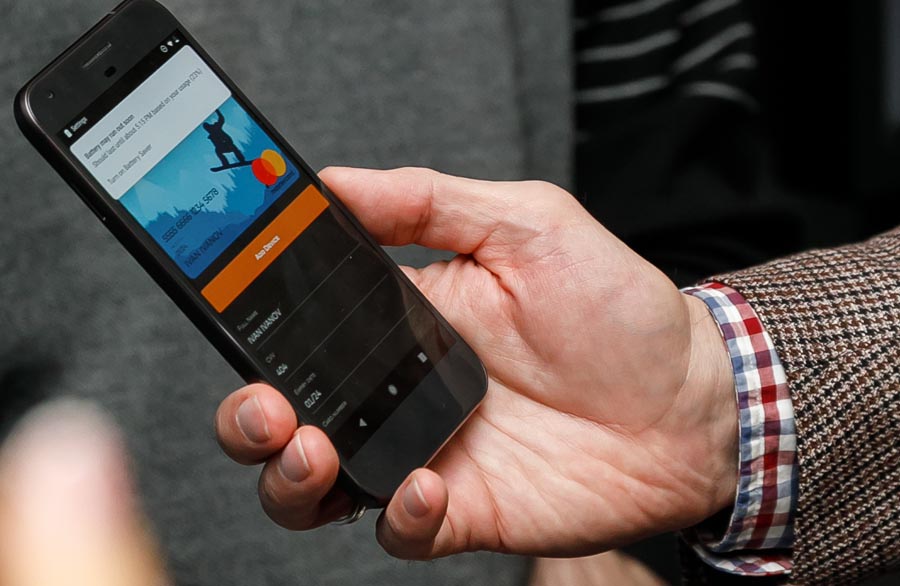

Изменятся, похоже, не только платежные средства, но и устройства, которые принимают платежи. Не исключено, что POS-терминалы через несколько лет исчезнут как класс. В Mastercard уже занимаются внедрением технологии, которая позволяет превратить в POS-терминал для бесконтактной оплаты любой смартфон, у которого есть антенна, — для этого достаточно установить специальный софт. ПО ставили и на премиальные устройства, и на самые дешевые ноунеймы — работает везде. Компания уже предлагает этот продукт банкам-партнерам, после чего те, уже с собственными логотипами и немного переработанным интерфейсом, станут распространять бесплатные POS-терминалы среди своих клиентов — торговых предприятий. Если принять во внимание, что в смартфоны уже можно загружать онлайн-кассы, продавцам через несколько лет, чтобы работать легально, не нужно будет никаких дополнительных девайсов, кроме телефона.

«Вначале мы думали, что это хороший вариант для базаров, маленьких магазинчиков у дома, — делится Михаил Федосеев. — Но когда пошли пилоты, оказалось, что технологией очень интересуются, например, гипермаркеты спортивных товаров. Когда у них начинается сезон скидок, на кассах образуются очереди. Люди этим недовольны. Если у клиента мало покупок, к нему подходит со своим смартфоном любой продавец-консультант и принимает платеж».

В Mastercard отмечают, что многие постсоветские страны являются одним из самых быстро развивающихся регионов с точки зрения освоения инноваций. В Казахстане, например, количество бесконтактных транзакций давно перешагнуло за 50%. «Регион, в который входит и Казахстан, уникален. Здесь быстро адаптируются к новому, ждут и активно осваивают технологии».

Умрут ли банки, уступив место финтехам? Особенно учитывая моду на Open API, не предоставлять который становится моветоном. Михаил очень сомневается, что классические банки прикажут долго жить: «Вначале банкиры действительно испугались. Но в реальности, если смотреть на Европу, все стало развиваться немного иначе. А в Казахстане, России финтехи — это не отдельные компании, а подразделение внутри банков, которое предлагает какие-то новые, инновационные идеи. Если в Европе процессингом занимаются одни компании, выпуском карт — другие, то здесь банки включают это все», — говорит Михаил Федосеев.

Что ж, поскольку у нас банки занимаются всем, вероятно, здесь не будет таких финтехов, какие есть в Европе или США. Токенизация уже у нас есть, а смартфон вместо POS-терминала — видимо, скоро будет.

Источник profit.kz