Запрет уступки займов перераспределил триллионный рынок взыскания.

Как сообщает портал wfin.kz,рынок коллекторских услуг в Казахстане претерпевает существенную трансформацию под влиянием регуляторных мер. Коллекторские агентства (КА) традиционно работали по двум основным моделям: принятию задолженности в работу по агентским договорам (сервисной модели) и приобретению прав требований по займам с последующим взысканием на собственный риск,данные предоставлены порталом finprom.kz.

Однако с введением в 2024 году двухлетнего моратория на уступку займов и микрокредитов коллекторским агентствам отраслевая структура кардинально изменилась. Эта мера была введена для защиты прав заёмщиков и ограничения практики массовой продажи долгов с существенным дисконтом, при которой заёмщики сталкивались с агрессивными методами взыскания со стороны новых владельцев долга. Мораторий ограничил возможность кредиторов продавать проблемные портфели коллекторам, тем самым сузив основной канал формирования сегмента выкупленных долгов. В результате банки и микрофинансовые организации (МФО) были вынуждены либо удерживать проблемные задолженности на балансе, либо передавать их коллекторам по агентской модели без смены кредитора.

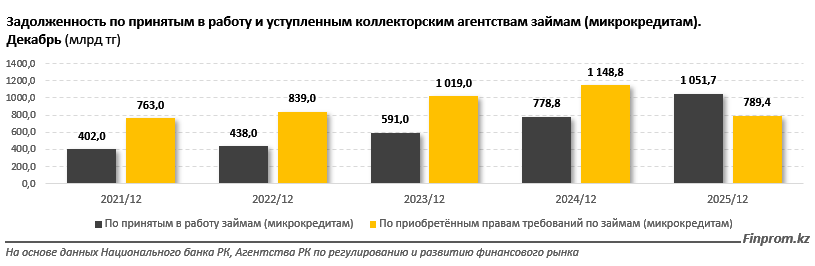

Объём задолженности по приобретённым коллекторскими агентствами правам требований уменьшился на 31,3% за год, с 1,1 трлн до 789,4 млрд тг. Это первое существенное сокращение за весь анализируемый период. Параллельно объём задолженности, принятой в работу без уступки прав требований, напротив, вырос на 35% за год, до 1,1 трлн тг.

В настоящее время обсуждается вопрос о продлении моратория на уступку займов коллекторским агентствам ещё на один год, до 1 мая 2027-го. Такое решение может быть обусловлено желанием регулятора дополнительно оценить эффективность введённых ограничений и их влияние на финансовую стабильность, а также на практики взыскания задолженности.

С введением моратория именно сервисная модель стала главным каналом работы коллекторов с задолженностью. Основным источником задолженности, передаваемой в работу, оказались БВУ, на долю которых пришлось 85,7% от общего объёма на конец 2025 года.

Задолженность по принятым коллекторскими агентствами в работу займам от БВУ выросла за год на 35,6%, с 665,1 млрд тг в 2024-м до 901,8 млрд тг в 2025 году. МФО сократили объём передачи долгов на 19,7%, с 79,4 млрд до 63,7 млрд тг. Наблюдалось заметное увеличение объёма задолженности по принятым коллекторскими агентствами в работу займам от прочих нефинансовых организаций: с 34,3 млрд до 86,1 млрд тг, рост — в 2,5 раза. Задолженность, принятая в работу от иных финансовых организаций, сократилась за год с 2,5 млн тг до нуля.

Структура задолженности по приобретённым коллекторскими агентствами правам требований в 2025 году отражает последствия моратория: коллекторы не покупают новые портфели, а работают только с ранее выкупленными долгами.

Объём задолженности по приобретённым коллекторскими агентствами у БВУ правам требований по займам уменьшился за год на 21%, с 696,1 млрд тг в 2024-м до 552,5 млрд тг в 2025 году. Одновременно резко сократилась задолженность по приобретённым у нефинансовых организаций правам требований: сразу в 3,5 раза, с 341 млрд до 98,7 млрд тг. Объём задолженности, приобретённой коллекторскими агентствами у МФО, уменьшился на 25,3%, до 83,4 млрд тг. Существенный объём также пришёлся на иные финансовые организации: 54,8 млрд тг.

Таким образом, мораторий выступает не фоновым фактором, а ключевой причиной перестройки рынка. Коллекторские агентства утратили возможность масштабно выкупать портфели и адаптировали бизнес-модель, усилив агентское направление. Если обсуждаемое продление моратория до 1 мая 2027 года будет утверждено, закрепление сервисной модели станет долгосрочным трендом. Для финансовых организаций это означает необходимость дольше удерживать проблемные активы на балансе, что может негативно сказаться на показателях ликвидности и достаточности капитала.

Доля кредитов с просрочкой платежей более 90 дней является ключевым индикатором качества кредитного портфеля и эффективности взыскания. Удельный вес таких токсичных займов в БВУ увеличился с 3,1% в декабре 2024-го до 3,6% в декабре 2025 года, рост происходил одновременно с сокращением объёма уступки, что косвенно указывает на более длительное удержание проблемных активов на балансе в условиях моратория. МФО показали небольшое улучшение, с 6,5% до 6,2% на ноябрь 2025 года, хотя их показатели по-прежнему почти вдвое хуже банковских. Ломбарды продемонстрировали лучшую динамику, уменьшив долю займов с просрочкой платежей более 90 дней с 3,0% до 2,2% на конец сентября 2025 года, что может объясняться спецификой залогового кредитования. Заметно вырос удельный вес просроченных займов у кредитных товариществ: с 2% в декабре 2024-го до 2,8% в сентябре 2025 года.

Источник wfin.kz