Какая доля пенсионных денег вложена в российские активы?

Задача ЕНПФ не только сохранять вклады, но и преумножать их, чтобы накопления, условно говоря, не «съела» инфляция. Но как говорится в опубликованном недавно Ассоциацией финансистов Казахстан (АФК) обзоре инвестиционной деятельности по пенсионным активам, доходность инвестиций оказалась невысокой , сообщает 365info.

Причем это касается как средств под управлением Нацбанка, так и тех, которые граждане добровольно передали в управление специализированным компаниям, так называемым управляющим инвестиционным портфелем (УИП). Напомним, такая возможность была предоставлена в 2021 году – при условии достижения порога достаточности.

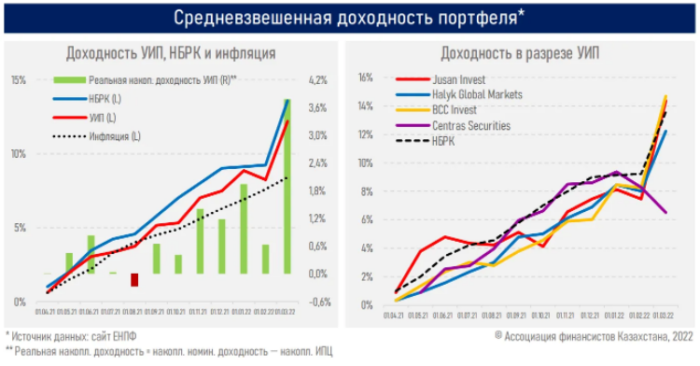

Номинальная доходность активов под управлением УИП за год составила 12,2%, реальная (за вычетом инфляции) – 3,8%. Для сравнения: аналогичные показатели активов под управлением НБРК за этот же период составили 13,6% и 5,2% соответственно.

Тем не менее управляющий директор Ассоциации финансистов Казахстана, председатель Общественного совета ЕНПФ Ерлан Бурабаев видит успех хотя бы в том, что показатели доходности превышают инфляцию, а рисков потери накоплений, по его мнению, нет.

Как заявил эксперт в интервью нашему порталу, принцип «лучше меньше заработать, но не рисковать» используется с самого начала.

Кроме того, он рассказал и о том, влекут ли риски для наших пенсионных накоплений российско-украинский конфликт и последовавшие (и до сих пор не прекратившиеся) западные санкции

Частники оказались консервативнее государства

В обзоре АФК прямо говорится о низкой доходности инвестиций ЕНПФ. Причем как тех активов, которыми управляет Национальный банк, так и тех, что отданы в управление частным компаниям. Частники показали доходность даже ниже, чем государственное ведомство, хотя многие ожидали, что будет наоборот. Да и доля последних в общем объеме оказалась ничтожно мала – всего 0,2%.

Давайте начнем с того, что доходность частных компаний, которую мы показали, это «средняя температура по больнице». То есть средняя среди четырех ныне работающих управляющих компаний.

На самом деле одна из них показала доходность в районе 14,6%, а другая совсем ненамного ниже – 14,3%. Остальные ниже Национального банка, причем даже одна в районе 7,5%.

Но эта компания далеко не сразу занялась привлечением и управлением пенсионных активов. То есть сейчас она все еще на стадии формирования портфеля и отстает от остальных. Видимо, их стратегия была даже еще более консервативной, чем стратегия Национального банка.

При этом нужно учитывать, что Нацбанк формировал свой портфель вовсе не с начала 2021 года, как управляющие частные компании. У него уже давно сформирован стабильный портфель, который дает более-менее стабильную доходность.

Тем не менее, повторюсь, ваши эксперты отметили низкую доходность всех инвестиций. При этом среди экономистов бытует мнение (и довольно многие его поддерживают), что на самом деле у нас инфляция больше тех цифр, которые дает официальная статистика. Получается, что и реальная доходность пенсионных управлений тоже на самом деле меньше? И превышает ли она на самом деле инфляцию?

Давайте все-таки исходить из того факта, что инфляция – это показатель макроэкономический. И он определяется от той корзины, которая уже формируется в соответствии с принятыми нормативами. Кто-то может, конечно, исходить из только из одного показателя – например, только продуктов питания — и в этом конкретном случае заявлять о занижении инфляции. Но я считаю, что все-таки надо смотреть в целом на всю корзину, которая учитывается при расчетах инфляции. То есть мы ориентируемся на официальные данные, которое публикует наше статистическое агентство, на них и будем базироваться при расчетах.

Почему доходы маленькие?

Теперь относительно невысокой инвестиционной доходности от управления пенсионными активами. На самом деле основной момент в том, что пенсионные деньги при управлении не должны подвергаться высоким и неоправданным рискам

Доходность от управления пенсионными активами должна быть сбалансирована с точки зрения риска и получаемой прибыли. Поэтому нужно четко понимать, что чем больше предлагаемая доходность, тем более это сопряжено с более рискованными вложениями.

Но сосредотачиваться на рисковых инструментах ни в коем случае нельзя, управление пенсионными активами должно обеспечивать доходность выше инфляции, но без риска разориться.

Пусть и это будет превышение на небольшое значение, зато гарантированное.

Конечно, некую небольшую часть можно вкладывать и в рисковые инструменты, но она должна быть диверсифицирована таким образом, чтобы убытки в случае падения не привели к большим общим потерям.

То есть риск и доходность в данном случае взаимосвязанные показатели – чем доходнее, тем больше рисков. Конечно, можно вложиться в финансовые инструменты каких-нибудь сомнительных компаний, которые наобещают доходность и 30 и 50%, но мы же понимаем, что опасность слишком велика.

Такую политику управления использовали с самого начала?

Да. Конечно, бывают моменты, когда мы наблюдаем достаточно хороший рост рискованных инструментов. Но опять-таки, доля вложений в таковые не должна быть большой. Это правило диверсификации –падение одних инструментов должно компенсироваться ростом других, что в целом дает положительные по сравнению с инфляцией показатели

Война существенных переоценок портфеля не повлекла

Утверждают, что какая-то доля средств была вложена в российские активы, это действительно так? Если да, насколько большая и как на их стоимости отразились война на Украине и последовавшие антироссийские санкции?

Я не видел в портфелях действительно существенного присутствия в российских эмитентов. Не могу утверждать, что их нет вообще, но сомневаюсь, чтобы эта доля была значительной, скорее очень несущественной.Соответственно, если даже проблемы с переоценкой и были, то ни на портфель частных управляющих компаний, ни Национального банка они серьезно не повлияли.

Вот из-за колебаний валютного курса в какой-то момент серьезно выросли в цене валютные активы. Доллар США ушел за 500 – по-моему, достигал 520. И в портфелях с достаточно существенными активами в иностранной валюте, я имею в виду евро и доллар, вышли очень хорошие показатели доходности.Но после этого тенге снова стал укрепляться и показатели доходности в тенговом эквиваленте снизились– то есть произошла переоценка. Сегодня курс уже 462 тенге. Когда происходят колебания доходности, это нормальное явление.

Автор Ренат Кадыров

Источник 365info.kz