Аналитики прогнозируют крупнейший в истории отток инвестиций в нефтегазовой отрасли.

Крупные производители нефти и газа в США констатируют падение прибыли в первые три месяца года. Exxon Mobil Corp. сообщила о своей первой потере за последние 30 лет. Royal Dutch Shell Plc сократила свои дивиденды впервые со времен Второй мировой войны.

И это результат только первых месяцев распространения коронавируса. Ситуация стала только хуже с тех пор, как глобальная пандемия вызвала беспрецедентный спад на рынке нефти. На горизонте появились некоторые признаки восстановления, но нефтедобытчики едины в своих предупреждениях — текущий квартал будет более жестким, чем первый

Дивиденды в опале

Инвесторов давно привлекают щедрые дивиденды «Большой нефти». Однако, похоже, щедрости пришел конец. На днях генеральный директор Shell Бен ван Бёрден объявил о непростом решении. Компания сократила размеры дивидендов на две трети.

«Ни один генеральный директор не хочет иметь в своем послужном списке сокращение дивидендов», — сказал ван Берден журналистам. Теперь табу нарушено, прецедент создан. И другие тоже могут пойти на это.

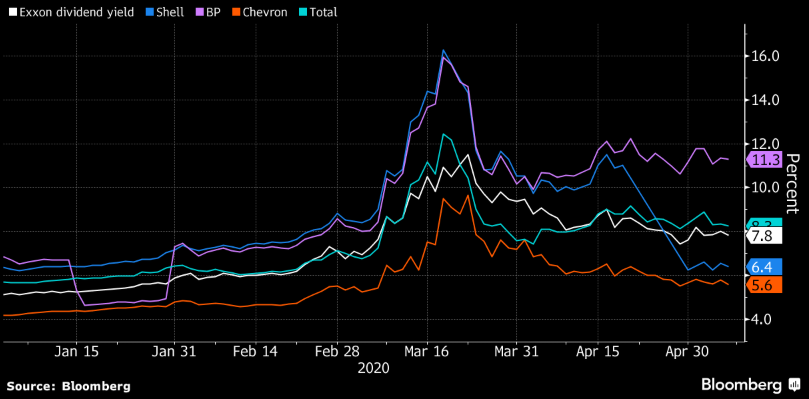

Динамика размера дивидендов

Exxon и Chevron заявили, что остаются непоколебимыми в своей приверженности высокого дохода акционеров. Генеральный директор British Petroleum (BP) Бернард Луни был более двусмысленным, сказав, что его правление будет пересматривать выплаты ежеквартально.

Глава Eni SpA Клаудио Дескальзи вообще отказался говорить о дивидендах по крайней мере до июля. То есть до того момента, «…когда компания сможет оценить влияние принятых мер по сокращению расходов».

Кстати, первой из нефтяных компаний о сокращении дивидендов сразу на 63% в начале апреля заявила норвежская компания Equinor ASA. Причина — резкое падение доходов без явных предпосылок для быстрого восстановления.

Сокращение доходов и долги

Совокупный доход от операционной деятельности пяти крупнейших нефтяных компаний упал на 29% по сравнению с прошлым годом. В общей сложности он составил около $27 млрд. И этого недостаточно, чтобы безболезненно покрыть все выплаты: дивиденды, проценты, операционные расходы. Об инвестициях в развитии нет и речи.

Компании прибегают к продаже облигаций и привлечению новых кредитных средств для поддержания ликвидности. Однако в отношении некоторых компаний есть вопросы, как долго они смогут накапливать долги

Например, BP. Отношение чистого долга к собственному капиталу компании в первом квартале выросло до 36%. Правда, Луни объяснил, что часть этого роста была результатом временного наращивания оборотного капитала. Однако при этом он отказался говорить о временных рамках, когда компания вернется к своему комфортному диапазону от 20 до 30%.

После обработки результатов первого квартала аналитики называют положение Total самым оптимистичным. Тогда как американская Exxon находится на грани.

— Финансы французской компании выглядят сильными, а значит, ее дивиденды в безопасности. Напротив, американский гигант вынужден балансировать между выплатами акционерам и долгосрочными инвестициями, — заявил аналитик Bloomberg Intelligence Фернандо Валле.

По мнению аналитиков, дивиденды BP и Eni также находятся в опасном положении, и второй квартал для отрасли может оказаться еще более драматичным, чем первый.

Источник 365info.kz