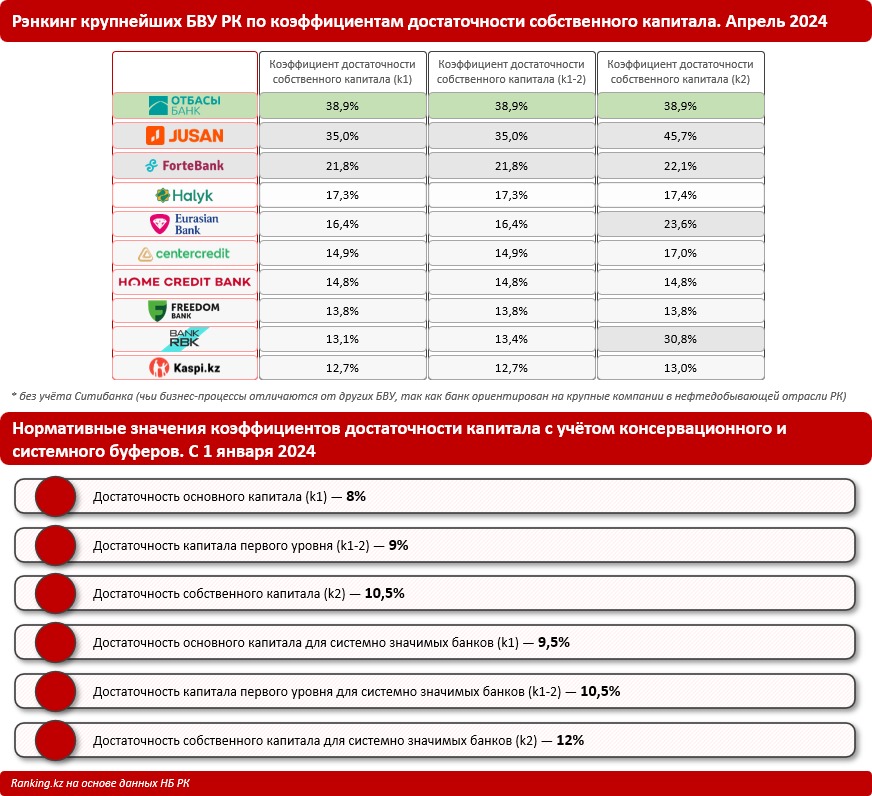

По состоянию на 1 мая 2024 года регуляторный собственный капитал банков второго уровня составил почти 8 трлн тг — это на 21,4% больше, чем в аналогичном периоде прошлого года. В целом банковский сектор страны имеет достаточный запас капитала, что характеризует его высокий уровень устойчивости. Так, коэффициент достаточности собственного капитала (k1) составил 19,0%, коэффициент достаточности (k1-2) — 19,0%, а коэффициент достаточности (k2) — 21,0%, что в среднем по системе существенно превышает установленные законодательством нормативы и позволит банкам покрыть потенциальные риски, сообщает dknews.kz.

Фото: Kapital.kz

Среди крупнейших БВУ РК самые высокие коэффициенты достаточности собственного капитала наблюдаются у Отбасы банка:

- коэффициент достаточности собственного капитала (k1) банка составил 38,9%, что в 4,1 раза больше нормативных значений регулятора для системно значимых банков;

- коэффициент (k1-2) — 38,9%, в 3,7 раза больше нормативных значений;

- коэффициент (k2) — 38,9%, в 3,2 раза больше норматива.

Подобные значения характеризуют полную устойчивость к любым потенциальным неблагоприятным ситуациям и в целом надёжность финансового института.

На втором месте по коэффициентам достаточности расположился Jusan Bank:

- (k1) — 35%;

- (k1-2) — 35%;

- (k1-2) — 45,7%;

Замыкает топ-3 среди крупнейших ForteBank:

- (k1) — 21,8%;

- (k1-2) — 21,8%;

- (k1-2) — 22,1%.

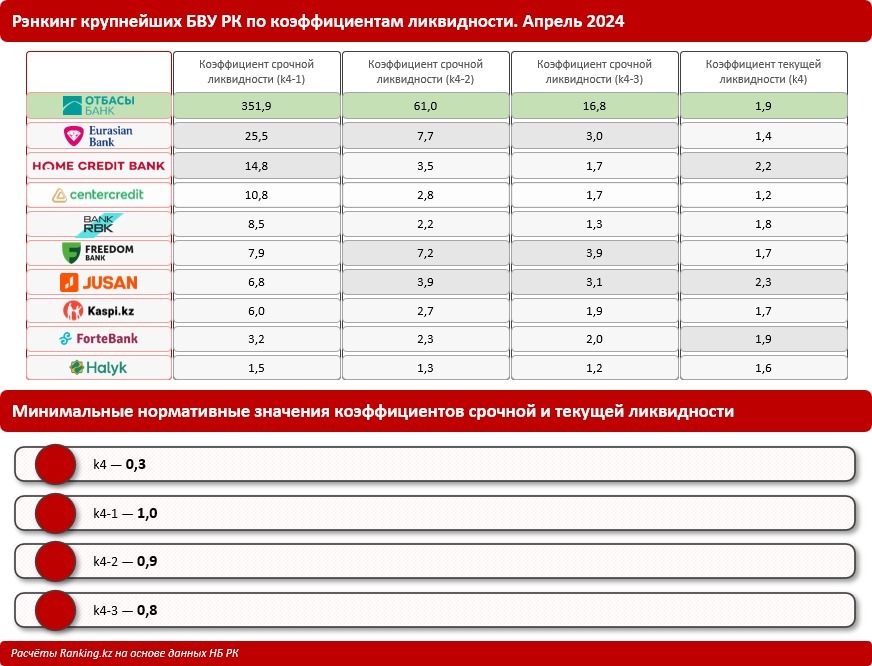

ежду тем, помимо достаточности собственного капитала немаловажным показателем является достаточность запаса ликвидности, которая позволяет банкам обслуживать свои обязательства в полном объёме и своевременно.

Абсолютным лидером среди крупнейших БВУ по коэффициентам ликвидности является тот же Отбасы банк. Так, коэффициент срочной ликвидности (k4-1) банка составил 351,9 — это в сотни раз больше нормативного значения регулятора (k4-1 — 1) и в десятки раз больше по сравнению с другими банками страны. Тем временем коэффициент срочной ликвидности (k4-2) банка составил 61, при минимальном нормативном значении 0,9, коэффициент (k4-3) — 16,8 при минимальном значении 0,8. А коэффициент текущей ликвидности (k4) Отбасы банка составил 1,9, при минимальном нормативном значении в 0,3.

Следом идет Евразийский Банк с коэффициентами:

- (k4-1) — 25,5;

- (k4-2) — 7,7;

- (k4-3) — 3;

- (k4) — 1,4;

Далее у Home Credit Bank коэффициенты следующие:

- (k4-1) — 14,8;

- (k4-2) — 3,5;

- (k4-3) — 1,7;

- (k4) — 2,2.

Источник dknews.kz