Где население держит свои сбережения, если они, конечно же, есть? На этот вопрос отвечает Ансар Абуев, аналитик Freedom Finance Global в совем исследовании практики сбережений у населения Республики Казахстан, сообщает allinsurance.kz.

В представленном исследовании источниками данных выступили онлайн-анкетирование (Computer-assisted web interview), а также публикуемые материалы Национального банка РК. В опросе принимали участие жители Казахстана от 18 лет и старше с общим объемом выборки в 3 035 респондентов.

В опросе участвовали 50,6% женщин и 49,4% мужчин. Возрастное распределение было акцентировано на средний возраст 25 лет – 54 года. Образование респондентов: 43,2% респондентов имеют высшее образование, 33,3% – среднее профессиональное и 23,5% получили среднее образование. По семейному положению 57,1% опрошенных были женаты/замужем. В целях оценки материального состояния мы ввели систему ранжирования из шести категорий.

Материальное положение

Глава 1. Семейный бюджет и учет доходов

1.1 Способы ведения семейного бюджета

Согласно результатам опроса чуть менее половины опрошенных ведут семейный бюджет лично (45%). Стратегии совместного распоряжения финансами с супругом/супругой или партнером придерживается менее трети респондентов (29,4%).

Наименее распространенными вариантами являются те, когда за распределение финансов отвечают сразу несколько членов семьи (8,6%), супруг(-а)/партнер (7,7%) или другой член семьи (6%).

По социально-демографическим показателям отмечено, что лично семейным бюджетом чаще распоряжаются респонденты от 55 лет и старше (52,1%), работающие в найме и предприниматели (50,2% и 50,8% соответственно), имеющие доход от 250 000 тенге и более на одного члена семьи (250 000–300 000 тенге – 57,3%, более 300 000 тенге – 58,4%), а также опрошенные с семейным статусом «разведен(-а)» (67,8%), «вдовец/вдова» (66%) и «холост/не замужем» (52,3%).

Совместное ведение семейного бюджета с супругом(-ой) или партнером характерно для респондентов в возрасте 35–54 лет (35–44 лет – 32,7%, 45–54 лет – 35,3%), состоящих в браке (традиционный – 47,6%, гражданский – 44,3%), имеющих детей до 18 лет (35,7%), со средним и ниже среднего уровнем доходом (35,7% и 33,5% соответственно).

В совместном управлении чаще всего участвуют представители сформировавшихся семей со средним возрастом респондентов. При этом в возрастной категории 18 лет – 24 года повышенную частоту показывает коллективное управление либо другим членом семьи, что объясняется относительной молодостью данной категории, респонденты в которой, вероятно, проживают в семье с более опытными членами либо с теми, у кого более высокий уровень дохода. Соответственно данный выбор значительно снижается с повышением возраста.

1.2 Учет доходов и расходов

Ведут учет личных финансов более двух третей казахстанцев (70,5%), причем большая часть из них – время от времени (36,2%), на постоянной основе следят за финансами чуть более трети опрошенных (34,3%). Каждый четвертый участник опроса не отслеживает свои расходы (25,1%).

Примечательно, что среди респондентов, которые постоянно ведут учет личных расходов, преобладают молодые люди в возрасте 25–34 лет и самая возрастная группа опрошенных – 55 лет и старше (39,2% и 37% соответственно). Если предположить, что учет расходов напрямую зависит от уровня доходов, то в данных двух категориях респонденты вынуждены оптимизировать свои расходы путем более пристального мониторинга денежных потоков. Однако по социально-демографическим характеристикам также становится понятно, что постоянный учет ведут и те группы респондентов, которые оценивают свое материальное положение как «отличное» и «выше среднего» (59,2% и 44,4% соответственно). Возможно, в разных социальных группах учет расходов ведется для разных конечных целей – где-то для экономии, а где-то – в качестве части эффективного управления средствами. Также стоит отметить, что по регионам чаще всего ведут учет жители Алматы и столицы (40% и 39,9% соответственно), где стоимость жизни выше, чем по стране в целом.

Самым популярным способом учета личных финансов стало использование банковского приложения, в котором респонденты могут проанализировать расходы со своих банковских карт (63,2%). Треть опрошенных из числа отслеживающих свои расходы предпочитает делать подсчеты, исходя из собранных чеков за совершенные покупки (34%). Меньше всего респонденты пользуются специальными веб-сайтами или приложениями (12,5%), затруднился с ответом почти каждый десятый опрошенный (8,8%).

Банковским приложением для отслеживания баланса доходов и расходов значимо чаще пользуются жители Алматы (71,8%), респонденты с неоконченным высшим/высшим образованием или ученой степенью (70% и 70,4% соответственно) и со средним уровнем достатка («Можем купить основную бытовую технику без привлечения кредита, но на новый автомобиль нам не хватит» – 71,7%). К специальным веб-сайтам или приложениям чаще прибегают молодежь («18 лет – 24 года» – 20,1%, «25 лет – 34 года» – 16,9%), жители городов республиканского значения (Алматы – 15,6%, Астана – 20,4%, Шымкент – 17,6%) и респонденты, чье материальное положение «среднее» или «выше среднего» (16,1% и 20% соответственно).

Бюджетный дефицит

Три четверти казахстанцев за последний год хотя бы раз оказывались в ситуации, когда их расходы превысили доходы (75,3%). Доходы не покрывали расходы чаще у жителей села (79,6%), разведенных (79,9%), респондентов, имеющих детей (78,1%) и находящихся в декретном отпуске/отпуске по уходу за ребенком (83%). Также в сложном финансовом состоянии опрошенные, чье материальное положение оценивается как «ниже среднего» и «критическое» («Денег на еду хватает, но купить одежду – серьезная проблема» – 84,4%, «Денег не всегда достаточно на еду» – 82,4%), с доходом менее 85 000 тенге в месяц на одного члена семьи (82,8%).

В случае сверхлимитного расхода респонденты из числа тех, чьи расходы превышали доходы, чаще всего занимали в долг у друзей и родственников (36,7%) или использовали свои накопления (34,3%). Каждый пятый опрошенный в таких случаях искал дополнительный источник дохода (21,6%). К услугам кредитования прибегала треть опрошенных, причем казахстанцы обращались за займом в банк лишь чуть чаще (18,2%), чем в микрокредитные организации (16,4%), что говорит о популярности таких услуг. Реже всего респонденты пропускали коммунальные/другие обязательные платежи (6,5%) и платежи по кредитам и рассрочкам (5,6%).

Своими же накоплениями чаще пользуются предприниматели (46,8%), фрилансеры (39,6%) и те, кто хорошо оценил свое материальное положение («Можем купить квартиру или дом на собственные средства» – 55,9%, «Можем купить новый автомобиль (из автосалона) без привлечения кредита» – 46,3%, «Можем купить основную бытовую технику без привлечения кредита, но на новый автомобиль нам не хватит» – 47,1%).

Бюджетный профицит

У более двух третей опрошенных доходы превышали расходы хотя бы раз за последние 12 месяцев (70%), что почти сравнимо с показателем бюджетного дефицита. Среди таких участников опроса чаще встречаются жители столицы (76,4%) и респонденты, оценивающие свое материальное положение как «среднее» и «выше среднего» («Можем позволить себе без привлечения кредита покупку основной бытовой техники» – 75,6% «…и нового авто» – 78%).

75,6% опрошенных из числа тех, у кого доходы превышали расходы хотя бы раз за последний год, выбрали следующие способы трат своих средств: на текущие нужды (32,5%), на погашение долгов (27,6%), на крупные покупки (16%). Сберегательное поведение отмечено у более трети опрошенных. Так, треть респондентов отложила деньги (33,8%). Стоит отметить, что к инвестициям прибегал каждый десятый – 10,6% инвестировали свои средства.

Среди тех, у кого получается откладывать деньги, преобладают жители Алматы и столицы (42,4% и 43,8% соответственно), образованные (с неоконченным высшим/высшим образованием – 41,9% и ученой степенью – 40,6%) и респонденты с доходом от 150 000 тенге (с доходом на одного члена семьи в месяц 150 001–250 000 тенге – 40,9%, 250 001–350 000 тенге – 47,3%, более 350 001 тенге – 46,4%).

Инвестируют свои средства чаще предприниматели (17,7%), респонденты с ученой степенью (14,8%) и доходом более 350 000 тенге в месяц на одного члена семьи (23,2%).

Соотношение доходов и расходов

За последний год 44,7% казахстанцев жили в ситуации, когда доходы примерно равнялись расходам. Доходы каждого четвертого казахстанца не покрывали расходы (25,6%), и лишь у 23,3% респондентов сальдо оказывалось положительным.

Тратили больше, чем зарабатывали, значимо чаще респонденты с доходом менее 85 000 тенге в месяц на одного человека (35,1%) и оценивающие свое материальное благосостояние как «бедственное» и «ниже среднего» («Денег не всегда достаточно на еду» – 50%, «Денег хватает на еду, но купить одежду – серьезная проблема» – 46%, «Денег хватает на еду и одежду, но купить телевизор или холодильник без привлечения кредита будет сложно» – 30,3%). Положительная динамика доходов значимо чаще наблюдается у мужчин (27,1%), респондентов с доходом более 150 000 тенге в месяц на одного человека (150 000–250 000 тенге – 28,6%, 250 001–350 000 тенге – 40%, более 350 000 тенге – 39%), оценивающих свое материальное благосостояние как «среднее» и «выше среднего» («Можем купить без привлечения кредита основную бытовую технику» – 31,5%, «…новый автомобиль (из автосалона)» – 39,5%, «…квартиру или дом» – 53,1%).

Особенно примечателен ответ «Доходы примерно равнялись расходам» – частота данного ответа не дает существенного разброса значений – если в случае группы с наименьшим доходом (до 85 000 тенге) он составлял 43,2%, то в случае с группой с доходом от 350 000 тенге респонденты отвечали в 41,6% случаях. Это отчасти подтверждает бытующее у населения мнение о том, что расходы начинают увеличиваться по мере роста доходов. Это также можно объяснить тем, что структура расходов в личных финансах адаптируется под существующие доходы.

Глава 2. Практики формирования сбережений/накоплений

2.1 Установки на формирование сбережений в разрезе социально-демографических характеристик

Большинство опрошенных (82,5%) считает необходимым делать сбережения. При этом 53,2% ответов было в сторону однозначной необходимости формирования, а 29,3% посчитали это «скорее необходимым». Можно отметить, что среди респондентов лишь 37,2% отметили, что сейчас имеют сбережения, и 52,1% откладывали средства в последние 12 месяцев. Доля тех, кто однозначно не считает необходимым делать сбережения, составила 2,7%.

Еще одним интересным моментом в ответах было то, что женатые/замужние респонденты больше расположены к накоплению сбережений (56,7%), нежели те, кто проживают с партнером/находятся в гражданском браке (47%). В гендерном разрезе женщины чаще чуть более склонны к сбережениям (56,2% против 50,2% мужчин). Также чаще выбирали ответ «Скорее не считаю необходимым» в отношении сбережений.

В разрезе такой социально-демографической характеристики, как образование, наибольшая доля тех, кто однозначно считает необходимым делать сбережения, стали респонденты с начальным образованием (61%), однако количество опрошенных с таким ответом недостаточно для значимой статистики. Стоит упомянуть, что тут прослеживается тенденция к тому, что чем выше уровень образования у отвечавших, тем меньше они выбирали вариант «затрудняюсь ответить». Другими словами, росла уверенность дать определенный ответ касательно сбережений. В разрезе занятости сложилась занимательная расстановка: у женщин в декретном отпуске (64,8%) и предпринимателей (63,3%) заметнее проявлены установки на создание накоплений. В то же время работающие студенты делают сбережения реже (47,2%), чем неработающие (57,5%).

По мере снижения уровня доходов респондентов также снижаются установки сбережения: три наиболее высокодоходные группы значимо чаще отвечали «Однозначно необходимо», тогда как в средних группах была выше доля варианта «Скорее необходимо».

2.2 Цель накоплений

Главная цель накоплений у всех опрошенных – обеспечение финансовой стабильности в будущем (73,4% – у населения РК). Для молодежи и средневозрастной группы (16 лет – 44 года) свойственно делать сбережения на крупные покупки (автомобиль, недвижимость, крупные товары), а также в расчете на дополнительный доход. С возрастом (45 лет и старше) усиливается тенденция откладывать деньги на «черный день».

Женщины чаще откладывают деньги на образование детей и для совершения путешествий, мужчины – в целях получения пассивного дохода. Цель оплаты образования детей также более актуальна для респондентов, у которых есть несовершеннолетние дети (36,7%) и с домохозяйством в три человека и более.

Накопления для дополнительного дохода в будущем (инвестиционные установки) были у 26% опрошенных.

2.3 Наличие сбережений

Большинство опрошенных (53,1%) не имеет сбережений. Доля тех, кто отметил, что у них имеются сбережения, сейчас составила 37,2%. Для наглядности важно отметить, что 82,5% считают необходимым делать сбережения. Эти цифры показывают разницу между теми, кто считает, что необходимо делать сбережения, и теми, кто их имеет.

Холостые и женатые (замужние) респонденты чаще имеют сбережения (38,1% и 39,5% соответственно), в отличие от респондентов, проживающих гражданским браком, которые чаще их не имеют (62,1%). Сбережения зачастую делают респонденты с высшим образованием (45% и более), а также обеспеченные респонденты с более высоким доходом. Чаще не имеют сбережений временно не работающие (66,3%) и находящиеся в декретном отпуске (59,9%). Тут стоит упомянуть один интересный момент – в главе 2.1 женщины в декретном отпуске больше всех остальных групп по профессиональной характеристике отметили важность сбережений (63,3%), а безработные – меньше всех остальных (46,1%).

Соотношение респондентов из Алматы, имеющих и не имеющих сбережений, почти одинаковое. Аналогичная картина и в Астане. В Мангистауской области соотношение равное, а в Улытауской области доля имеющих сбережения выше доли не имеющих сбережений на 5,4% (единственная область в Республике Казахстан с таким соотношением).

Меньше всего сбережений у респондентов из Туркестанской и Алматинской областей. Данный факт вызывает удивление, поскольку обе области прилегают к двум из трех наиболее экономически развитых городов республиканского значения.

Большинство респондентов (52,1%) делали сбережения последние 12 месяцев. В Алматы наблюдается максимальная доля респондентов, которые делали сбережения в течение последнего года (61,8%). В Туркестанской и Атырауской областях доля населения, которая не делала сбережений, превышает долю населения, которая делала сбережения, более чем на 10% (на 18,8% и 11% соответственно).

Женщинам удается откладывать меньшие суммы денег (чаще до 50 000 тенге), в отличие от мужчин, которые чаще, чем женщины, откладывают крупные суммы денег. Увеличивается доля респондентов с неполным средним образованием, откладывающих сбережения на сумму от 200 000 до 500 000 тенге, что существенно больше, чем в остальных категориях.

2.4 Стратегия формирования сбережений

Респонденты чаще откладывают деньги ежемесячно (37%) или периодически (35,1%). 16% откладывают деньги эпизодически (от случая к случаю). Женщины чаще откладывают сбережения эпизодически (от случая к случаю).

Молодежь до 34 лет теперь откладывает чаще, чем раньше, а респонденты после 45 лет – наоборот, реже. Мужчины откладывают сбережения так же, как и раньше, в основной массе (42,2%), а женщины стали реже копить деньги (37,8%).

Временно неработающие респонденты, а также малообеспеченные стали откладывать в последний год меньше сбережений, чем обычно. Обеспеченные респонденты стараются сохранить пополнение сбережений на том же уровне, а хорошо обеспеченные – увеличить их.

Респонденты со стратегией ежемесячного пополнения сбережений сохраняют объем пополнений или увеличивают его. Респонденты со стратегией эпизодического пополнения в течение последнего года стали откладывать меньше, чем ранее.

2.5 Причины отсутствия сбережений

Подавляющее большинство респондентов не делает сбережений, потому что отсутствует такая финансовая возможность (77,4%). Доля респондентов 45–54 лет, считающих, что в настоящее время лучше тратить деньги, чем их копить, больше, чем в других возрастных категориях (12,1%). Аналогичным образом мужчины чаще считают, что сбережения в настоящее время делать невыгодно. Респондентам, у которых отсутствуют дети, чаще не хватает собранности делать сбережения (14,8%).

По возрастным характеристикам заметно, что молодежь 16–24 лет больше остальных групп считает формирование сбережений невыгодным. Эта же группа также чаще остальных отмечает, что не разбирается в вопросе или затрудняется ответить.

Большинству респондентов сбережений хватит на период менее месяца. Среди респондентов от 55 лет значительно выше доля тех, кому сбережений хватит на длительное время (от года) – 11,8%.

Доля тех, кому сбережений хватит на минимальный период (менее месяца), выше в группе с начальным и общим средним образованием. В группе с крупными накоплениями (которых хватит на 12 месяцев и более) значимо выше доля респондентов с послевузовским образованием.

Глава 3. Практики формирования сбережений/накоплений

3.1 О динамике тенге за последний год

Для нас как работников сферы инвестирования в фондовый рынок было интересно узнать о том, как относятся казахстанцы к тенге на фоне его довольно стабильной динамики в 2023–2024 гг. Если обратиться к конкретным цифрам, то за 2023 год тенге укрепился против доллара на 1,2%, а сам доллар вырос на 21,7% против рубля. С начала года доллар ослаб по отношению к тенге на 3,1%, а на отрезке год к году – на 2%. Почему это важно с инвестиционной точки зрения? Потому что сейчас тенговые пассивные инвестиции приносят намного больше доходов, нежели активы в долларах. Для сравнения: на момент написания исследования 2-летняя государственная облигация США давала 4,85% к погашению, когда как аналогичные по срокам погашения квазигосударственные облигации Казахстана (равные по кредитному риску гособлигациям) предлагали около 13%, а банковские депозиты – около 14%. Это довольно привлекательные условия как для местных инвесторов, так и для иностранных, в особенности тех, кто занимается керри-трейдингом. Такие инвесторы берут деньги в заем под процент ниже 5, затем реинвестируют в гособлигации Казахстана под 13%. При стабильном курсе USD/KZT разница между процентами считается как доход такого инвестора. Также стоит учитывать, что тенговый индекс KASE в 2023 году обогнал S&P 500 по росту, что также является условием, когда инвесторы чаще обращают внимание именно на национальную валюту. В связи с этим мы добавили в анкету вопросы, связанные с улучшением либо ухудшением отношения населения к тенге как к валюте сбережений.

3.2 Способы сбережений

Более трети казахстанцев полагают, что на данный момент выгоднее хранить сбережения в национальной валюте (36,7%).

Предпочтение иностранной валюте отдает каждый четвертый опрошенный (25,8%). Тут стоит отметить, что, по данным Нацбанка РК, на 1 марта 2024 года около 22% физических лиц держали долларовые депозиты. Это чуть меньше озвученной респондентами цифры для валюты сбережений. Для каждого пятого участника исследования способ хранения сбережений не имеет значения (20,3%). Не смогли определиться, как лучше хранить сбережения, 17,1% респондентов.

Среди тех, кто верит в выгодность сбережений в тенге, преобладают респонденты самой возрастной группы – 55 лет и старше (44,5%), не работающие в связи с достижением пенсионного возраста (47%), средне- и высокообеспеченные респонденты по оценке субъективного материального благосостояния (40,6% и 51% соответственно), с доходом 150 000 – 250 000 тенге в месяц на одного члена семьи (43,4%).

В пользу хранения сбережений в иностранной валюте чаще высказывается молодежь (18 лет – 24 года – 38,2%, 25 лет – 34 года – 32,4%), жители Алматы и столицы (31,9% и 31,6% соответственно), мужчины (29,8%), респонденты, оценивающие свое материальное положение как «выше среднего» («Средств хватит на покупку нового автомобиля (из автосалона) без привлечения кредита, но не хватит на покупку квартиры или дома» – 37,1%).

3.3 Отношение к тенге как к валюте сбережения

Отношение к тенге как к валюте сбережения не изменилось за последний год у более половины казахстанцев (53,5%). Четверть опрошенных утверждает, что их отношение к тенге в целом ухудшилось (25,2%), причем у каждого десятого – в значительной степени (10%). Долю тех, кто доверяет национальной валюте, составило меньшинство – 8,5%, не смогли ответить на вопрос 12,5% опрошенных.

Среди тех, чье отношение к казахстанскому тенге ухудшилось, преобладают мужчины («ухудшилось» – 18%, «значительно ухудшилось» – 11,9%). Отношение респондентов, оценивающих себя как малообеспеченные или обеспеченных, значительно ухудшилось («Денег не всегда достаточно на еду» – 21,3%, «Мы можем купить квартиру или дом на собственные средства, не прибегая к кредитам и займам» – 21,4%), причем последняя группа подтверждается и доходом в 350 000 тенге и более на одного члена семьи в месяц (26%).

Стоит также отметить, что среди возрастных групп категория 55 лет и старше, отмечавшая выгодность сбережений в тенге, высказалась об ухудшении своего отношения к национальной валюте (19,3%).

Сравнительный анализ данных по общей выборке и тех, кто откладывает средства, в случае, когда доходы превышают расходы, показал, что вторые чаще отдают предпочтение тенге как валюте, в которой выгодно хранить свои сбережения (44,8% против 36,7% в целом по массиву данных).

Более того, в группе откладывающих сбережения существенно больше тех, кто отметил улучшение отношения к тенге как к валюте сбережений (10,6% против 7% в целом по массиву данных) и значительно меньше отметивших ухудшение к тенге (7,1% против 10% в целом по массиву данных). Возможно, это говорит о том, что те, кто непосредственно практикует сбережения, лучше заметили стабильные позиции тенге за последний год и рост его инвестиционной привлекательности, нежели те, кто до этого не откладывал средства.

При этом исторические данные Национального банка РК показывают, что доля иностранной валюты в структуре вкладов физических лиц с годами продолжает снижаться. Если на начало 2020 года соотношение тенге к доллару составляло 55% на 45, то к 1 марта 2024 года оно увеличилось на 78% против 22.

Глава 4. Сберегательное поведение населения

4.1 Уровень финансовой грамотности

40,8% респондентов оценивают свои знания и навыки в области финансовой грамотности как удовлетворительные.

Среди мужчин выше доля в группе, оценивающей свои знания в финансовой сфере как отличные, а среди женщин – как неудовлетворительные. В группе имеющих детей значимо выше доля тех, кто оценивает свои знания в финансовой сфере как хорошие (12,6%).

Среди респондентов с высшим образованием меньше доля тех, у кого полностью отсутствуют знания и навыки в финансовой сфере, их значимо больше в группе, оценивающей свои знания как хорошие.

Отличные знания в финансовой сфере значимо чаще встречаются у предпринимателей и фрилансеров, и значимо реже – в группе работающих по найму. Группа временно неработающих, со статусом инвалидности и пенсионеров значимо чаще отмечает отсутствие знаний в финансовой сфере.

Вопрос о связи риска с доходностью

Только каждый четвертый респондент, делающий сбережения, дал правильный ответ на вопрос о связи риска с доходностью, который можно рассматривать как индикатор элементарной инвестиционной грамотности. Примерно столько же указало на то, что чем ниже риск, тем выше доходность. Около 20% вообще не видят связи между риском и доходностью.

Доля обладающих элементарной инвестиционной грамотностью выше среди мужчин (32,6% против 18) и жителей городов (26,6% против 15).

Чем выше уровень образования, тем выше инвестиционная грамотность – максимальный показатель (34%) оказался у респондентов с послевузовским образованием или ученой степенью.

4.2 Планы распорядиться спонтанным доходом

Более половины (51%) респондентов, делавших накопления в течение последних 12 месяцев, в гипотетической ситуации выигрыша 1 млн тенге в лотерею положили бы деньги в банк под процент/на депозит. Другие распространенные способы распоряжения предполагаемым заработком – возвращение ранее взятых долгов (22,6%), откладывание про запас (21,1%), приобретение вещей для дома (18,7%).

В приведенной ниже таблице можно заметить довольно ровное распределение на такие цели, как лечение, путешествия, инвестиции в ценные бумаги, открытие бизнеса и покупка недвижимости. О желании потратить сообщили лишь 2,4% респондентов.

Примечательно, что желание распорядиться дополнительным доходом для размещения на депозите возрастает от менее к более образованным. В возрастных группах наибольшее желание прибегнуть к депозиту выражено у респондентов старше 35 лет, в то время как наименьшее – у молодежи 25–34 лет.

4.3 Способы вложения и накопления средств

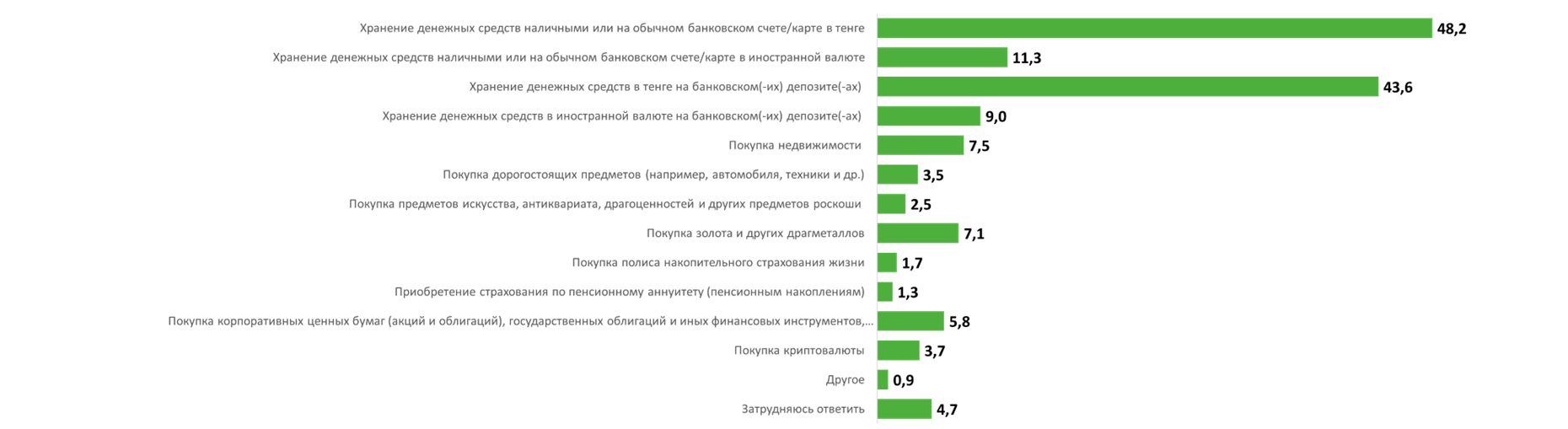

Самые популярные способы вложения и накопления средств – это хранение тенге в наличных или на карте/банковском счете (48,2%) и хранение тенге на банковских депозитах (43,6%).

Каким способом вложения и накопления средств Вы пользуетесь на текущий момент?

В разрезе возрастных групп тенговые накопления в наличных, на карте или счете чаще выбирают респонденты до 35 лет, тогда как депозиты чаще других выбирают более половины представителей самой старшей возрастной группы – от 55 лет и старше (54,6%).

Самая молодая возрастная группа (18 лет – 24 года) имеет самую высокую долю хранящих наличные или имеющих накопления на счету/карте в иностранной валюте (19,4%).

В разрезе оценки материального благосостояния накопления в наличных, на карте или счете в тенге наиболее распространены среди наименее обеспеченной группы респондентов (64%), в то же время в этой группе самый низкий уровень охваченности банковскими депозитами в национальной валюте – 24%.

Самый высокий процент хранящих средства на депозитах в тенге среди тех, кто может покупать бытовую технику без привлечения кредита, но не может позволить себе новый автомобиль – 47,6%.

Три инструмента накопления специфичны для наиболее обеспеченной группы респондентов – наличные или карточные накопления в иностранной валюте (20,5%), приобретение недвижимости (17,9%) и покупка корпоративных ценных бумаг (10,3%).

При этом валютные депозиты наиболее распространены среди респондентов, которые способны купить без кредита автомобиль, но не могут купить квартиру или дом (18%).

Банки для хранения сбережений

По официальным данным Национального банка, по объемам депозитов в РК на 1 апреля 2024 года на первом месте находится Народный банк, с объемом вкладов физлиц 5,71 трлн тенге. Kaspi Bank уступает ему на 13% с результатом в 4,94 трлн тенге у физлиц.

По результату опроса самым востребованным банком для хранения сбережений оказался Kaspi Bank (63,7%), а Народный банк Казахстана занял второе место – 31,9%.

Народный банк Казахстана более популярен среди жителей сельской местности, где его выбирают 46,3% вкладчиков против 30% горожан. Kaspi Bank наиболее популярен среди группы вкладчиков с доходом от 250 000 до 259 000 тенге – 87%, что выше среднего уровня на 23%.

Два банка, имея низкую общую популярность, довольно востребованы в самой высокодоходной группе вкладчиков – Home Credit Bank (20%) и ForteBank (20%).

Страховые и брокерские компании

Только 92 респондента, или 5,8% от общего числа откладывавших средства в последние 12 месяцев, указали, что пользовались услугами одной из нижеперечисленных брокерских компаний. В четверке лидеров – Halyk Finance (32,6%), BCC Invest (28,3%), Freedom Broker (27,2%), Halyk Global Markets – 22,8%.

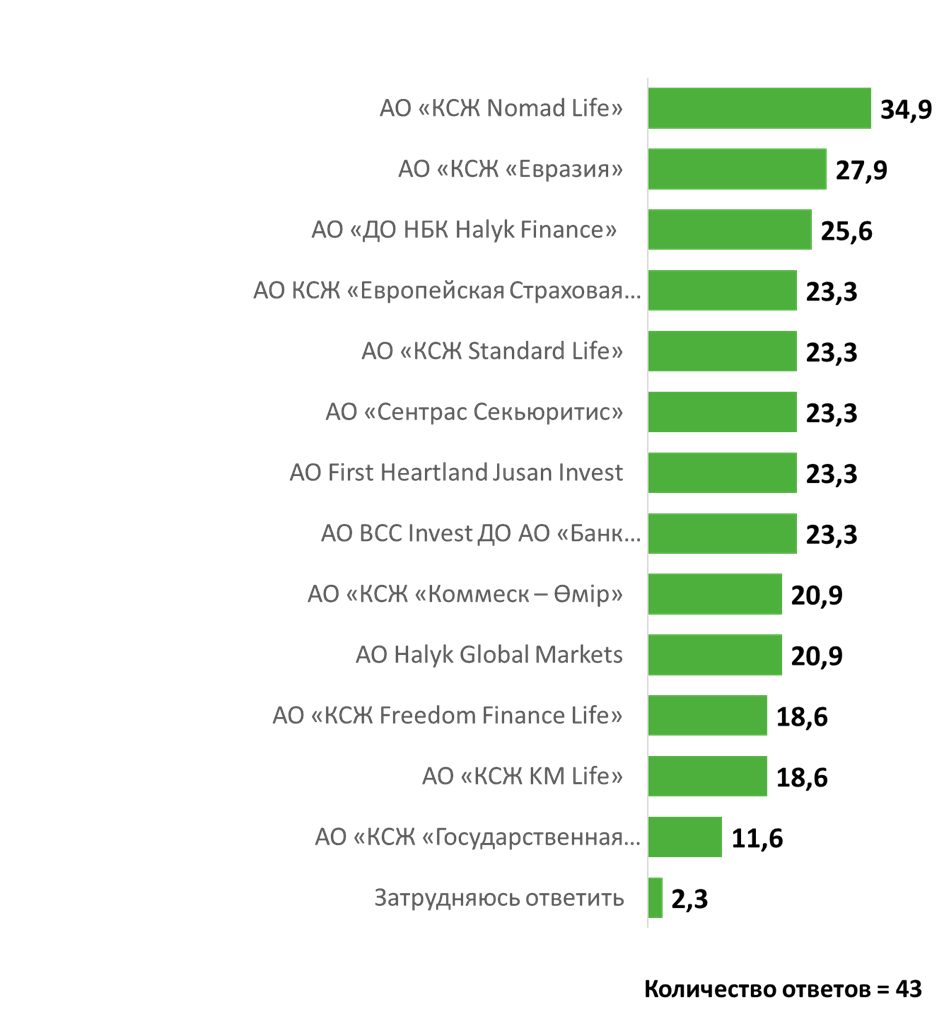

Только 43 респондента, или около 2,5% от общего числа откладывавших средства в последние 12 месяцев, указали, что пользовались услугами одной из перечисленных страховых компаний.

Среди них с большим отрывом лидирует дочерняя компания Народного Банка Казахстана по страхованию жизни «Халык-Life» (48,8%), на втором месте – Nomad Life (34,9%).

4.4 Цели сбережений

Наиболее востребованные цели сбережения и откладывания денежных средств – это «на всякий случай, про запас, конкретной цели нет» (37,6%), «на черный день, на случай непредвиденных обстоятельств» – 27%, «для покупки недвижимости» – 21,2%, «чтобы получить пассивный доход и преумножить свои средства» – 15%.

В разрезе возрастов чем выше возраст, тем выше доля тех, кто откладывает деньги на всякий случай или на черный день.

В группе молодых взрослых (25 лет – 34 года) больше всего тех, кто копит на недвижимость – 29%. Среди молодежи (18 лет – 24 года) самая большая доля тех, кто откладывает на отдых, развлечения и путешествия (22,3%) и на дорогие вещи (18,2%).

Горожане значительно чаще, чем жители села, откладывают средства на черный день (28,7% против 22,5), на покупку недвижимости (21,9% против 16,2) и на отдых, развлечения, путешествия (20,7% против 12,7).

Женщины чаще, чем мужчины, откладывают средства на приобретение недвижимости (24,5% против 17,9) и на отдых (23,9%), тогда как мужчины предпочитают откладывать деньги на черный день – 31,1% против 24,6.

Группа респондентов с субъективно наиболее обеспеченным оцениваемым уровнем материального благополучия ожидаемо чаще откладывает деньги на покупку дорогих вещей (29,5%) и недвижимости (32,1%).

На всякий случай чаще всего откладывают необеспеченные казахстанцы, те, которым хватает денег только на еду (41,8%), и те, которым хватает денег только на еду и одежду (48,1%). Эти же категории лидируют по откладыванию денег на случай непредвиденных обстоятельств – 37,4% и 31,2% соответственно.

Среди наименее состоятельных доля откладывающих про запас и на случай непредвиденных обстоятельств ниже среднего – 28% и 20% соответственно.

На образование больше всего откладывают те, кто может позволить купить себе автомобиль, и богаче, однако и среди экстремально бедных респондентов, которым не всегда достаточно денег на еду, этот показатель довольно высокий – 16%.

На отдых, развлечения и путешествия чаще других копят те, кому хватает на покупку автомобиля, но не на покупку недвижимости, то есть верхний сегмент среднего класса – 30,1%.

4.5 Доход, необходимый для накоплений

Среднее значение дохода, который респонденты считают достаточным, чтобы делать накопления, составляет 684 000 тенге. Данный показатель сформирован из субъективной оценки личных доходов респондента, состоящего в домохозяйстве (семье), и не является показателем общего дохода домохозяйства. При этом он значимо не отличается от среднего показателя месячного дохода на домохозяйство (семью) респондентов – 704 000 тенге.

Оценка дохода, необходимого для вложений, значимо выше для мужчин (772 000 тенге против 599 000 тенге – для женщин).

В разрезе возрастов самый высокий «входной порог» задает молодежь от 18 до 24 лет (842 000 тенге), при этом, по ее мнению, для вложений необходим доход, почти вдвое превышающий их собственный за месяц.

У категории от 55 лет и старше этот показатель минимальный (527 000 тенге). Кроме того, у них самый низкий коэффициент отношения дохода для накоплений к их реальному месячному доходу (0,3).

Для горожан средний доход, необходимый для накопления, ниже, чем для жителей сельской местности – 780 000 тенге против 660 000.

В разрезе материального благосостояния наивысшие суммы озвучивают наименее и наиболее обеспеченные (1 507 000 тенге и 1 114 000 тенге соответственно). При этом наименее обеспеченные оценивают такой доход как в восемь раз превышающий их собственный доход за месяц, тогда как у самых обеспеченных эта сумма составляет всего 17% от их актуального месячного дохода.

По мере роста доходов на душу населения средняя оценка увеличивается, как и оценка дохода для вложений: минимальный – в группе респондентов, чей доход составляет менее 88 000 тенге на человека, максимальный – среди тех, чей среднедушевой доход превышает 350 000 тенге в месяц.

При этом оценка доходов для вложений превышает реальные месячные доходы самых бедных в 2,6 раза и составляет всего 11% от доходов самых богатых.

Минимальные накопления

Средний показатель минимальной суммы, которую можно считать накоплениями, составляет 3 939 000 тенге.

В гендерном разрезе этот показатель значимо выше у мужчин (4 378 000 тенге против 3 458 000 тенге – у женщин). В разрезе возрастов самые высокие средние значения минимальной суммы накоплений дают две самых возрастные группы: 55 лет и старше (7 950 000 тенге) и от 45 до 54 лет (6 104 000 тенге).

В разрезе субъективной оценки материального благосостояния пирамида средних оценок минимальной суммы имеет форму гиперболы, то есть наивысшие оценки дают наименее и наиболее обеспеченные (11 342 000 тенге и 12 045 000 тенге соответственно). При этом у обеих групп оценки практически идентичны и примерно в три раза превышают средний показатель.

В разрезе среднедушевых доходов максимальное значение показателя наблюдается в самой высокодоходной группе – 14 900 000 тенге.

Глава 5. Выбор инструментов вложения

5.1 Надежные вложения

Самые надежные способы вложения денег, по мнению респондентов, это банковские депозиты в тенге (44,5%), наличные или накопления на карте/банковском счете (35,6%), приобретение недвижимости (31,2%), покупка золота и других драгоценных металлов (20,8%).

Младшие возрастные группы значимо чаще оценивают как надежные накопления наличными или на банковском счете/карте в нацвалюте, тогда как старшие возрастные группы чаще выбирают размещение средств на депозите в национальной валюте, а также в драгметаллах.

В ситуации выбора между двумя основными способами сбережений – наличными и депозитами в национальной валюте – также важную роль играют факторы образования и проживания в сельской/городской местности. Чем выше уровень образования, тем в меньшей степени респонденты оценивают наличные как надежный способ и тем больше предпочтения отдают банковским депозитам.

5.2 Ненадежные вложения

Самые ненадежные способы вложения средств, по мнению опрошенных казахстанцев, – покупка криптовалюты (30,2%), приобретение дорогостоящих предметов (29,1%), хранение наличных денег или на обычном банковском счете или карте (23,8%).

В разрезе возрастных групп и групп по уровню образования оценка ненадежности накоплений в наличных, на карте/счете в тенге повторяет логику предыдущего вопроса: чем старше респондент и чем выше его уровень образования, тем с большей вероятностью он будет оценивать такие сбережения как ненадежные.

В разрезе возрастных групп и групп по уровню образования оценка ненадежности накоплений в наличных, на карте/счете в тенге повторяет логику предыдущего вопроса: чем старше респондент и чем выше его уровень образования, тем с большей вероятностью он будет оценивать такие сбережения как ненадежные.

Недоверие к банковским депозитам в целом выше в наименее ресурсных группах респондентов. Примечательно, что в то же время в верхней группе наиболее обеспеченных казахстанцев – самый низкий уровень недоверия к вложениям в криптовалюту (16,7%).

5.3 Выгодные, невыгодные и неподходящие вложения

Наиболее выгодные вложения, по мнению респондентов, – это покупка недвижимости (38,1%), банковские вклады в тенге (38%), покупка золота и других драгоценных металлов (25,5%). Оценка выгодности банковских депозитов возрастает по мере движения от младших возрастных групп к старшим. Среди респондентов старше 55 лет более половины (51%) считают такие вклады выгодными.

Напротив, доля считающих выгодными накопления в наличных, на карте или счете снижается по мере увеличения возраста. В категории 18 лет – 24 года – самая низкая доля считающих выгодными вложения в недвижимость (24%). Жители городов в большей степени склонны оценивать выгодные инвестиции в недвижимость и драгметаллы – 39,1% и 26,6% соответственно. У сельчан же эти показатели составляют 30,9% и 18,6% соответственно.

Чем ниже уровень образования, тем с большей вероятностью респонденты оценивают вложения в наличные или размещение средств на карте или банковском счете как выгодные. Среди респондентов с начальным образованием эта доля составляет 52%.

Чем выше уровень образования, тем чаще респонденты рассматривают покупку золота и драгоценных металлов как выгодное вложение. У лиц с послевузовским образованием доля выбравших этот вариант составляет 45%.

Невыгодные вложения

По мнению респондентов, наиболее невыгодными вложениями являются приобретение страхования по пенсионному аннуитету (28,6%), покупка дорогостоящих предметов (26,2%) и криптовалюты (25,2%). По мере увеличения возраста отвечавших отношение к таким вложениям, как наличные на банковском счете и покупка дорогостоящих предметов, начинает ухудшаться. Обратная последовательность замечена у покупки предметов искусства, антиквариата и драгоценностей, когда ухудшается отношение по мере снижения возраста респондентов.

Неподходящие способы сбережения средств

Наиболее непопулярные способы сбережения средств у населения – это покупка криптовалюты (26%), приобретение предметов искусства, антиквариата и роскоши (23,5%), а также дорогостоящих предметов (22,9%), хранение средств наличными или на обычном банковском счете/карте в тенге (21,8%) и приобретение страховых полисов (20,3%).

Скептицизм по отношению к хранению тенге в наличных или на банковских картах возрастает с возрастом, тогда как респонденты самой младшей возрастной группы от 18 лет до 24 года более склонны рассматривать как неподходящие депозиты в национальной валюте (14,5%).

Вложения в дорогостоящие предметы чаще других оценивают как неподходящие представители двух самых возрастных групп: 45 лет – 54 года (31%) и старше 55 лет (29,8%). Среди молодежи – самый низкий уровень скептицизма по отношению к криптовалюте (26%) и самый высокий – по отношению к инвестициям в ценные бумаги (21,5%).

В гендерном разрезе мужчины меньше доверяют сбережениям в наличных (23,7%) и приобретению дорогостоящих предметов (28,2%).

Среди женщин – самая высокая доля тех, кто скептически настроен по отношению к криптовалюте (32,5%).

Причины не выбора средства вложения

Три инструмента вложения средств – наличные и депозиты в тенге, а также приобретение дорогостоящих вещей – рассматриваются как неподходящие главным образом из-за фактора обесценивания денежных средств, размещенных подобным образом.

Важную роль в их оценке также играет фактор риска:

1. Основной причиной скептицизма по отношению к покупке страховых инструментов (полисов накопительного страхования и страхования по аннуитету) выступают дефицит и отсутствие информации.

2. Покупка предметов искусства оценивается как способ сбережения, который подходит для профессионалов и о котором также мало или ничего не известно. Предметы искусства тоже требуют вложения средств, которыми респонденты не располагают.

3. Инвестиции в криптовалюту рассматриваются прежде всего как высокорисковый способ, также доступный только профессионалам, малоизвестный и чреватый опасностью потерять все накопления.

4. Инвестиции в недвижимость оценивают как одновременно слишком сложные и требующие средств, которыми респонденты не располагают.

5. Хранение средств в иностранной валюте в наличных или на депозитах рассматривается как высокорисковый способ, требующий средств, которыми респонденты не располагают.

Глава 6. IPO в Казахстане

6.1 Осведомленность об IPO

Более половины казахстанцев не имеют понятия, что такое IPO (54,6%). Знают о таком инструменте привлечения инвестиций для развития бизнеса лишь 20,4% опрошенных, причем большая часть из них имеет представление в общих чертах (14,2%), и чуть меньше опрошенных что-то слышали, но не уверены, что это такое (17,7%). Затруднились ответить на вопрос 7,3% участников исследования. Значимо чаще о том, что такое первичное публичное размещение акций, в общих чертах знают мужчины (16,9%), респонденты от 45 лет и старше (45 лет – 54 года – 17,3%, 55 лет и старше – 23,5%), горожане (15,5%), в том числе жители Алматы и Шымкента (17,7% и 20,2% соответственно), казахстанцы с неоконченным высшим/высшим образованием или ученой степенью (21,4% и 21% соответственно) и доходом от 150 000 тенге и более в месяц на одного члена семьи (150 000–250 000 тенге – 21,9%, 250 001–350 000 тенге – 26,7%, более 350 001 тенге – 23,4%).

Чуть менее трех четвертей опрошенных из числа знающих, что такое IPO, не принимали участия в первичном размещении акций казахстанских компаний (72,1%). Доля тех, кто покупал акции компаний, осуществивших первичное размещение на фондовом рынке, составила всего 26,6%. Среди таких участников опроса чаще всего встречалась самая материально благополучная группа респондентов (55,9% против 26,6 в среднем по массиву данных).

Респонденты, принимавшие участие в публичном размещении акций казахстанских компаний, чаще всего приобретали акции АО НК «КазМунайГаз» (60,6%), Air Astana (49,7%) и АО KEGOC (43,6%). Доли тех, кто покупал акции АО «КазТрансОйл» и АО «НАК «Казатомпром», значительно меньше – 26,1% и 24,8% соответственно.

Глава 7. Заключение

Выводы

Структура доходов населения оказалось неоднородной – 75,3% респондентов за последний год хотя бы раз оказывалась в ситуации, когда их расходы превышали доходы, а 70% – когда доходы превышали расходы. У чуть менее половины населения (44,7%) расходы равны доходам, что во многих случаях исключает их возможность постоянного откладывания средств. К ним относится и часть населения, у которой доходы не покрывали расходы (25,6%) на постоянной основе в течение последнего года, что в остатке дает лишь менее трети населения, теоретически готовой делать сбережения. В случае, когда у респондентов появлялись лишние средства, 33,8% из них откладывали и только 10,6% – инвестировали.

Закономерно, что доходы не покрывали расходы чаще у жителей села (79,6%), разведенных (79,9%), респондентов, имеющих детей (78,1%) и находящихся в декретном отпуске/отпуске по уходу за ребенком (83%). В случае нехватки средств население чаще всего занимает в долг у друзей и родственников (36,7%) или использует свои накопления (34,3%).

Несмотря на то, что цифры показали сложности у населения в формировании стабильных сбережений, большинство (82,5%) все же считает необходимым откладывать средства. 37,2% респондентов отметили, что сейчас имеют сбережения, и 52,1% откладывали средства в последние 12 месяцев, что является несколько лучшими показателями, чем ожидалось. Если исходить из целей накоплений, то самая распространенная из них – это основа финансовой стабильности в будущем (73,4%), а копят на черный день 40% опрошенных. Ориентированной на инвестиции частью населения можно назвать 26%, потому что они откладывали средства для дополнительного дохода в будущем.

Чуть больше половины жителей страны, или 53,1%, не имеют сбережений. Получается, что почти каждый третий казахстанец имеет сбережения, а каждый второй – нет.

Разбивка по социально-демографическим характеристикам показывает, что чаще всего имеют сбережения женатые (замужние) респонденты с высшим образованием и субъективно высоким доходом.

Чаще всего не имеют сбережений респонденты, проживающие в гражданском браке, неработающие и находящиеся в декретном отпуске. Также стоит отметить, что меньше всего сбережений у респондентов из Туркестанской и Алматинской областей. Данный факт вызывает удивление, поскольку обе области прилегают к двум из трех наиболее экономически развитых городов республиканского значения.

В опросе отдельно выяснялось у населения его отношение к тенге как к валюте сбережений, учитывая неплохую доходность в БВУ и облигациях при стабильном курсе тенге к доллару за последний год. Так, 36,7% казахстанцев полагают, что на данный момент выгоднее хранить сбережения в национальной валюте, что оказалось намного меньше, чем фактическая доля тенговых вкладов физических лиц в банках (78% – в тенге, 22% – в долларах). 25,2% заявили, что за последний год их отношение к тенге как к валюте сбережения ухудшилось, причем у каждого десятого – в значительной степени (10%). Улучшилось лишь у 7%, что представляется неудовлетворительным результатом, особенно учитывая, что облигации вкупе со стабильным тенге в последний год давали неплохую доходность.

Результаты опроса по наиболее популярным способам вложений сюрпризов тоже не показали – на первом месте было хранение на карте/банковском счете, на втором – хранение на депозите. Эти же два способа оказались и наиболее надежными, по мнению респондентов.

Наиболее выгодные вложения, по мнению респондентов, – это покупка недвижимости (38,1%), банковские вклады в тенге (38%), покупка золота и других драгоценных металлов (25,5%). При этом фактические сбережения в недвижимости имели 7,5%, в золоте – 7,1%, а в криптовалюте, которая была признана наиболее ненадежным способом хранения, – 3,7% респондентов.

Автор Ансар Абуев

Источник allinsurance.kz