Из обращения постепенно исчезает мелочь и купюры мелкого номинала. Торговые предприятия отказывают клиентам в приеме наличности, а банки взимают огромную комиссию за размен крупных купюр,пишет 365info.

Все это происходит на фоне быстрого развития безналичных платежей, что, конечно же, не может не радовать. В Нацбанке с удовольствием констатируют стабильный рост показателей использования платежных карточек населением.

Так, в последнем пресс-релизе говорится об увеличении в феврале по сравнению с январем числа транзакций по карточкам на 9% до 387,8 млн. При этом общая сумма выросла на 12% до 5,5 трлн. тенге.

Доля безналичных платежных операций в общей структуре операций с использованием платежных карточек казахстанских эмитентов составила 94,4% (366,2 млн. транзакций). Общий объем операций за этот же период составил 74,2% (4,1 трлн. тенге).

Таким образом, операции по обналичиванию средств с карточек теперь составляют меньшую часть. Естественно, это дает основание для эйфории по поводу отечественных достижений в части перехода на безналичные платежи и снижению интереса Нацбанка вместе с банками второго уровня и их корпоративными клиентами к наличности. Кроме того, операции с наличностью (инкассация, пересчет, хранение) сейчас стали довольно дорогими для торговых и других предприятий.

Россия принимает меры

Но в отличие от Нацбанка, в российском Центробанке не испытывают эйфорию от расширения сферы безналичных платежей. Там епонимают, что значительная часть населения и бизнеса по-прежнему работает с «налом».

В России даже подготовлен стратегический документ на эту тему – «Основные направления развития наличного денежного обращения на 2021-2025 годы». Там отмечается, что в реальности объем наличных в обращении не снижается, чему в последнее время способствовали снижение ставок по банковским депозитам во многих странах и пандемия коронавируса.

В Центробанке полагают, что наличные деньги как минимум в ближайшие десятилетия продолжат играть существенную роль в экономическом обороте и жизни людей

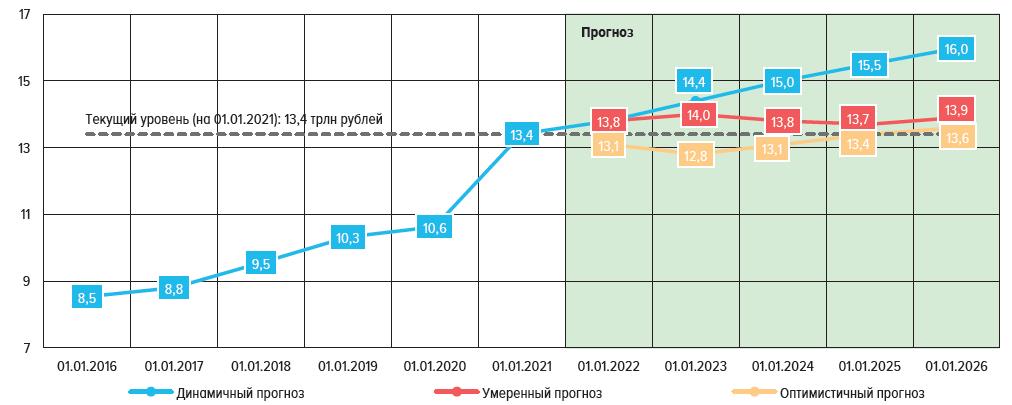

В России за последние пять лет спрос на наличные деньги ежегодно возрастал в среднем на 0,5 трлн. рублей в год (в диапазоне от 0,3 до 0,9 трлн. рублей). Как результат, количество наличных денег в обращении увеличилось на 57,5%.

А в 2020 году в обращение была выпущена рекордная сумма наличных объемом 2,8 трлн рублей. Избыточный спрос россиян на наличные деньги в 2020 году оценивается на уровне свыше 2 трлн рублей. Отмечают в Центробанке и рост доли наличных денег в сбережениях населения.

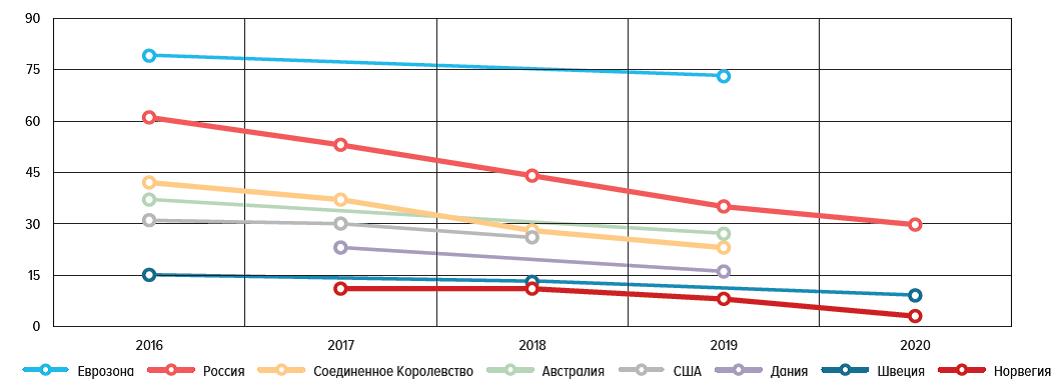

Доля наличных платежей в розничных транзакциях в %

Что намерен делать Центробанк

В качестве уникальных характеристик наличных денег в Основных направлениях приводятся:

- независимость от специальной инфраструктуры. Имеется в виду возможность использования в любых условиях, в том числе при отсутствии доступа к сети Интернет и при отключении электропитания;

- востребованность со стороны отдельных социальных групп. Наличные предпочитают люди старшего возраста, сельские жители, трудовые мигранты, слабовидящие граждане и др.

Доля жителей России, которые не способны обойтись без наличных денег, оценивается на уровне 55%. При этом значительная часть наличных не возвращается в кассы подразделений Центробанка. В 2020 году оборот наличных денег, проходящий через них, сократился по сравнению с 2016 годом на 26,5%. В последующую пятилетку ожидается его дальнейшее снижение на 10%.

Среди мер Центробанка по развитию наличного денежного обращения (НДО) на предстоящую пятилетку в первую очередь уделяется внимание повышению качества, защищенности и долговечности рублевых банкнот. Так, в 2016–2018 годах проводилось испытание эффективности системы лакирования банкнот и сейчас выпускаются в обращение лакированные банкноты номиналом 100 и 200 рублей.

Предполагается, что в ближайшие годы лакирование будет распространено на купюры других номиналов. Центробанк намерен также допустить кредитные организации к работе с наличными деньгами, принадлежащими ему.

Для этого в таких организациях должны быть выделены отдельные кладовые или секции, предназначенные исключительно для хранения банкнот Центробанка. Любые операции с этими банкнотами осуществляются с разрешения Банка России и подлежат особому специальному контролю и учету.

В итоге кредитные организации смогут оперативно и без существенных издержек и затрат на перевозку, инкассацию, пересчет, оформление получать подкрепление наличностью в необходимых объемах. В конце рабочего дня банки смогут сводить к минимуму кассовые остатки за счет перемещения излишков наличных денег в специальные кладовые и секции, в которых хранятся деньги Центробанка.

Площадка для монет

Кроме того, Центробанк намерен ввести плату за возврат ему годных банкнот кредитными организациями, принимающими участие в кассовом обслуживании клиентов с использованием его наличных денег. Дело в том, что из-за отсутствия такой платы кредитные организации, у которых образуются излишки годных банкнот, предпочитают сдавать их Центробанку вместо того, чтобы напрямую передавать тем организациям, которые испытывают потребность в подкреплении наличными деньгами.

Другое направление в развитии НДО в России связано с монетами. Как отмечают в Центробанке, активное распространение безналичных форм расчетов в торговых, транспортных, иных предприятиях и организациях имеет одним из своих последствий перекрытие каналов возврата монеты в платежный оборот. Торговые предприятия, заказывающие и получающие монету для выдачи сдачи, в то же время отказываются принимать ее от населения. Тем самым они пытаются уменьшить свои расходы на пересчет и инкассацию металлических денег.

Во время пандемии коронавируса проблема возврата монеты в платежный оборот заметно обострилась. Если в 2019 году из обращения в кассы Центробанка вернулось 63% от общего количества выданных монет, то в 2020 — 46%. Потери приходится восстанавливать за счет чеканки новых монет и выпуска их в обращение, что обходится недешево.

Чтобы оптимизировать потоки монеты, Центробанк намерен развивать Монетную площадку. Ее цель — перенаправлять потоки металлических денег от тех организаций, которые получают ее от населения, в те, которым она нужна. В 2020 году прототип этой площадки работал в 8 регионах России. Тогда он охватывал 132 подразделения кредитных организаций с общим оборотом в 724 млн. рублей, а в физическом выражении — 909 тонн монет.

Наличные деньги в обращении в РФ до 2025 года включительно (трлн. рублей)

Что с наличкой в Казахстане?

Судя по данным Нацбанка, и в Казахстане обостряются проблемы с оборотом наличности. При том, что ее объем в обращении почти удвоился за последние пять лет – с 1 трлн. 496,6 млрд. тенге в 2015 году до 2 трлн. 690,1 млрд. тенге в 2019 году.

При этом объем выпущенных в обращение наличных денег из резервных фондов Нацбанка увеличился в 2019 году на 10,3% до 5 трлн. 847,5 млрд. тенге при росте объема их изъятия на 17,0% до 5 трлн. 778,1 млрд. тенге.

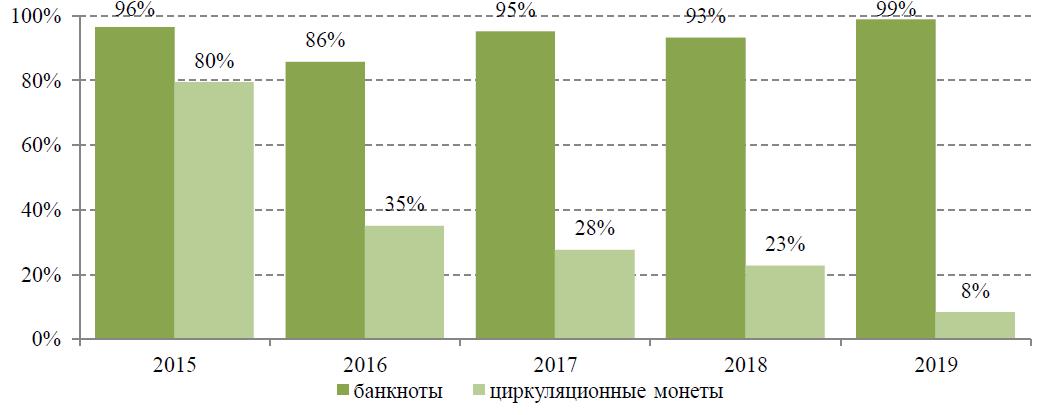

На начало 2020 года на банкноты приходилось 98% от общей суммы наличных денег в обращении, а на циркуляционные монеты – 2% (в абсолютном выражении соответственно 2,6 трлн. тенге и 52,3 млрд. тенге). В среднем на душу населения Казахстана приходится 24 тенговых банкноты, циркуляционных монет – 169 штук.

Доля банкнот и монет в обращении в Республике Казахстан

При этом с монетами дело обстоит неважно из-за низкого уровня их возвратности в кассы филиалов Нацбанка. В 2019 году отношение суммы изъятия из обращения циркуляционных монет к выпуску составило лишь 8% по сравнению с 80% в 2015 году.

С банкнотами ситуация гораздо лучше, так как уровень возвратности по ним держится в последние годы на средней отметке в 94%. Увы, как намерены в Нацбанке развивать НДО в Казахстане, остается неизвестным. На сайте регулятора и в стратегических документах каких-либо программных заявлений по этому поводу.

Отношение суммы изъятия тенговых банкнот и монет из обращения к выпуску, %

Автор Тулеген Аскаров

Источник 365info.kz