Пока россияне изнывают под грузом непосильных долгов, в отечественной экономике остается сегмент, который, напротив, страдает от нехватки заемных средств. Речь идет о малом и среднем бизнесе. Почему «малышам» трудно встать на ноги, несмотря на обилие программ господдержки, – в материале «Профиля».

Большая реструктуризация

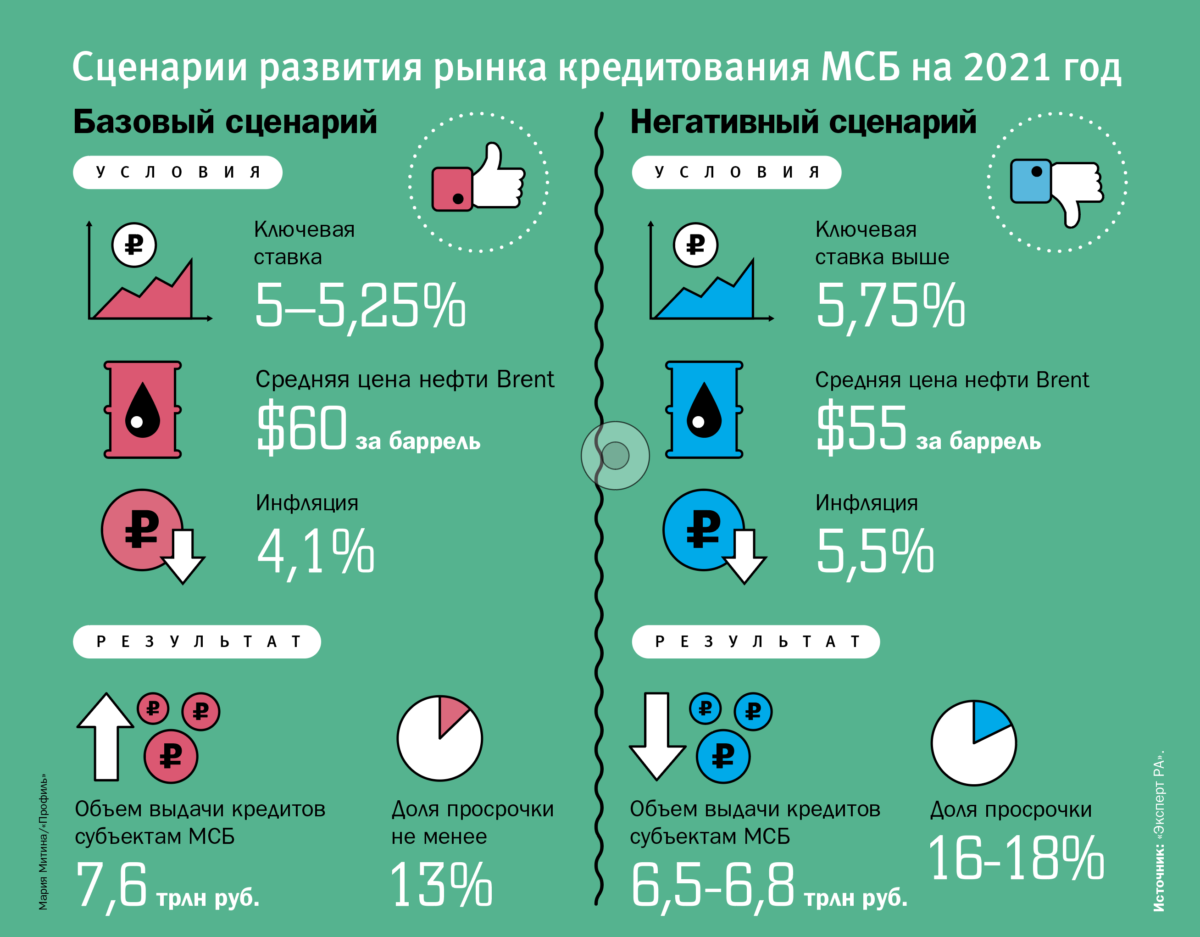

Пандемийный 2020 год, разумеется, оказался стрессовым для малого и среднего бизнеса (МСБ). Тем не менее российские банки выдали субъектам МСБ кредитов на сумму 7,6 трлн руб. Это лишь на 2% ниже показателей 2019 года.

Сегмент кредитования небольших предприятий просел бы гораздо сильнее без государственной поддержки. В 2020-м в рамках льготных госпрограмм было выдано займов как минимум на 1,4 трлн руб. – примерно 18% от всего объема кредитования.

Задолженность российского малого и среднего бизнеса в течение 2020 года выросла почти на четверть (+23%) и достигла 5,8 трлн руб. Так быстро она не росла с 2012 года, рассказывают в своем обзоре аналитики рейтингового агентства «Эксперт РА». «Одной из причин указанной тенденции является активная реструктуризация кредитов, которая проводилась банками в рамках мер антикризисной поддержки бизнеса. Согласно данным статистики Банка России, за период с 20 марта по конец декабря 2020 года банки реструктурировали ссудную задолженность субъектов МСБ на общую сумму не менее 854 млрд руб.», – поясняют они.

При этом только за первые три месяца 2021 года объем предоставленных небольшим предприятиям кредитов вырос на 6,3%, до 5,9 трлн руб., отмечает аналитик «Фридом Финанс» Евгений Миронюк. По его словам, частично рост был связан с ожиданием ужесточения денежно-кредитной политики. «Если будет происходить дальнейшее ужесточение условий кредитования, то показатель может замедлить рост. Это потенциально может вызвать волну неплатежей из-за невозможности рефинансирования», – предупреждает он.

Качество страдает

Ухудшение общеэкономической ситуации в стране, действовавшие пандемийные ограничения и снижение покупательской способности населения не могли не сказаться на качестве портфеля кредитов малому и среднему бизнесу, отмечают аналитики «Эксперт РА». По итогам 2020 года просрочка в данном сегменте выросла на 13%, и это рекорд с 2016 года. Ее объем достиг 640,7 млрд руб.

«Вместе с тем на фоне масштабных реструктуризаций кредитов, которые способствовали росту задолженности субъектов МСБ ввиду падения ее оборачиваемости, доля просроченной задолженности в портфеле малого и среднего бизнеса по состоянию на 1 января 2021-го снизилась на 0,9 п. п. относительно результата годовой давности, до 11%. Таким образом, текущий уровень просроченной задолженности по портфелю не отражает реального уровня дефолтности в сегменте», – комментируют представители рейтингового агентства.

Для сравнения: по итогам кризисного 2015 года просрочка подскочила на 69%, а доля плохих кредитов в портфеле увеличилась с 7,7% до 13,6%.

Тем не менее доля просроченной задолженности в кредитах малому и среднему бизнесу остается самой высокой. В кредитах крупному бизнесу по итогам 2020 года она составила 7,3%, в розничном сегменте – 4,7%. Также стоит отметить, что в региональном разрезе существенный рост просроченной задолженности по кредитам МСБ наблюдался только в Москве – с 11,6% до 16,4%.

ФОТ – новый поворот

Программа льготного кредитования ФОТ 2.0 была запущена правительством 1 июня 2020 года. По ее условиям юрлица и ИП из наиболее пострадавших отраслей (например, гостиничный бизнес, общепит, досуг и развлечения и т. д.) могли получить ссуду под 2%. При сохранении 90% штата кредит можно было не возвращать.

В марте 2021 года премьер-министр Михаил Мишустин утвердил программу ФОТ 3.0. Ставка по кредитам в новой программе составляет 3%. При этом ею могут воспользоваться только те предприятия, которые участвовали в ФОТ 2.0. Еще одно неприятное изменение – займы придется возвращать. Кроме того, на реализацию программы выделили лишь 7,7 млрд руб.

Объем льготных кредитов, полученных МСБ в рамках программы ФОТ 2.0, составил порядка 1,5 трлн руб., меры поддержки позволили сохранить 5 млн рабочих мест, перечисляет президент Итало-Российской торговой палаты Винченцо Трани.

Однако, по его словам, не все прошло гладко. Во-первых, программы господдержки начали работать только спустя месяц после анонсирования. Во-вторых, многие фирмы не могли получить поддержку, поскольку не сдали отчетность по числу работников и им пришлось заниматься подготовкой документов в срочном порядке. «Программа ФОТ 3.0 вызывает ряд вопросов у предпринимателей и самих банков. Списания кредитов не ожидается, что делает программу менее привлекательной, чем ФОТ 2.0. Вполне вероятно, что льготного кредитования будет недостаточно и МСБ будет нуждаться в дополнительных мерах поддержки», – отмечает Трани.

ФОТ 2.0 удалось воспользоваться 50% желающих компаний, сообщила «Профилю» эксперт «Актион Бухгалтерии» Светлана Ковалевская со ссылкой на результаты опроса предприятий. «Безусловно, это помогло бизнесу продержаться в период пандемии. Но есть случаи, когда добросовестные заемщики, которые готовы были действовать по правилам программы, тем не менее должны возвращать деньги. Дело в том, что правила ФОТ 2.0 не совсем прозрачны. Некоторые компании трактовали их по-своему, а контролирующие банки и ведомства – по-своему. Такие истории, конечно, заставляют быть более осторожными тех, кто может претендовать на ФОТ 3.0», – говорит Ковалевская.

В Минэкономразвития «Актион Бухгалтерии» сообщили, что ФОТ 3.0 на данный момент воспользовались свыше 11 тыс. компаний. Еще столько же подали заявки, и банки их рассматривают. В основном это компании из сегмента общепита. При этом 80% заемщиков – микропредприятия, 18% – малые предприятия.

Правительственная программа поддержки в целом сработала, считает управляющий директор консалтинговой группы «ТИМ» Виктор Миронов. Конечно же, рассказывает он, были некоторые «рабочие моменты»: иногда решения по кредитам не принимались (из-за исчерпания лимитов у банков), также существенно задержалась поддержка НКО. «Другое дело, что в перечень пострадавших отраслей попали не все, не у всех были заявлены правильные ОКВЭД. В конечном итоге об эффективности программы можно будет судить через год-два на основании статистики выживаемости бизнеса и сохранения рабочих мест в отраслях, получивших поддержку», – рассказывает Миронов.

Что же касается программы ФОТ 3.0, продолжает эксперт, то лучше бы, чтобы подобные программы расширялись, а не сужались: если год назад еще можно было сделать скидку на срочность, то сегодня подход властей выглядит формальным. «Хотелось бы, чтобы государство подходило к таким вопросам более креативно», – отмечает Виктор Миронов.

В «Эксперт РА» ждут, что в 2021 году объемы кредитования малого и среднего бизнеса по льготным программам с господдержкой могут быть на 25–30% ниже, чем в 2020-м.

Дешевые деньги – не решение

Помимо ФОТ 2.0 и 3.0 власти подготовили еще одну программу поддержки. В январе 2021 года по кредитам для малого бизнеса одобрили снижение ставки до 7%. Под льготную ставку планируется предоставить займов на 700 млрд руб. «Новая ставка ниже среднерыночной (она равна 8,17%), однако, по словам некоторых предпринимателей, в нынешних экономических условиях и это слишком высокий показатель», – комментирует Винченцо Трани.

Крупные российские компании имеют доступ к адекватной и приемлемой ставке, которая снижается в том числе и из-за конкуренции на рынке, им же доступна поддержка государства, продолжает он. «Если говорить о поддержке МСБ со стороны государства, речь должна идти не только и не столько о кредитных льготах, сколько о дополнительных мерах, например, о временной отсрочке налоговых и административных проверок. Даже при наличии финансовой помощи предпринимателям необходимо время на то, чтобы прийти в себя после локдауна», – полагает Трани.

Возможности кредитования для малых компаний и для крупного бизнеса, «конечно, несравнимы», но к этому все уже привыкли, соглашается Виктор Миронов.

Впрочем, не все так просто. Решить проблему ограниченного доступа МСБ к кредитам, просто предоставив предприятиям дешевые деньги, не получится. Главное препятствие здесь – качество самих компаний. «Позицию банка по отношению к небольшим предприятиям можно описать фразой: «Если этот бизнес успешный, то зачем ему мы? Если неуспешный – зачем он нам?» Стоимость и риски работы с МСБ традиционно высоки, а конечные условия обременительны даже для успешных компаний», – говорит доцент факультета финансов и банковского дела РАНХиГС Павел Лебедев.

Компании должны хотя бы минимально соответствовать критериям хорошего управления, у них должны быть понятная структура бизнеса, адекватные внешние коммуникации, прозрачная отчетность, рассказывает эксперт. По его словам, ключевыми проблемами российского МСБ являются примитивные технологии управления, отсутствие конкурентных преимуществ в основе бизнес-модели и кадровая проблема.

«Дешевые кредиты и вообще любые кредиты в таких условиях являются скорее злом, поскольку поддерживают на плаву неэффективность. В части финансово-кредитных взаимоотношений у лидеров МСБ должна сформироваться культура ответственного потребления кредитных продуктов. И это то направление, где многие финансовые институты могут сфокусировать свои усилия для стратегического развития рынка. Хорошие примеры есть – это программы поддержки МСБ у международных институтов развития, например у ЕБРР», – указывает Павел Лебедев.

Наведение на цель

Одна из национальных целей развития России до 2030 года – увеличение числа занятых в сфере МСБ до 25 млн человек. Ранее в национальных проектах говорилось о том, что такого показателя экономика РФ должна достичь к 2024 году. При этом была поставлена еще одна амбициозная задача – нарастить долю МСБ в ВВП до 32,5%. Все к тому же 2024 году.

Решить эту задачу можно было бы с помощью снижения административной и налоговой нагрузки на бизнес, а также за счет расширения кредитования МСБ. Но, как уже говорилось выше, это не такая простая задача. Еще один негативный фактор, сильно бьющий по «малышам», – падение благосостояния населения. У россиян все меньше свободных денег, соответственно, нет средств пользоваться услугами МСБ.

Уровень закредитованности малого и среднего бизнеса в России невысок, особенно в сравнении с закредитованностью населения, отмечает глава группы «ВБЦ» Семен Теняев. Прежде всего, продолжает он, это следствие нежелания банков работать с малым бизнесом в принципе. «Тренд на увеличение прозрачности, ведение грамотной управленческой отчетности и в целом на повышение финансовой дисциплины в среде МСБ появился не так давно. Поэтому банки по привычке относятся к заемщикам из этого сегмента с некоторым недоверием», – поясняет эксперт.

Главный негативный момент для МСБ, по мнению Теняева, заключается в падении покупательской способности населения и изменении структуры экономики, а также в активном развитии онлайн-продуктов. Речь идет о росте популярности телемедицины, онлайн-юриспруденции и прочих онлайн-услуг. «Да и в целом продажи товаров и услуг на маркетплейсах – это и вызов, и новые возможности для развития новых бизнес-направлений МСБ. А без серьезного изменения фискальной политики и без серьезного улучшения инвестклимата достижение минимальных целей по повышению доли малого бизнеса в структуре ВВП на текущий момент представляется маловероятным и труднореализуемым», – комментирует Семен Теняев.

Доля МСБ в ВВП сейчас составляет около 20%, а на малый и средний бизнес приходится около 15–16% от общего объема кредитования юрлиц, то есть даже меньше его доли в ВВП, говорит гендиректор «Финакс» Игорь Минчук. Именно ограниченный доступ к кредитованию он считает ключевой проблемой для малых предприятий. По словам эксперта, причин для этого много. Так, высокая налоговая нагрузка приводит к тому, что значительная часть МСБ находится в серой зоне. Соответственно, и банки в условиях такой непрозрачности не готовы брать на себя высокие риски и с трудом одобряют кредиты: часто требуются залоги, сам срок рассмотрения заявок может занимать месяцы.

«Мне кажется малореалистичным достижение показателя в 32,5% по доле небольших предприятий в ВВП к 2024 году. К сожалению, за последние годы этот уровень только снижался, и пока нет предпосылок, чтобы ситуация кардинально поменялась в обратную сторону», – констатирует Минчук.

Текущая экономическая ситуация мало способствует увеличению доли малого бизнеса в ВВП, согласен Виктор Миронов. Впрочем, утверждает он, любых целей можно достигнуть благодаря игре со статистикой и нормативным регулированием. Иными словами, можно поменять требования к МСБ, которые позволят включить в сферу малого и среднего бизнеса дочерние компании крупных корпораций.

Тревожный 21-й

«Безусловно, многим субъектам МСБ реструктуризация помогла пережить период, когда бизнес был полностью остановлен, но при этом мы ожидаем, что падение реальных доходов населения, а также общеэкономические последствия пандемии будут продолжать оказывать негативное влияние на деятельность малых и средних предприятий в 2021 году, что приведет к росту дефолтности в сегменте», – считают в «Эксперт РА».

Даже несмотря на всевозможные льготные кредиты, заключают аналитики агентства, многим представителям малого и среднего бизнеса будет сложно восстановиться после пандемии и начать расти.

Автор Юлия Макарова

Источник profile.ru