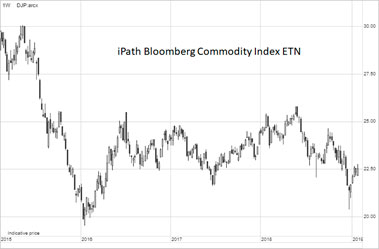

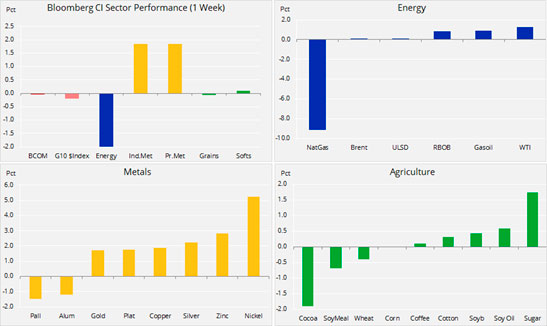

В январе мировые рынки акций и риск-аппетит в целом показали существенное восстановление. Индекс MSCI World вырос почти на 8% после падения на столько же в декабре. Сырьевой же индекс Bloomberg отбил 5,4% после потери 6,9% в декабре, показав таким образом лучший месячный результат почти за три года. Прирост показали все три сектора – энергоносители, металлы и сельхозпродукция; из 24 сырьевых товаров только какао-бобы показали падение за месяц.

Это быстрое восстановление было поддержано крутым разворотом намерений председателя ФРС Пауэлла по дальнейшему поднятию учетной ставки и продолжению количественного ужесточения, а также вводом в Китае нескольких важных программ стимулирования экономики – сокращения налогов, процентных ставок и резервных требований к банкам. К этим событиям прибавились признаки прогресса в торговых переговорах между США и Китаем.

Смена в последнее время тона не только ФРС, но и центральных банков Китая, Австралии и Европы подчеркивает тревогу о росте рисков для мирового экономического роста и нужду в приостановке сползания к рецессии. Индекс вероятности рецессии в США, публикуемый Федеральным резервным банком Нью-Йорка, поднялся до максимального уровня с 2008 года, а экономические показатели Китая продолжают портиться.

Еще одно предупреждение, что дела могут ухудшиться раньше, чем перейти к улучшению, показывает индекс деловой активности в обрабатывающей промышленности Китая, упавший сильнее ожиданий, до трехлетнего минимума. Если посмотреть на Европу, то Италия впервые с 2013 года вступила в рецессию, а экономика Великобритании начинает страдать от кафкианской политической ситуации вокруг Брекзита.

Сильная доходность по сырьевым товарам, наблюдавшаяся ближе к началу января, несколько спала в последнюю неделю месяца. Несмотря на то, что зима в некоторых областях США оказалась среди самых холодных за историю наблюдений, цена на природный газ под влиянием из Нью-Йорка просела более чем на 9%. Нефть тем временем остается зажатой в ценовом канале: санкции США против государственной нефтяной компании Венесуэлы и сообщение Саудовской Аравии о сокращении добычи еще сильнее, чем ранее было договорено, не смогли обеспечить достаточно низкое предложение.

Промышленным и драгоценным металлам дует в паруса попутный ветер благодаря прогрессу в американо-китайских переговорах о торговле и вышеупомянутой смене тона ФРС. Золото пробилось выше на срезании перспективы повышения учетной ставки в будущем, а медь подтолкнул вверх резкий рост акций, облигаций и валют в развивающихся странах.

Цена на железную руду после катастрофического обрушения дамбы в Бразилии взлетела вверх более чем на 15%. Вынужденная остановка работы предприятия, принадлежащего компании Vale, крупнейшему в мире производителю железной руды, означала снижение добычи на 40 млн тонн в год (это звучит как большое число, но составляет всего 0,2% годового объема морских перевозок). К концу недели прирост уменьшился, так как ущерб для добычи был пересмотрен, а кроме того, продолжающийся спад индекса Baltic Dry показал возможное падение спроса на перевозку железной руды и угля.

Золото на фоне возврата ФРС к нейтральной позиции по ставке достигло девятимесячного максимума 1325 долл. США за унцию. Повышение цены на 110 долл. США за два месяца было поддержано сильнейшим с 1930-х гг. декабрьским падением на американском рынке акций. Оно продолжилось и в январе, после того, как Пауэлл в своем выступлении 4 января сделал важный разворот, признав, что ФРС готова завершить политику количественного ужесточения раньше, чем предполагалось, а также прислушивается к призыву рынка приостановить поднятие процентных ставок.

Способность золота продолжать рост в этом месяце, несмотря на сильное восстановление на мировом рынке акций, показывает сохранение жажды безопасного места на фоне макроэкономических и политических тревог. Выпуск еженедельного отчета о вовлеченности трейдеров, дающий сведения о спекулятивных позициях, которые держат инвестиционные менеджеры, из-за приостановки работы правительства США вряд ли возобновится раньше начала марта. Отсутствие этих данных подпортило возможности рынка оценивать то, как видят обстановку крупные игроки.

Однако данные о спросе по «золотым» биржевым фондам продолжают показывать высокие значения. За два прошедших месяца общий объем держаний рос всё время, кроме четырех дней, и достиг 2280 тонн.

Достигнув отметки 1 325 долл. США за унцию, золото вновь должно консолидироваться и может вернуться на уровень 1 300 долл. США за унцию. Но в целом мы сохраняем прогноз на повышение и на текущем этапе только укажем на возможность коррекции с использованием пут-опционов.

Источник: Saxo Bank

Сырая нефть выдала сильнейший месячный рост с 2015 года, но, несмотря на многие события и комментарии, дававшие поддержку, не смогла пробиться вверх. Оставаясь в ценовом канале последние три недели, в краткосрочной перспективе она может направиться вниз: и WTI, и особенно Brent продолжают консолидацию в пределах установившихся 5-долларовых диапазонов. За прошедшую неделю все нижеперечисленные события и комментарии не смогли дать нефти толчок, нужный для прорыва вверх:

- Санкции США против компании PdVSA открыли путь для дальнейшего снижения экспорта нефти;

- Представитель Саудовской Аравии сообщил в интервью о сокращении добычи в феврале до уровня ниже ранее добровольно принятого ограничения в 10,33 млн баррелей в сутки;

- ФРС вслед за другими центробанками повернула в «голубиную» сторону, поддержав этим прогнозы экономического роста и спроса;

- Запасы сырой нефти в США выросли меньше ожиданий из-за урезания поставок Саудовской Аравией;

- Проявления некоторой динамики в торговых переговорах между Китаем и США стабилизировали склонность к риску.

Нефть марки WTI сейчас зажата в диапазоне от 50 до 55 долл. США за баррель.

Источник: Saxo Bank

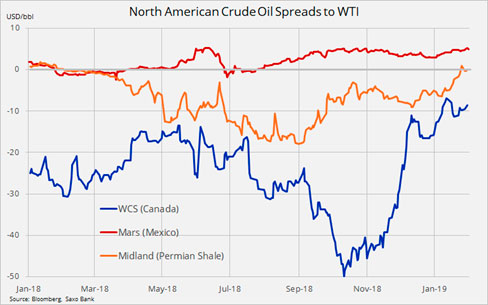

Кое-какое изменение наблюдалось в спреде между марками нефти WTI и Brent, который сузился до 7 долл. США за баррель, минимума с августа. Санкции США против венесуэльской государственной нефтяной компании PdVSA подняли цены на североамериканские марки, в том числе WTI, не в последнюю очередь из-за того, что нефтеперерабатывающим заводам в США пришлось переходить на другие источники тяжелой нефти, например, Mars в Мексиканском заливе и Western Canadian Select.

Подготовлено порталом Wfin.kz по материалам Saxo Bank