В последнее время в Кабинет налогоплательщика поступают уведомления о выявленных в ходе камерального контроля нарушениях со стороны предприятий. Как отвечать, какие действия предпринять, как вести диалог с налоговой службой и не попасть под штрафные санкции, не испортить степень риска по СУР? Как можно ответить на уведомления налоговых органов, на примере пары свежих вопросов, сообщает uchet.kz.

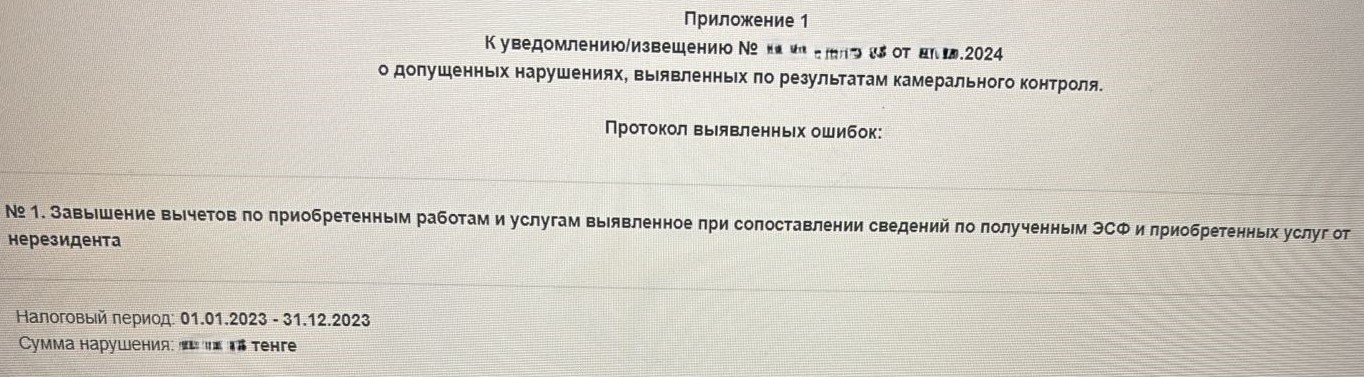

Пример 1: Завышение вычетов по приобретенным работам и услугам

В уведомлении указано: "Завышение вычетов по приобретенным работам и услугам, выявленное при сопоставлении сведений по полученным ЭСФ и приобретенным услугам от нерезидента".

Рекомендации:

Проверка данных: Убедитесь, все ли операции с резидентами и нерезидентами отражены в налоговой декларации. На практике не исключен человеческий фактор, информация может затеряться.

Сверка с подразделениями: Предварительно сверьтесь со смежными подразделениями, возможно, информация была упущена.

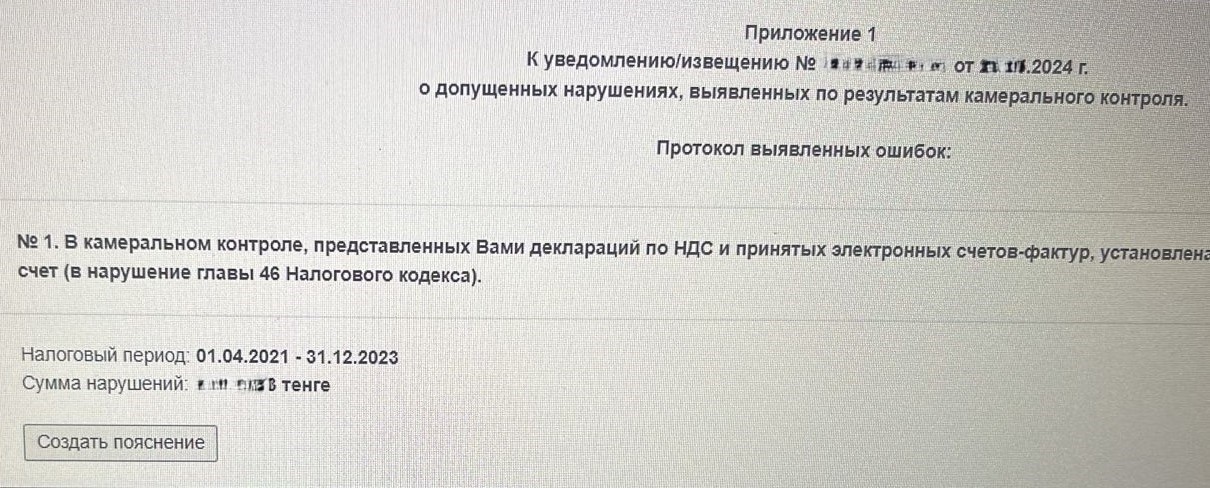

Пример 2: Нарушение по зачетному НДС

В уведомлении указано: "В камеральном контроле представленных Вами деклараций по НДС и принятых электронных счетов-фактур установлено нарушение главы 46 Налогового кодекса".

Рекомендации:

Проверка расчетов и форм налоговой отчетности: Перепроверьте указанные суммы, проанализируйте сумму расхождения и попробуйте определить, где могла возникнуть разница. Сверьте данные ФНО 100.00 "Декларация по корпоративному подоходному налогу" и ФНО 300.00 "Декларация по налогу на добавленную стоимость". Проверьте правильность сумм зачета по НДС, убедитесь, совпадают ли «услуги» и т. п.

Запрос расшифровок: Если указаны длительные периоды, в частности вплоть до исковой давности (3 года), запрашивайте расшифровку. При этом обратите внимание, что расшифровки к Уведомлениям камерального контроля не всегда приходят на почту mаil.ru, проверьте папку spam.

Указывайте свои пояснения. Предпочтительно прилагать подтверждающие документы, таблицы и т. д.

Вашему вниманию предлагаются:

Сводная таблица по сверке ФНО 100.00 и ФНО 300.00;

Видеосеминар "Сверка ФНО 100 и 300 (типичные случаи расхождений и написание пояснений)".

Следуя данным рекомендациям, вы сможете грамотно и обоснованно ответить на уведомления налоговых органов, минимизируя риск увеличения степени риска по СУР и избегая нежелательных последствий.

Если указанные в уведомлении расхождения в отчетных суммах подтверждаются, необходимо подготовить и предоставить дополнительные декларации в установленном порядке.

И главное - регулярно заходите в свой «Кабинет налогоплательщика» и проверяйте наличие уведомлений.

Источник uchet.kz