Люди годами зарабатывали миллионы на криптовалюте. Почему теперь она перестанет расти?

Осенью 2021 года биткоин подобрался к рекордной отметке в 70 тысяч долларов — казалось бы, страстно желаемая рынком отметка в 100 тысяч не за горами, и финансовый мир наконец признает криптовалюту в качестве надежного актива. Однако всего за три месяца после рекорда стоимость первой криптовалюты упала вдвое, причем эксперты по всему миру считают, что худшее еще впереди. Геополитическая напряженность, действия американской ФРС, падение акций — все это привело к затяжной «криптозиме». Однако некоторые специалисты уверены: кризис будет лишь на руку индустрии, ведь на рынке прекратится излишний ажиотаж и появится время для совершенствования криптопродуктов. Цифровые заморозки сообщает lenta.ru.

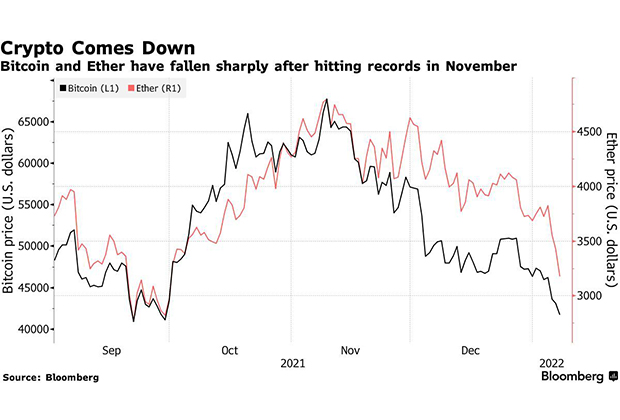

После ноябрьского рекорда в 69 тысяч долларов биткоин растерял половину стоимости — в январе его цена опускалась ниже 33 тысяч долларов, а позже скорректировалась до уровня чуть более 35 тысяч. Главная криптовалюта потянула за собой весь рынок — его капитализация снизилась на триллион долларов, а стоимость сильнейших активов, таких как эфир и солана, опустилась на 50-65 процентов с осенних максимумов.

Динамика цен биткоина и эфира во втором полугодии 2021-го

Некоторые эксперты посчитали, что кризис наступил из-за геополитической напряженности в мире, так как между Россией и Западом разгорелся серьезный конфликт вокруг Украины. Однако инвесторы по всему миру опасаются, что криптовалюты продолжат падать — по их мнению, события последних месяцев обусловлены экономическими факторами и ознаменовали наступление длительной «криптозимы». Таким термином в финансовом мире называют период «медвежьего рынка», когда стоимость актива падает минимум на 20 процентов от рекорда и долго остается на низких уровнях. Это психологически трудные для инвестора периоды, когда размер портфеля уменьшается, а на рынке начинается паника.

В один голос

Подавляющее большинство экспертов объясняют свои негативные прогнозы ужесточением денежно-кредитной политики и последующим повышением ключевой ставки в США. С наступлением пандемии Федеральная резервная система (ФРС) развернула так называемую программу количественного смягчения — начала вливать деньги в американскую экономику, чтобы простимулировать рост.

В рамках такой политики в банки поступает большое количество ликвидности, так как ЦБ (в данном случае ФРС) закупает государственные и корпоративные облигации на вторичном рынке и эмитирует новые деньги, которыми расплачивается по текущим обязательствам. Получая больше ликвидности, банки получают возможность выдавать больше кредитов, что в конечном счете «запускает» экономическую жизнь в стране.

Однако теперь, когда экономика США оправилась после локдауна, ФРС приняла решение постепенно свернуть программу и повысить ключевую ставку, чтобы побороть инфляцию — «побочный эффект» количественного смягчения. Дополнительная ликвидность в экономике способствовала более быстрому росту акций и других активов — теперь эксперты утверждают, что из-за мягкой денежно-кредитной политики ФРС многие из них превратились в «пузыри» и их стоимость сильно завышена. Эти заявления касаются и криптовалюты.

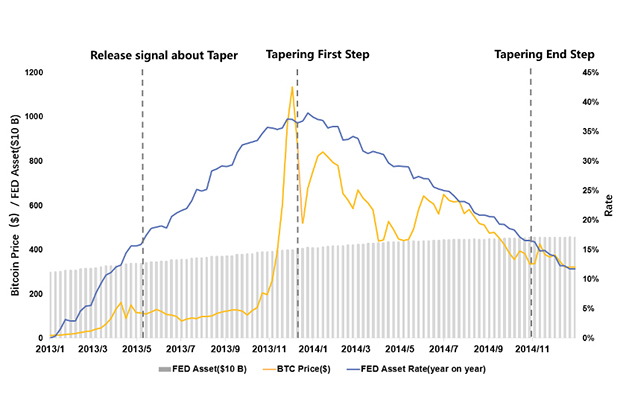

Исследовательский центр одной из крупнейших криптобирж — Huobi — предупредил о падении биткоина еще в ноябре, когда Федеральная резервная система объявила о запуске программы тейперинга (англ. tapering можно перевести как «постепенное ослабление» — так называют процесс замедления темпов покупки активов ФРС и последующее повышение ключевой ставки).

«Фоном роста цены биткоина является распространение COVID-19 по всему миру и крайне мягкая денежно-кредитная политика, проводимая центральными банками ради спасения рынков. Из-за огромной ликвидности, выпущенной ЦБ на рынок, многие рискованные активы, включая биткоин, выросли за последний год. Однако 3-го числа этого месяца , когда ФРС объявила о начале тейперинга после заседания, наступил поворотный момент для роста глобальной ликвидности», — отметили в Huobi.

Криптоактивы выиграли от чрезвычайно мягкой монетарной политики ФРС, но и пострадают при ее ужесточении, так как инвесторы будут переводить деньги в более безопасные классы активов. (...) Биткоин теперь является макроактивом, а его стоимость — показателем уровня ликвидности. По мере того как ликвидность уменьшается, макроигроки продают биткоины, и все криптовалюты снижаются вслед за их стоимостью- Алекс Крюгер основатель инвесткомпании Aike Capital

В январе американский финансовый конгломерат Bank of America (BofA) заявил, что последствия заявлений ФРС уже дали о себе знать — на рынке начало «одновременно лопаться множество пузырей», стали резко дешеветь рискованные активы, такие как криптовалюты и акции технологических компаний. По словам стратегов BofA, инвесторы начали массово уходить из сфер спекулятивной торговли, чтобы снизить риск в своих портфелях в преддверии ускоренного ужесточения денежно-кредитной политики.

«Сокращение денежных вливаний в экономику со стороны ФРС приведет к росту как рисковых премий, так и процентных ставок, и это повлияет прежде всего на самые рискованные активы на рынке — убыточные акции технологических компаний, мем-акции и особенно криптовалюты, которые не имеют внутренней ценности», — объяснил инвестиционный менеджер компании Infrastructure Capital Advisors Джей Хэтфилд. Именно по этой причине биткоин и эфир потеряли половину стоимости, считают финансисты.

По мнению исследователей из Huobi, биткоин традиционно относят к классу самых рискованных активов, из-за чего он особенно чувствителен к изменениям ликвидности в экономике США. Эксперты напомнили, что в марте 2020 года из-за нехватки рыночной ликвидности цена биткоина упала почти на 50 процентов за один день. Кроме того, в подтверждение своего прогноза они привели график изменения цены главной криптовалюты во время последнего раунда тейперинга ФРС в 2013-2014 годах.

Динамика цены биткоина во время раунда ужесточения денежно-кредитной политики ФРС в 2013-2014 годах

Инвестор-миллиардер Джефф Гандлах, которого считают «королем облигаций», назвал действия ФРС «встречным ветром для инвесторов» и заявил, что не советует покупать биткоин в текущих условиях. Он добавил, что справедливая цена первой криптовалюты сейчас — 25 тысяч долларов, и приобрести биткоин будет разумно, когда его стоимость будет находиться на этом уровне.

Падение ради роста

На фоне всеобщей обеспокоенности соучредитель криптобиржи Huobi Ду Джун заявил, что динамика цены биткоина циклична и стоимость первой криптовалюты уже не раз переживала падение — лишь затем, чтобы позже вырасти до нового рекорда. Дело в том, что она напрямую зависит от процесса под названием халвинг, который происходит в сети блокчейн примерно раз в 4 года.

Халвинг — двукратное сокращение награды майнеров за каждый добытый блок. Изначально майнеры получали 50 биткоинов, в 2012 году число снизилось до 25 монет, в 2016-м — до 12,5, в 2020-м — до 6,25. Эта процедура делает эмиссию криптовалюты контролируемой — добыть монету становится все труднее, и они выпускаются все медленнее, что позволяет сдерживать инфляцию криптовалюты. После каждого халвинга стоимость первой криптовалюты многократно увеличивалась. Например, после первого сокращения награды биткоин подорожал с 11 до 1100 долларов, а после второго — c 600 долларов до 20 тысяч.

c 600 до 20 000долларов выросла стоимость биткоина после халвинга в 2016 году

Учитывая ценовые циклы, спад на рынке криптовалют продлится до конца 2024 года или начала 2025-го (халвинг ожидается в мае 2024-го), отмечает Ду Джун. «Биткоин находится в нисходящем коридоре с ноября прошлого года. По гипотезе 4-летних циклов в биткоине — 2022 год может оказаться повторением 2018-го и 2014-го — годов "медвежьего рынка"», — отмечает команда аналитиков FxPro. Глава крупнейшей в Таиланде криптовалютной биржи Bitkub Джирают Срупсрисопа также предсказывает новый золотой век биткоина через шесть месяцев после следующего халвинга.

При этом старший аналитик российского агрегатора криптообменников Bestchange.ru Никита Зуборев считает, что оценки многих экспертов в отношении длительности «криптозимы» чрезмерно негативны. По его словам, позитивные изменения в конъюнктуре рынка и старт восходящего тренда начнутся гораздо раньше, примерно за год до халвинга, а уже через несколько недель после этого события рынок перейдет к фазе взрывного роста.

«По нашим оценкам, коррекция может затянуться еще примерно на год и в своем апогее достичь уровней примерно на 25 процентов ниже текущих цен. То есть около 26-28 тысяч долларов за биткоин и 1700-1800 долларов за эфириум. Ориентировочно стоит ожидать выхода из глобального "медвежьего" тренда уже в середине 2023 года, а фазу активного роста — на протяжении конца 2024 и всего 2025 года», — подчеркнул специалист.

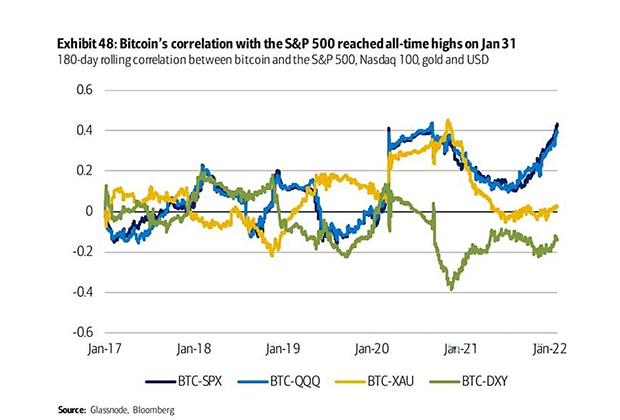

Еще один фактор возможного снижения стоимости биткоина — его растущая корреляция с американским фондовым рынком, прежде всего акциями технокомпаний. Эксперты утверждают, что все больше крупных институциональных инвесторов (инвестфондов, пенсионных фондов, страховых компаний, банков) вкладываются в криптовалюту, это означает, что цифровые активы все больше зависят от «традиционных» рынков. По информации поставщика данных CryptoCompare, общая сумма криптоактивов под управлением таких инвесторов в 2021 году выросла с 36 миллиардов долларов в январе до 58 миллиардов долларов в декабре.

Корреляция стоимости биткоина с индексом биржи NASDAQ S&P 500

Аналитики Bloomberg в конце января заявили, что график цены биткоина достиг беспрецедентного сходства с индексами американских фондовых бирж. 40-дневный коэффициент корреляции биткоина и индекса биржи NASDAQ вырос почти до 0,66 — самого высокого показателя за всю историю наблюдений. Корреляция с индексом S&P 500 также находится на рекордном уровне. При этом первый индекс упал на 12 процентов с начала 2022 года, а второй — на 8.

Кроме того, криптовалютой закупаются и сами корпорации, такие как Tesla и MicroStrategy. Если акции технологических компаний продолжат падать, это обернется обвалом и для биткоина. Исследователи из Международного валютного фонда (МВФ) заявили, что растущая корреляция биткоина с акциями ограничивает его «преимущество в виде способности диверсифицировать риски (инвесторов — прим. "Ленты.ру") и повышает риск "заражения" на финансовых рынках».

Взять передышку

Вместе с тем многие специалисты придерживаются мнения, что «криптозима» — не такое уж и плохое событие. Периоды спада на крипторынке — это время, когда отрасль может взять тайм-аут и создать инфраструктуру и приложения, которые облегчат пользование продуктами новичкам, которые придут в индустрию во время следующего «бычьего рынка» (подорожания криптовалюты).

Главный операционный директор исследовательской технокомпании L’Atelier Надя Иванова заявила, что за последний год многие разработчики были отвлечены «шумихой» и «легкой прибылью от спекуляций» с NFT (невзаимозаменяемыми токенами) и другими цифровыми активами. «Криптозима» может стать возможностью построить основы рынка, заявила она.

Аналогичной позиции придерживается и создатель второй по величине криптовалюты, эфира, Виталик Бутерин. По его словам, спад на рынке поможет разработчикам сосредоточиться на улучшении технологий. «Многие люди, которые глубоко разбираются в криптовалюте и особенно в создании криптопродуктов, приветствуют "медвежий рынок"», — заявил миллиардер. Во времена стремительного роста котировок рынок привлекает слишком много «очень недолговечного спекулятивного внимания».

Создатель Ethereum Виталик Бутерин

«Криптозима» в понимании Бутерина — шанс определить, какие проекты, модели, команды и люди останутся в криптовалюте надолго. «Любая коррекция, особенно долгосрочная, является благоприятной для рынка, так как подобная "санация" эффективно очищает индустрию от кратковременных спекулянтов, а также не совсем чистых на руку проектов, оставляя пространство для тех, кто смотрит на рынок исключительно в долгосрочной перспективе», — поддержал мнение создателя эфира блокчейн-специалист из компании EMCD Денис Смирнов.

Помимо технологии децентрализованных финансов (DeFi), NFT и метавселенных, инвесторы проявляют большой интерес и к многим новым секторам криптомира, говорит финансовый директор Prime Trust Родриго Викуна: «Мы лишь дотронулись до поверхности того, куда движется множество блокчейнов». При этом, по словам основателя Eaglebrook Advisors Криса Кинга, некоторые технологии еще недостаточно развиты, чтобы «выстрелить», и затишье в криптомире даст возможность сделать на их основе качественные, проработанные продукты. Прежде всего, считает Кинг, это касается сектора DeFi, который позволяет пользователям участвовать в кредитовании и других финансовых операциях с использованием блокчейна без посредников.

«DeFi по-прежнему остается спекулятивным. Инфраструктура все еще выстраивается, она все еще громоздка и сложна в использовании. С 2013 по 2016 год биткоин купить было трудно, но такие компании, как Coinbase и Gemini, упростили эту задачу. В случае с технологией DeFi также необходимо придумать, как улучшить ее и сделать менее спекулятивной. Просто нужно время», — сказал Крис Кинг.

Большие надежды

Некоторые участники рынка и вовсе отрицают наступление «криптозимы». Вице-президент криптобиржи Luno Виджей Айяр считает, что недавние события на крипторынке — скорее коррекция, чем устойчивый спад. Эксперт напомнил, что биткоин часто переживает резкое падение после очередной вершины стоимости.

Коррекции стоимости биткоина обычно находятся в диапазоне 30-50 процентов, что и наблюдается в настоящее время, поэтому рынок все еще в пределах территории нормальной коррекции-Виджей Айяр вице-президент криптобиржи Luno

Позитивный прогноз на ближайшее время дает и Bloomberg Intelligence в своем январском докладе по криптовалютам. По мнению группы специалистов, биткоин и другие цифровые активы относительно безболезненно переживут ужесточение денежно-кредитной политики в США и восстановятся раньше других пострадавших активов. Для этого есть целый ряд причин.

Несмотря на то что биткоин считается рискованным активом, многие инвесторы рассматривают его в качестве «защитного» актива, убежища на время высокой рыночной волатильности в силу его формальной независимости от традиционной финансовой системы, а также ограниченного предложения. Кроме того, по данным Bloomberg Intelligence, биткоин (наравне с сырьевыми товарами) все еще находится на территории «бычьего рынка», и быстрый отскок стоимости после спада более вероятен, чем в случае с акциями.

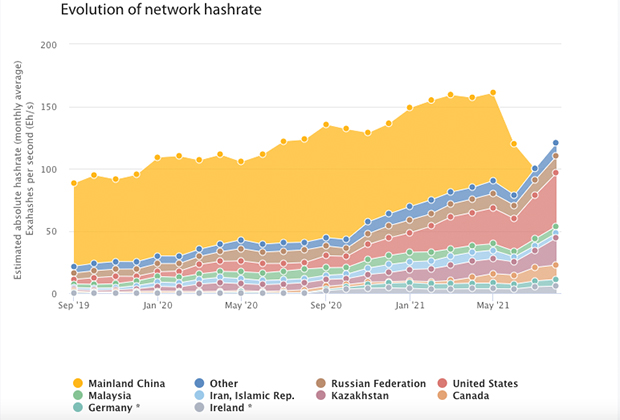

Также инвесторов впечатлило, насколько быстро майнеры способны восстанавливать хешрейт биткоина. В мае 2021 года в Китае, мировой столице майнинга с долей хешрейта в 44 процента, запретили добывать криптовалюты, и уже в июле в стране отключили почти все майнинговое оборудование, сведя долю хешрейта к нулю. Однако после массового «исхода» из Китая добытчики быстро восстановили свою деятельность на новых местах.

Динамика мирового хешрейта

Директор по развитию международной криптовалютной биржи EXMO Мария Станкевич также утверждает, что 2022 год может стать годом «параболического роста» цен на криптовалюты, повторив их судьбу 2013 и 2017 годов. «В качестве ориентира в цене я опираюсь на психологическую цифру в 100 тысяч долларов. Эта отметка еще задолго до достижения биткоином 20 или 50 тысяч фигурировала в СМИ как справедливая цена первой криптовалюты, и во многом именно на достижение ее ориентируется комьюнити», — подчеркнула эксперт.

Станкевич добавила, что в ближайшее время биткоин ждет еще одно снижение к уровню 28-30 тысяч долларов, после чего актив вернется к своему росту: «Мы считаем, что уровень 29 тысяч долларов и ниже толкнет большое количество инвесторов к покупкам, поэтому после его пробоя мы увидим резкий рост вверх. Даже Артур Хейс (бывший глава криптобиржи BitMEX — прим. "Ленты.ру") недавно в новой статье написал, что обязательно купит при уровне ниже 30 тысяч долларов. Многие трейдеры и инвесторы на EXMO говорят о 25 тысячах как новой точке входа на крупные суммы (больше 100 миллионов долларов)».

Блокчейн уже не раз доказывал, что его революционную технологию нельзя считать очередным «пузырем» на финансовом рынке — ею уже вовсю пользуются крупные компании, постоянно находя новые применения. Специалисты едины во мнении, что у биткоина большое будущее, и, по словам Станкевич, обновление исторического максимума во второй половине 2021 года, безусловно, указывает на то, что первая криптовалюта находится в новом восходящем цикле.

Кризисы в процессе развития любого финансового инструмента неизбежны, однако данные показывают, что все меньше инвесторов готовы продать биткоин в случае высокой волатильности и считают его долгосрочной инвестицией. По январским данным криптоброкера Genesis Trading, с июля 2021 года количество биткоинов, хранящихся в цифровых кошельках более пяти месяцев, неуклонно растет во всем мире. Такое поведение инвесторов говорит о том, что они осознают быстротечность влияния внешних факторов на криптовалюту и рынок вряд ли ждет новая тотальная распродажа.

Автор Софья Ермакова

Источник lenta.ru