Казахстанцы часто берут потребительские кредиты на самые разные цели. При этом большинство заемщиков оформляют в банках относительно небольшие суммы. О том, что сейчас происходит на рынке потребительских кредитов, рассказали аналитики Ассоциации финансистов Казахстана , сообщает nur.kz.

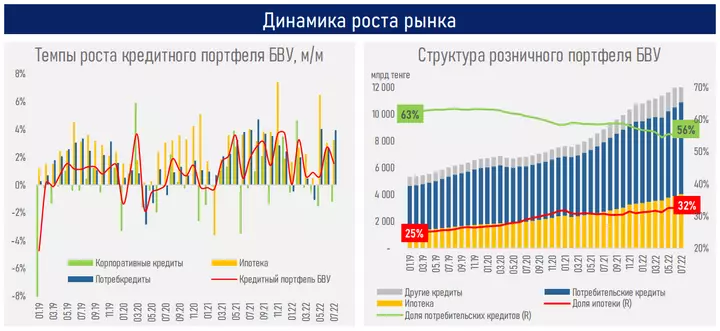

За первые полгода темпы потребкредитования как в банках, так и в микрофинансовых организациях постепенно снижались. На этом фоне растет количество ипотечных займов – за год их количество выросло на 27,1%.

Такая ситуация постепенно приводит к сокращению доли потребительских займов в розничном портфеле банков второго уровня (БВУ). Если в 2019 году их доля в ссудном портфеле составляла 63%, то теперь только 56%, тогда как доля ипотеки выросла с 25% до 32%.

Инфографика: Ассоциация финансистов Казахстана

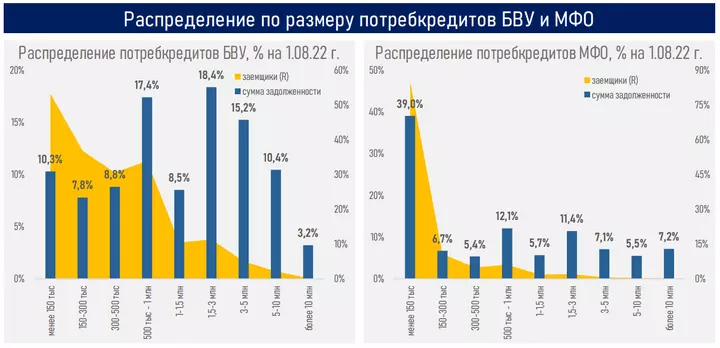

Как отмечают аналитики, основной объем (79%) потребкредитов в банках приходится на беззалоговые займы. Больше половины казахстанцев (53%) занимают суммы до 150 тыс. тенге. Другими словами – каждый второй заемщик оформил в банке не более этой суммы. При этом их общий объем составляет всего 10,3% ссудного портфеля.

Кредиты на сумму свыше 1,5 млн тенге берут лишь 18,6% клиентов банков, но их доля в портфеле составляет 47,2%.

У микрофинансовых организаций ситуация обратная – здесь также значительная часть (85%) всех кредитов оформляется на сумму менее 150 тыс. тенге, однако их доля в общем портфеле составляет 39%, тогда как доля кредитов на сумму свыше 1,5 млн тенге – лишь 31,2%.

Это касается и самых больших займов (более 10 млн тенге) – у микрофинансовых организаций доля таких кредитов значительно выше, чем у БВУ – 7,2% против 3,2%.

Инфографика: Ассоциация финансистов Казахстана

Кредиты и зарплата

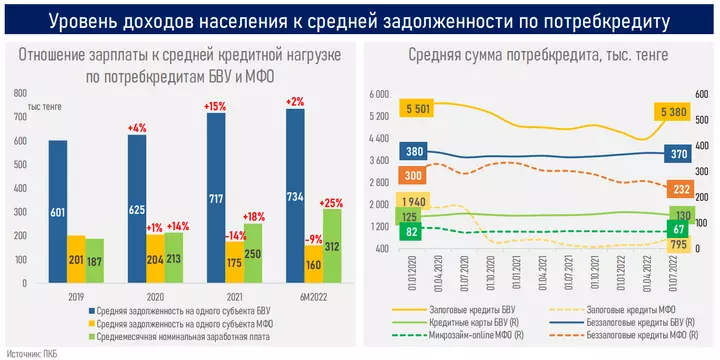

Если рассматривать потребкредиты по отношению к росту зарплат, то окажется, что на фоне снижения темпов потребкредитования, как БВУ, так и МФО, реальная зарплата граждан демонстрирует постепенный рост.

Так, средняя зарплата в Казахстане во втором квартале 2022 года составила 312 тыс. тенге (рост на 25%), тогда как средняя задолженность у банка выросла лишь на 2% (734 тыс. тенге), а у МФО снизилась на 9% (160 тыс. тенге).

Между тем средние суммы потребкредита в 2022 году следующие:

- залоговые кредиты в банках – около 5,4 млн тенге (против 5,5 млн тенге в 2020 году);

- залоговые кредиты в МФО – около 795 тыс. тенге (1,9 млн тенге в 2020 году);

- беззалоговые кредиты в банках – 370 тыс. тенге (380 тыс. тенге в 2020 году);

- беззалоговые кредиты в МФО – 232 тыс. тенге (300 тыс. тенге в 2020 году);

- долги по кредитным картам в банках – 130 тыс. тенге (125 тыс. тенге в 2020 году);

- online-кредиты в МФО – 67 тыс. тенге против 82 тыс. тенге в 2020 году.

Инфографика: Ассоциация финансистов Казахстана

Тем не менее рост реальной зарплаты не показывает таких же темпов. С 2020 года до второй половины 2022 года индекс реальной заработной платы вырос всего с 7% до 9%. В это же время темпы роста потребкредитования в БВУ сильно замедлились (с 40% в 2021 году до 8% в 2022 году), а в МФО – с 31% в 2021 году до 14% в 2022 году.

Инфографика: Ассоциация финансистов Казахстана

Таким образом, увеличилась и доля расходов на погашение долгов и кредитов с 5% в 2019 году до 6% в первом квартале 2022 года.

Снижение реальных доходов населения и рост долговой нагрузки являются основным риском розничного портфеля. Однако, как отмечают эксперты, явного «перегрева» на рынке потребительских кредитов в Казахстане не наблюдается.

Автор Илья Манаев

Источник nur.kz