К сохраняющемуся значительному отставанию доходности по пенсионным накоплениям от нынешних темпов инфляции теперь добавилось и решение финрегулятора вернуть из компаний по страхованию жизни часть страховой премии, превышающей минимальную стоимость договора пенсионного аннуитета , сообщает 365info.

Как отмечают аналитики, при годовой инфляции в сентябре в 17,7% и росте потребительских цен с начала года на 15,4% доходность пенсионных активов ЕНПФ для вкладчиков (получателей) составила соответственно 7,52% и 5,34%. Таким образом, реальная доходность за последние 12 месяцев сложилась отрицательной — минус 10,18%, а с начала текущего года минус 10,06%.

Колебания в доходе

Подобная ситуация возникла в результате значительных колебаний в 2022 году начисленного инвестиционного дохода по пенсионным накоплениям. В марте его величина сократилась в 1,8 раз (до 305,3 млрд тенге), в апреле – в 2,2 раза (до 136,4 млрд), после чего в мае сложился инвестиционный убыток — минус 154,4 млрд.

В итоге за минувшую весну потери инвестиционного дохода вкладчиков ЕНПФ составили 688,9 млрд. В июне этот показатель вернулся в положительную зону, составив 352,3 млрд

В июле сложился рост почти в полтора раза (до 519,6 млрд), в августе – более чем на треть (до 718,2 млрд). Однако в сентябре произошло значительное замедление динамики, и начисленный инвестиционный доход увеличился лишь на 3,3% (до 742 млрд), в абсолютном выражении на 23,8 млрд.

Кроме того, этот результат оказался гораздо ниже дохода, полученного за январь-сентябрь прошлого и 2020 годов, когда он был на уровне в 1,1 трлн тенге.

Инвестиционный доход

Аналогичная динамика сложилась в 2022 году и по «чистому» инвестиционному доходу, который рассчитывается как разница между начисленным доходом и выплаченными комиссионными вознаграждениями ЕНПФ, Нацбанку и внешним управляющим.

В результате весенних потерь к 1 июня величина этого показателя стала отрицательной — минус 154,4 млрд, после чего в течение летних месяцев «чистый» убыток был отыгран и превратился к 1 сентября в «чистый» инвестиционный доход в 694,7 млрд. В сентябре прибавка составила только 3,2% (22,1 млрд — до 716,8 млрд тенге).

Добавим также, что в 2022 году наблюдалось значительное снижение объема пенсионных накоплений, аккумулированных в ЕНПФ. В марте они сократились на 4,5%, в апреле – на 0,3%, в мае – еще на 1,3% (до 12 трлн 770,7 млрд).

В общей сложности за три весенних месяца объем пенсионных накоплений уменьшился на 814,5 млрд тенге

Летом положительная динамика этого показателя восстановилась: за июнь сложился прирост на 4,8%, в июле – на 2,1%, в августе — на 2,2% (до 13 трлн 970,6 млрд). Но в сентябре пенсионные накопления увеличились лишь на 1% (до 14 трлн 104,1 млрд, в абсолютном выражении – на 133,5 млрд).

Какие изъятия сделаны из пенсионки?

По данным ЕНПФ, к 1 октября 2022 года с января прошлого года, когда вкладчики получили возможность досрочного изъятия своих пенсионных накоплений, на их спецсчета в банках-уполномоченных операторах было переведено более 3,1 трлн тенге для использования этих средств на улучшение жилищных условий. Еще 308 млрд было изъято на лечение.

Теперь финрегулятор намерен пополнять пенсионную «копилку» за счет возврата из компаний по страхованию жизни в ЕНПФ части страховой премии, превышающей минимальную стоимость договора пенсионного аннуитета.

На этот счет Агентство по регулированию и развитию финансового рынка приняло 20 октября постановление своего правления после изменений, внесенных в соответствующий закон.

Теперь гражданам, заключившим договоры пенсионного аннуитета, законом предоставлено право перезаключить этот договор на новых условиях. Остаток страховой премии в страховой организации по новому договору пенсионного аннуитета не должен быть меньше минимальной страховой премии, достаточной для обеспечения выплаты в размере 70% от прожиточного минимума. Превышающая этот порог сумма возвращается в ЕНПФ.

Показатели «ЕНПФ» по пенсионным активам (с нарастающим итогом с начала 2022 года в млрд тенге)

Источник: ЕНПФ

Что в будущем?

Ближайшие перспективы увеличения доходности по пенсионным накоплениям пока не особо оптимистичные.

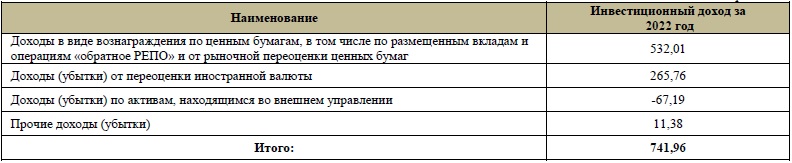

Из данных ЕНПФ о структуре начисленного инвестиционного дохода, полученного по пенсионным активам, находящимся в доверительном управлении Нацбанка, за девять месяцев 2022 года следует, что значительная его часть по-прежнему приходится на доходы от переоценки иностранной валюты, то есть от девальвации тенге к доллару — 265,8 млрд тенге (35,8% от общей величины начисленного инвестиционного дохода).

На доходы в виде вознаграждения по ценным бумагам, в том числе по размещенным вкладам, операциям обратного репо и от рыночной переоценки ценных бумаг по состоянию на 1 октября приходилось 532 млрд, тогда как по активам во внешнем управлении сложился убыток — минус 67,2 млрд тенге.

К тому же Нацбанк продолжает наращивать инвестиции пенсионных накоплений в долг правительства, скупая ГЦБ Минфина, объем которых в портфеле ЕНПФ с начала 2022 года вырос на 26,9% (до 6 трлн 477,4 млрд тенге). Увеличилась и доля этих бумаг в портфеле – с 39,1 до 46%.

Второе место занимают облигации квазигосударственных организаций с долей 12,2% — их объем с начала года вырос на 3,3% (до 1 трлн 725,9 млрд). Далее следуют активы, находящиеся во внешнем управлении (9,8% — 1 трлн 381,6 млрд), ГЦБ развитых стран (7,7% — 1 трлн 89 млрд) и облигации отечественных банков (6,6% — 929,1 млрд тенге).

Структура инвестиционного дохода, полученного по пенсионным активам ЕНПФ, находящимся в доверительном управлении Национального банка РК

Источник: ЕНПФ

Автор Тулеген Аскаров

Источник 365info.kz