Человек, который был в России меньше 183 дней за календарный год, теряет статус налогового резидента. Такой статус не связан с гражданством человека, важно, сколько дней он находился в стране за последние 12 месяцев, сообщает banki.ru.

Фото: freepik.com

Потеря налогового резидентства грозит последствиями, о которых важно знать, например, ставка НДФЛ увеличивается до 30%, а получить вычет больше не получится. Рассказываем, какие последствия наступают с потерей статуса налогового резидента, какие преимущества у этого есть и как можно вернуть этот статус, а когда выгоднее остаться в статусе нерезидента.

Кто такие налоговые резиденты

Налоговое резидентство определяет отношения между гражданином и государством в сфере налогов. От статуса резидента зависит, сколько налогов, когда и по какой ставке человек платит.

Налоговые резиденты — граждане, которые находятся в России не менее 183 календарных дней в течение года. Эти дни необязательно должны идти подряд. При этом такой срок не прерывается выездами за рубеж для лечения, обучения или работы на период от полугода.

Статус налогового резидента сохраняется у военнослужащих и чиновников, которые едут в зарубежную командировку, а также специалистов, которые работают на морских месторождениях углеводородного сырья.

Как стать налоговым резидентом

С 2017 года статус налогового резидента можно подтвердить специальным документом из налогового органа. Для этого в Федеральной налоговой службе (ФНС) необходимо подать заявление и приложить копии документов, которые подтверждают пребывание на территории России более 183 дней. Такими документами могут быть:

- билеты с датами въезда и выезда из России;

- документы о пересечении границы;

- справка с места работы;

- путевой лист;

- договор с лечебным или образовательным учреждением.

Узнать, какой документ необходим в вашем случае, можно в ФНС.

Обратите внимание, что получить документ, который подтверждает статус налогового резидента РФ за 2024 год, можно не ранее 3 июля 2024 года.

Чем грозит потеря налогового резидентства в РФ

Потеря налоговых вычетов

Резиденты могут воспользоваться налоговыми вычетами на лечение, образование, занятия спортом, покупку жилья, инвестиции и другое. Например, при покупке квартиры они могут вернуть до 260 тыс. рублей перечисленных налогов.

Нерезиденты такой возможностью воспользоваться не могут.

Обратите внимание: если человек оформил вычет и в этот же год потерял статус резидента, сумму вычета придется вернуть.

Увеличение налогов

Ставка по налогу на доходы физлиц составляет 13% и 15% — на доходы свыше 5 млн рублей. Для нерезидентов ставка НДФЛ составляет 30%.

Увеличение трудовых налогов

Обычно удержание налога с зарплаты происходит незаметно, поскольку этим занимается работодатель. Если же налог вырастет в два раза, работнику будет трудно этого не заметить.

Если сотрудник потерял статус налогового резидента, но продолжает получать заработную плату в отечественной компании, важно, что указано в его трудовом договоре. Для сотрудников с местом работы в РФ ставка вырастет.

В ситуациях, когда работник утратил резидентство в течение года, а работодатель платил налог по ставке в 13%, сумму налога пересчитают задним числом по новой ставке с начала года. Работодатель может вычесть недостающую сумму с будущих выплат. Полностью дохода сотрудник не лишится: вычесть за месяц могут не более 20% от заработка, но сумма пересчета все равно окажется существенной.

Рост налогов от продажи имущества или сдачи его в аренду

Такой доход также облагается НДФЛ в 13% для резидентов и в 30% для нерезидентов. Например, уплатить налог в 30% придется, если вы продали жилье раньше трех лет или сдаете квартиру без статуса самозанятого. Самозанятые платят не НДФЛ, а налог на профессиональный доход, и даже со сменой резидентства ставка по нему не меняется.

Увеличение налогов на доходы от инвестиций

Если вы торгуетесь через российского брокера и не имеете статус резидента, ставка составит 30%. Однако с дивидендов от российских компаний ставка все равно составит только 15%.

Есть ли плюсы в потере налогового резидентства РФ

Налоги необходимо платить только с доходов, полученных в РФ

Резиденты платят налоги с доходов, полученных как в России, так и за рубежом. Так, человек, который работает на зарубежную компанию, обязан самостоятельно рассчитать и уплатить НДФЛ, подать декларацию по форме 3-НДФЛ в налоговую службу по месту жительства. Нерезиденты, платят налог только с доходов, полученных в РФ.

Не нужно сообщать в налоговую об открытии счета за границей

Резиденты должны сообщать в налоговый орган об открытии и закрытии счета за рубежом. Уведомить налоговую придется и об изменениях реквизитов счета. Также в ФНС не позднее 1 июля необходимо сдать отчет о движении денежных средств за прошлый год. Нерезиденты этого не делают.

Прежние налоги для самозанятых и ИП на УСН или патенте

Если нерезидент имеет статус самозанятого, работает за рубежом и получает доходы от иностранных заказчиков, они не облагаются налогом на профессиональный доход. А вот с дохода, полученного от клиентов из РФ, придется уплатить налог в 4% или 6%.

Для предпринимателей на «упрощенке» или патенте ничего не меняется. Они платят налоги точно так же, как и до отъезда.

Обычная ставка по земельному, имущественному и транспортному налогу

Если нерезидент является собственником недвижимости в РФ, он платит налог на имущество физлиц, транспорт и землю как обычно. Повышающих ставок для него нет.

Возможно ли восстановить налоговое резидентство в РФ

Статус налогового резидента теряется неокончательно. Его можно вернуть. Чтобы возобновить статус налогового резидента и вернуться к уплате НДФЛ по ставке 13–15%, а также получить право на вычет, необходимо подтвердить свой налоговый статус.

Для этого необходимо подать в налоговую инспекцию по форме, утвержденной приказом ФНС от 07.11.2017 № ММВ-7-17/837@.

Обработкой заявлений и выдачей бумаг о резидентстве занимается Межрегиональная инспекция ФНС России по централизованной обработке данных. Направить заявление можно онлайн или почтовым заказным письмом.

Также заявление можно подать лично. В этом случае в строке «код налогового органа» проставляют «0000». В случае заказного письма код налогового органа — «9965».

К заявлению нужно приложить документы, которые подтверждают период пребывания физлица в России, факт получения доходов за рубежом и другое. Уточнить перечень бумаг в вашем случае необходимо в ФНС.

После проверки заявления ФНС вышлет физлицу документ, подтверждающий статус налогового резидента, или мотивированный отказ.

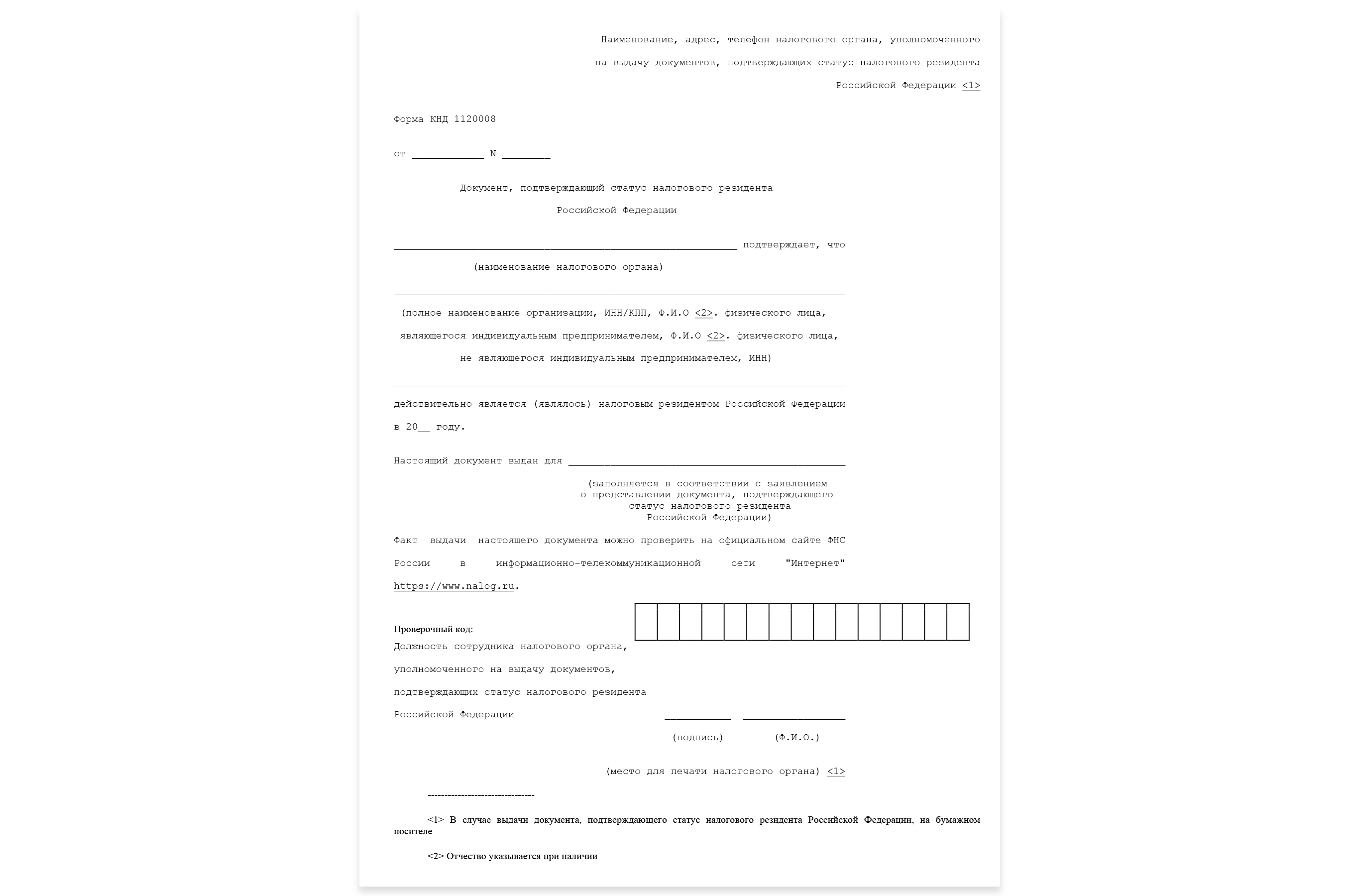

Так выглядит образец документа, который подтверждает статус налогового резидента

Срок рассмотрения заявления — 20 календарных дней при подаче заявления по почте или лично. Если заявление подано онлайн, его рассмотрят в течение десяти дней.

Если вам отказали в выдаче документа, это не дает оснований утверждать, что вы не являетесь налоговым резидентом РФ. Уточните в налоговой, что именно послужило причиной отказа в документе, исправьте ошибки и подайте бумаги снова.

Чем грозит потеря статуса налогового резидента: главное

- Налоговый резидент РФ и гражданин РФ — это не одно и то же. Статус резидента могут получить граждане, которые находятся в России более 183 дней за календарный год. Причем эти дни необязательно должны идти подряд. Важно, чтобы человек не выезжал за рубеж на срок более шести месяцев подряд.

- Статус налогового резидента РФ влияет на размер ставки НДФЛ и дает право на налоговые вычеты. Нерезиденты платят НДФЛ в 30% с доходов, полученных в РФ. Резиденты — 13% или 15%.

- Нерезиденты теряют право на налоговые вычеты, а размер налога для них возрастает до 30%. При этом в некоторых случаях при потере статуса резидента платить повышенный налог придется задним числом. В этом случае работодатели могут вычесть на доплату налога до 20% из зарплаты работника без статуса резидента ежемесячно, но не более 20% от дохода за месяц.

- Чтобы вернуть статус налогового резидента, необходимо подать заявление и подтверждающие документы в Межрегиональную инспекцию ФНС России.

- Получить документ, который подтверждает статус налогового резидента РФ за 2024 год, можно не ранее 3 июля 2024 года.

Автор Елена Руднева

Источник banki.ru