Эффект Трампа - это спекулятивный пузырь, который, как и все пузыри, в конечном счете лопнет, когда инвесторы поймут, что новый президент не в состоянии выполнить свои обещания.

До недавнего времени самым очевидным последствием его победы был рост процентных ставок (+50 базисных пунктов по 10-летним облигациям США с 8 ноября). Инвесторы уже подумали о том, что экономическая политика Трампа будет способствовать росту инфляции. Однако беспечность рынка совершенно не оправдана, учитывая протекционизм, продемонстрированный новым президентом в иннаугурационной речи («Мы должны защищать наши границы от разрушительного воздействия других стран, которые делают нашу продукцию, крадут наши компании и уничтожают рабочие места...Покупайте американское и нанимайте на работу американцев»). Возвращение с небес на землю будет болезненным, поскольку в условиях глобализации протекционизм может дорого обойтись экономике страны, которая хочет применять его с размахом и в больших масштабах.

Американской экономике не нужен Трамп

Первый вопрос - действительно ли американской экономике нужен Трамп? Экономические итоги президентства Обамы в целом положительны:

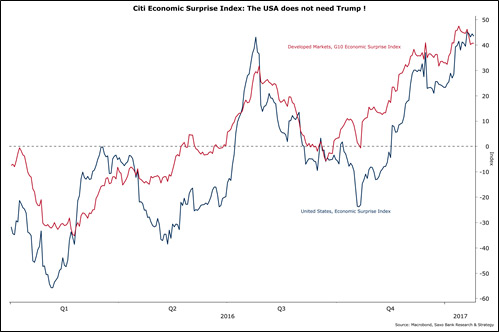

- Экономические индикаторы растут: Барак Обама и Джанет Йеллен оставили экономику в хорошей форме, во многом гораздо сильнее, чем до 2008 года, в первую очередь это относится к финансовому сектору. Индекс экономического сюрприза, рассчитываемый Citi (см. ниже), показывает, что последние данные оказались гораздо лучше прогнозов на 4 квартал 2016 года и на начало этого года. Это наследие Обамы.

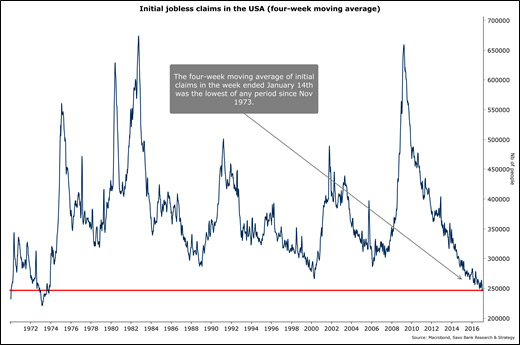

- Рынок труда близко к состоянию полной занятости: За последние два года рынок труда создал 4,9 млн рабочих мест, что позволило снизить уровень безработицы до 4,7%. Число первичных заявок на пособие по безработице (четырехнедельное скользящее среднее) достигло минимальных уровней с 1973 года (см. график ниже). В последние месяцы наблюдается отчетливое улучшение даже в наиболее уязвимых категориях населения. В результате впервые с сентября 2008 года безработица среди американцев в возрасте с 25 до 34 лет опустилась ниже 22% по состоянию на конец 2016 года. Тем не менее, несмотря на улучшение, степень участия в рабочей силе остается низкой (62,7% в декабре), это значит, что экономика еще не достигла состояния полной занятости, хотя и близка к этому.

- «Хорошая» инфляция вернулась: в отличие от Еврозоны, рост инфляции обусловлен не только подорожанием энергоносителей, но и увеличением средних заработных плат (+0.4% в декабре), это связано с тем, что работодателям сложно найти квалифицированных сотрудников. Баланс сил между работодателями и сотрудниками постепенно сдвигается в пользу сотрудников, а это положительный знак. Можно предположить, что рост инфляции (прогноз на 2017 год - 2%) снизит долговую нагрузку с американских домохозяйств (около 12,29 трлн долларов) и ограничит риски, связанные с формированием пузыря на рынке образования (по оценкам ФРС его размеры достигают 1,23 трлн долларов).

Хотя и у Обамы не все было гладко. Его главный экономический провал связан с неспособностью победить рост неравенства, которое, в конечном счете, и привело к победе Трампа. На самом деле, доля дохода, принадлежащего 1% самых богатых людей, снова достигла максимумов конца 1930-х (около 17%), хотя, начиная с середины 20-х до середины 70-х она устойчиво снижалась.

Экономические меры, предложенные Трампом, не способны решить вопрос неравенства, что быстро приведет к разочарованию среди его избирателей. На самом деле, только два запланированных шага имеют смысл с экономической точки зрения: расходы на инфраструктуру и, в меньшей степени, снижение налогов.

Инвестиционный план инфраструктурных расходов на сумму 1.5 трлн долларов основан на рекомендациях Американского общества инженеров гражданского строительства, которое утверждает, что государству нужно до 2020 года потратить почти 3.6 трлн долларов на обслуживание и поддержку в рабочем состоянии текущей инфраструктуры, часть которой создавалась еще в эпоху Эйзенхауэра. Эта программа поднимет производительность, которая также давно сдерживает рост в США, и продлит экономический цикл; но нет никакой гарантии, что она будет реализована. Все зависит от доброй воли Конгресса и Республиканской партии.

Президент Трамп сначала планировал финансировать эти расходы за счет инвестиций частного сектора, но в последнее время изменил решение и призвал выпустить для этих целей 50 и 100-летние казначейские облигации. В целом Республиканская партия согласна с президентом относительно отмены Обамакэр, но по этой программе могут возникнуть противоречия, потому что она неизбежно приведет к росту государственного долга в США. В этом смысле, Пол Райан, спикер палаты представителей, может по праву считаться лидером оппозиции на первый президентский срок Трампа.

План снижения налогов в политическом плане более спокойный. Исторически, налоговые льготы (например, те, за которые голосовали в 2001 и 2008 годах) ведут к росту потребления и в первую очередь среди наиболее бедных слоев населения, а также среди домохозяйств с высоким уровнем долговой нагрузки. От 60 до 70% распределенных денег расходуются в ближайшие месяцы. Риск накопления довольно низок. Единственное заметное отличие от предыдущих периодов заключается в том, что эти меры будут предприняты вне кризиса, поэтому можно предположить, что более существенная часть пойдет в накопления, особенно среди домохозяйств среднего класса.

Новая эра конфликтов

Второй пункт, который нужно учесть - это взаимоотношения Трампа с ключевыми партнерами. Любимая цитата Трампа из библии - «Око за око, зуб за зуб» - на многое открывает глаза. Практически нет никаких сомнений в том, что президентство Трампа ознаменуется новыми конфликтами, как внутри страны, так и за ее пределами. Американский президент прежде всего бизнесмен. Он оппортунист, который будет выступать за оппортунистические альянсы - как это делает Китай - что изначально может серьезно запутать европейских партнеров.

Что касается торговли: Трамп проявляет себя как истинный протекционист. Вопреки распространенному мнению, это не просто поза, он действительно в это верит. В конце 1980-х он уже открыто высказывался против соглашений о свободной торговле. Протекционизм неразрывно связан с политической историей США. Экономическое развитие страны в 19 веке во многом строилось именно на протекционизме. С 1812 по 1849 годы средние таможенные пошлины выросли с 25% до 40%, что, однако, не остановило стремительный рост благосостояния. Успешный опыт США в этом отношении можно объяснить теорией размера наций.

Она гласит, что крупные страны получают преимущества, обусловленные экономией от масштаба. Национальные компании работают лучше, если у них есть выход на внешние рынки, в США в 19 веке это привело к развитию высококонкурентного сектора обрабатывающей промышленности. Однако в условиях глобализации этот подход уже не жизнеспособен. Протекционизм - это налог, который будут платить домохозяйства, покупая подорожавшие импортные товары. Утверждение о том, что развитая страна, такая как Соединенные Штаты, может производить все товары от А до Я без увеличения затрат - это чистой воды заблуждение.

Пока Трамп занимается Мексикой - это легкая мишень, поскольку 80% экспорта страны идет в США. Однако истинная цель нового президента - это Китай. Этот соперник уже посерьезнее. Вот цифра, наглядно демонстрирующая экономическую цену торговой войны между Пекином и Вашингтоном: на долю Китая и стран, экспортирующих товары в Китай, приходится 40% ВВП (3.1 трлн долларов).

При необходимости Китай может применить против США два средства: 1) покупать меньше казначейских облигаций, что приведет к росту процентных ставок и, таким образом, осложнит реализацию инфраструктурных планов Трампа; 2) в случае торгового спора (например, после введения таможенных пошлин) подать иск в Орган по урегулированию споров в ВТО. Это трудоемкий и долгий правовой процесс, но решение Органа будет обязательным к исполнению для США, и в случае несоблюдения требований может привести к выходу страны из этой международной организации. Это экономически опасный путь, потому что ВТО обеспечивает американским экспортерам неплохую защиту.

В отношении кредитно-денежной политики: конфликт между Трампом и Йеллен - не новость. Достаточно вспомнить противостояние Картера и Бернса в конце 1970-х, закончившееся тем, что последний не получил продление срока полномочий на посту председателя Федеральной резервной системы.

В этом примере есть много сходства с нынешней ситуацией: противостояние началось во время предвыборной кампании и концентрировалось вокруг независимости ФРС; как только Картер пришел к власти, но вылилось в жесткую критику кредитно-денежной политики. Нынешний конфликт безусловно связан с нормализацией политики. Для успешной реализации инфраструктурных планов, Трампу нужны относительно низкие ставки, которые гарантируют конкурентное преимущество валютного курса и привлекательную стоимость займов. Однако Федрезерв явно склоняется к повышению ставок, возможно даже более быстрому, чем предполагается. И Джанет Йеллен, и кандидаты на ее место (Гленн Хаббард, Джон Тейлор, создатель знаменитого правила Тейлора, и Кевин Уорш), а также меняющиеся региональные председатели - все поддерживают идею повышения ставки. Неизбежное смещение Йеллен в конце срока действия ее полномочий (февраль 2018 года) ни коим образом не гарантирует, что ее преемник будет в большей степени прислушиваться к пожеланиям Белого дома. Публичный конфликт между ФРС и Трампом во время его президентского срока может повредить процессу взаимодействия Центробанка с рынками и негативно повлиять на эффективность кредитно-денежной политики.

Последствия для Еврозоны: рынок считает, что дивергенция кредитно-денежной политики ЕЦБ и ФРС приведет к укреплению доллара и ослаблению евро. Сложно представить, что может остановить рост доллара в ближайшее время, но в среднесрочной перспективе эта динамика выглядит крайне неубедительно. На самом деле экономическая политика Трампа (даже если она будет реализована частично) может привести к росту процентных ставок в сочетании с инфляционным давлением. Чтобы избежать этого, Штатам придется позволить своей валюте обесцениться и таким образом экспортировать инфляцию своим торговым партнерам.

Именно так поступили Никсон в 70-х и Рейган в 80-х под давлением со стороны американской промышленности. Для Еврозоны это будет означать новый цикл повышения ставок, укрепление евро и рост инфляции, который ударит в первую очередь по покупательной способности домохозяйств, особенно в странах с низкими темпами роста, таких как Франция. В этих условиях ЕЦБ будет вынужден поддерживать аккомодационный режим дольше чем планировалось, что усилит противоречия между сторонниками Драги и Германией, а также другими странами, призывающими к отказу от стимулирующих мер. Трамп - реальная угроза на 2017 год; но еще опаснее игнорируемый инвесторами риск открытого противостояния внутри ЕЦБ по поводу кредитно-денежной политики.

Источник: Saxo Bank