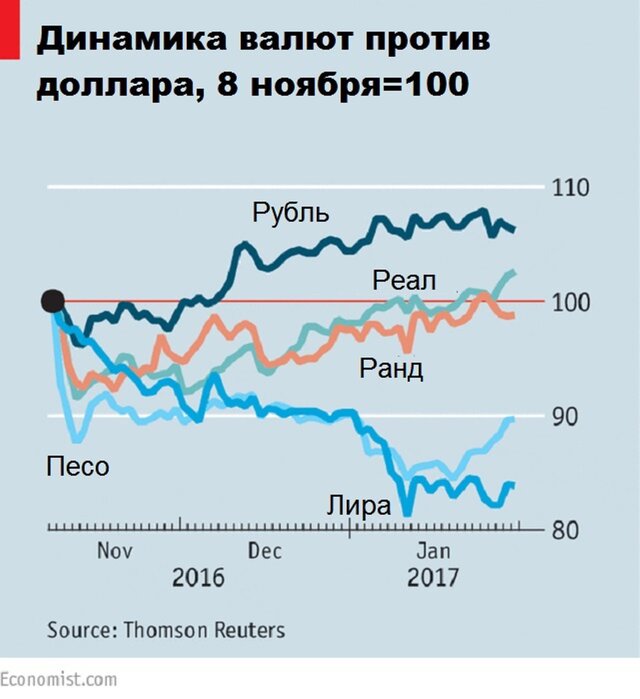

Война в соседней Сирии, бесконечные террористические акты и политическая напряженность после неудавшегося государственного переворота крайне негативно отражаются на экономике Турции. Американские выборы, похоже, еще больше усугубили ситуацию: после 8 ноября турецкая лира обесценилась к доллару на более чем 15%. Другие развивающиеся рынки также болезненно восприняли избрание нового главы Белого дома, в связи с чем некоторые экономисты даже заговорили о "шоке Трампа", явно проводя параллель с паникой на рынках в 2013 г., вызванной анонсированным ФРС постепенным сворачиванием программы количественного смягчения.

Однако в последние недели ситуация в ряде развивающихся стран стабилизировалась. Южноафриканский ранд смог почти полностью отвоевать утерянные позиции. Валюта Индии и Индонезии также торгуется в тех же границах, что и до победы Трампа. Бразильский реал, который рухнул на 8% к доллару в течение трех дней после выборов, теперь крепче, чем до них. Лишь мексиканский песо торгуется ниже уровня октября на 10%.

Рынки, по всей видимости, осознали, что ориентированная на Америку политика Трампа по-разному влияет на развивающиеся рынки. Существуют четыре потенциальные угрозы: более сильный доллар, торговые войны, ограничение миграции и налоговые каникулы, которые стимулируют американские компании репатриировать зарубежную прибыль.

Ни один из вышеназванных пунктов не угрожает России, уверены аналитики банка Nomura. В самом уязвимом положении находится Мексика. Другие экономики находятся где-то посередине, отмечает британский журнал The Economist.

А как насчет Турции? На первый взгляд, ей не о чем беспокоиться. Турции не грозят торговая война, репатриация прибыли или ограничительные меры по отношению к рабочим-мигрантам. После фискального и финансового кризиса 2001 г. Турции удалось восстановить государственные финансы, реформировать банковскую систему, взять под контроль инфляцию и перейти к плавающему курсу лиры.

И хотя, как казалось, Турция многому научилась в последние 10 лет, она вновь совершает ошибки других развивающихся стран. Не секрет, что дефицит текущих статей платежного баланса может быть таким же опасным, как фискальный дефицит. При этом предпочтительнее финансировать подобный разрыв долгосрочными прямыми иностранными инвестициями, а не "горячими деньгами".

Опыт также показывает, что если деньги все же должны быть спекулятивными, то лучше, если они в форме акционерного капитала, а не кредитов. Но если это все же должны быть кредиты, то лучше если они деноминированы в национальной, а не иностранной валюте.

Турция, к сожалению, не придерживается всех этих правил. Ее устойчивый дефицит текущих статей платежного баланса согласно оценке превысил 4% ВВП в 2016 г. и привел к тому, что краткосрочный внешний долг страны достиг $100 млрд в конце ноября, 84% которого деноминировано в иностранной валюте. Эта сумма равна размеру золотовалютного запаса, который на конец ноября опустился до $98 млрд.

Внешний долг и дефицит сделали Турцию крайне уязвимой к оттоку иностранного капитала. Для того чтобы его предотвратить, необходима более высокая процентная ставка, но центральный банк пока продолжает придерживаться жесткой политики. Вместо того что повысить ставку-ориентир - однонедельную ставку РЕПО - регулятор вообще перестал проводить аукционы РЕПО. Это заставляет банки занимать по более высокой овернайт процентной ставке, которая 24 января была увеличена на 0,75%.

Для некоторых экономистов отсутствие более разумной политики со стороны центрального банка указывает на недостаток его уверенности. Дело в том, что, несмотря на свою формальную независимость, ЦБ не хочет идти наперекор со все более могущественным президентом Реджепом Эрдоганом, который категорически против повышения ставки и требует снижения стоимости заимствования.

27 января рейтинговое агентство Fitch снизило долгосрочный кредитный рейтинг Турции в иностранной валюте до "мусорного" уровня, уменьшая, таким образом, возможность на более выгодных условиях занимать за рубежом. Агентство считает, что потребуются дополнительные кредиты, в первую очередь туристическим и энергетическим компаниям, для реструктуризации, но турецкие банки имеют достаточно капитала, чтобы выдержать "умеренный шок".

По прогнозу Fitch, средний рост ВВП страны составит около 2,3% в 2016-2018 гг. после средних 7,1% в 2011-2015 гг.

Другая опасность слабеющей лиры - рост цен. У Турции длинная история высокой инфляции. В 2005 г. Эрдоган убрал шесть нулей с валюты, а некоторые турки до сих пор говорят "миллиард", имея в виду "тысячу".

Судя по прошлому опыту, обесценивание лиры на 10% ведет к повышению цен на 1,5%, что ставит под угрозу усилия центрального банка снизить инфляцию с 8,5% до целевых 5%.

Источник: vestifinance.ru