Подъем на фондовом рынке, вызванный успокоившимися волнениями из-за Северной Кореи, оказался кратковременным. Взволнованные политической нестабильностью и действиями Белого Дома под руководством Дональда Трампа инвесторы снова отключили режим риска в торговле. Особенно от таких настроений выиграло золото. Нефть по итогам недели понизилась, но поддержку ей по-прежнему оказывают снижающиеся запасы в США и во всем мире.

- Восстановление на фондовом рынке было недолгим, так как Трамп подкинул новую порцию неопределенности;

- Политические трудности в США и новые протоколы центральных банков послужили благодатной почвой для золота;

- Возросшая волатильность создала препятствие на пути участников рынка;

- Сырая нефть, и в первую очередь сорт Brent, держится на плаву в условиях снижающихся запасов.

Восстановление американского и мирового фондового рынка, последовавшее за приступом паники в начале августа из-за Северной Кореи, было недолгим, и уже в четверг сразу несколько факторов неопределенности обрушили ключевые фондовые индексы. Политические разногласия между президентом США Дональдом Трампом и Конгрессом увеличиваются, и становится все очевиднее, что администрация президента ничего не может сделать и оказывается в изоляции.

Роспуск консультативных советов по предпринимательству после ухода из него ключевых топ-менеджеров серьезно подорвал шансы Трампа на реализацию его политики в сфере бизнеса. Под угрозой политического паралича в США градус нервозности на рынке растет.

Индекс S&P 500 в четверг понизился на 1,5%, и тот факт, что для описания относительно небольшого движения использовались слова «обвал» и «крах», показывает, насколько не подготовлен сейчас рынок к волатильности и рыночному спаду.

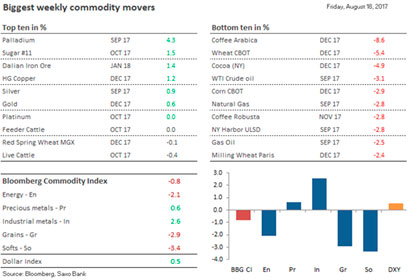

Сырьевые рынки понизились. Вторую неделю подряд единственное, что спасает этот класс активов от еще более значительных потерь, это рост цен на промышленные и драгоценные металлы. Золото предприняло очередную попытку пробить ключевую область сопротивления после того, как ФРС и ЕЦБ заявили в самых последних протоколах заседаний, что условия их денежно-кредитной политики останутся мягкими.

В секторе промышленных металлов главенствующую роль взял на себя цинк. Цена взлетела до 10-летнего максимума, когда стало известно, что запасы этого металла, используемого для оцинковки стали, регулируемые биржами в Шанхае и Лондоне, сократились до минимального с 2008 года уровня.

Медь также выиграла от таких настроений, но не смогла пробить сопротивление по причине возросшего общемирового уровня неопределенности.

Сектор зерновых культур продолжает нести серьезные потери. В условиях больших запасов контракт на пшеницу с поставкой в декабре, торгующийся на рынке CBOT, достиг минимального ценового значения. Существенное влияние оказывает Россия, где и без того рекордные показатели урожая постоянно пересматриваются в большую сторону.

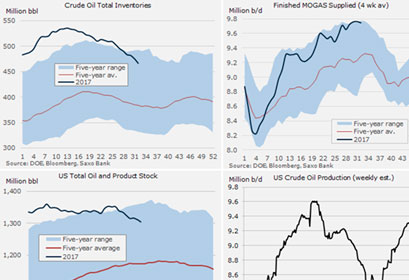

Сорта нефти WTI и Brent нащупали поддержку после того, как отыграли почти половину восходящего движения, которое было в июне-августе. Самая последняя нисходящая волна возникла после выхода еженедельного отчета правительства США об уровне запасов и производства.

Новость о том, что сырая нефть из резерва используется седьмую неделю подряд, и что общие запасы нефти и нефтепродуктов в США продолжают снижаться вопреки сезону, привлекла меньше внимания, чем новость об увеличении добычи сырой нефти на отчетной неделе на 79 000 баррелей до 9,5 миллионов баррелей в сутки, откуда совсем недалеко до рекордного значения 9,6 миллиона баррелей в сутки, установленного в июне 2015 года.

В ходе самого последнего роста форвардная кривая снова выровнялась. Произошло это потому, что производители увеличили сделки по хеджированию, когда контракт на нефть WTI со сроком действия в течение календарного 2018 года вернулся в область выше $50 за баррель. По данным отчета агентства Reuters, в котором анализируется финансовая отчетность за второй квартал, нефть WTI должна стоить приблизительно $50 за баррель, чтобы американские компании, работающие на сланцевых месторождениях, вышли на уровень безубыточности. На этом основании потенциал роста сорта WTI выше указанного ценового значения будет ограниченным. Странам ОПЕК будет сложно решить проблему избытка предложения в ближайшем будущем, ведь растущие цены могут подтолкнуть американских производителей к еще более активной добыче сланцевой нефти.

Возвращение нефти Brent в состояние бэквардейшн на краткосрочном конце кривой (когда фьючерсный контракт с поставкой в ближайшем месяце торгуется выше контракта следующего месяца) привело к тому, что преимущество Brent перед WTI восстановилось до состояния декабря 2015 года.

Инвесторы отдают предпочтение бэквардейшн, потому что такая ситуация позволяет переносить длинные позиции с прибылью. Это доказывает отчет о позициях трейдеров за неделю до 8 августа, в котором говорится, что фонды увеличили сделки на рост цены Brent на 58 255 лотов, в то время как аналогичные сделки по нефти WTI уменьшились на 2 253 лота.

Текущая ситуация бэквардейшн на рынке нефти Brent, которую некоторые считают временной, обусловлена сокращением добычи нефти в Северном море и высокими доходами в сфере нефтепереработки в сочетании с возросшим потоком европейской и западноафриканской сырой нефти на азиатские рынки. Большое ценовое преимущество перед сортом WTI может привести к увеличению экспортного спроса на американский сорт. Это помогло бы ограничить влияние сезонного замедления спроса на нефтепереработку на уровень запасов в США, которое начнется через несколько недель в результате окончания сезона поездок.

Третий цикл «быков» с марта по-прежнему в силе. Однако на прошедшей неделе он оказался под угрозой. Нефть Brent показала лучшие относительные результаты и встретила поддержку на психологическом уровне $50 за баррель. До тех пор, пока цена держится выше $48, мы будем придерживаться мнения о том, что текущее ослабление — это лишь попытка нащупать нижнюю границу диапазона с сопротивлением на подходе к уровню $55 за баррель.

Сырая нефть сорта Brent (контракт с поставкой в ближайшем месяце)

Источник: Saxo Bank

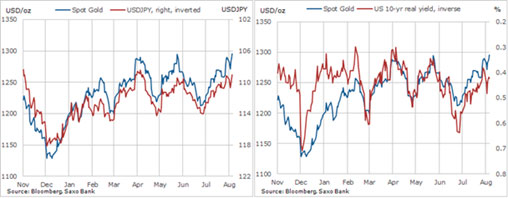

Золото и серебро быстро восстановились после спада, вызванного успокоившимися волнениями на Корейском полуострове. Готовность ФРС и ЕЦБ сохранять мягкие условия монетарной политики, высказанная в протоколах заседаний банков, вкупе с возобновившимся падением цен на фондовом рынке и накаляющейся политической обстановкой в США помогли золоту подняться к новому максимальному значению этого года после прорыва двойной вершины от апреля и июня на уровне $1295 за унцию.

Благодаря спросу на золото в качестве актива-убежища или инструмента диверсификации, особенно в случае, если спад на фондовом рынке продолжится, интерес к продаже этого металла будет ограничен. А вот лучшая «подруга» золота японская иена пока не смогла пробиться выше, и внимание рынка приковано к ключевому уровню 108,80 в паре USDJPY, ниже которого возможно благоприятное для золота укрепление иены.

Хотя волнения из-за Северной Кореи, кажется, отошли на второй план, Дональд Трамп, по всей видимости, будет служить постоянным источником поддержки для золота, учитывая всю непредсказуемость его президентства. Политические разногласия между Белым домом и Конгрессом продолжают зреть, и становится все очевиднее, что администрация президента Трампа недееспособна и постепенно оказывается в изоляции.

Золото в очередной раз протестировало двойную вершину, но ему нужна поддержка в виде укрепления иены, снижения цен на акции и ставок доходности, чтобы продвинуться к следующей цели. Ею служит ноябрьский максимум $1337 за унцию, установленный после выборов президента в США, и далее максимум 2016 года на отметке $1375 за унцию.

График спотовых цен на золото

Источник: Saxo Bank