4 июня:

Индекс Global PMI mfg, характеризующего деловую конъюнктуру в мировой промышленности, в мае опустился с 50.4 до 49.8, впервые с осени 2012г оказавшись в отрицательной области (ниже 50 пунктов).

Это серьёзнейший сигнал и для ФРС (в вопросе снижения ставки), и для Белого дома (в вопросе дальнейшей эскалации торговых войн).

5 июня:

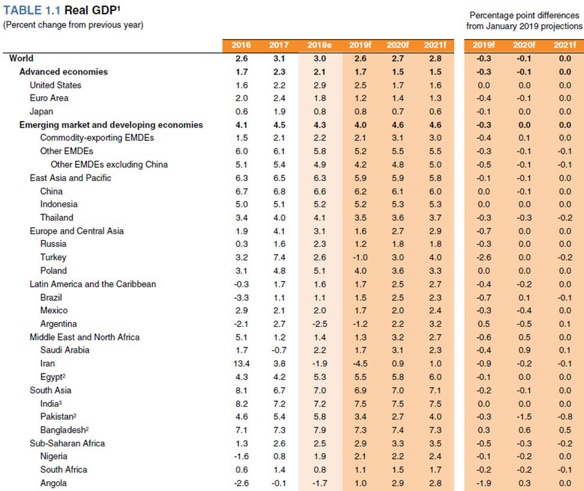

Всемирный банк понизил свой январский прогноз по росту мировой экономики на 2019 год на 0,3 процентного пункта – до 2,6% из-за слабой экономической динамики.

Прогноз на 2020 год также скорректирован в сторону понижения, на 0,1 процентного пункта – до 2,7%.

Moody's снижает прогнозы

6 июня:

Moody's ухудшило прогноз роста ВВП стран G20 на 2019 год до 2,8% с 3,2% в 2018 году. В 2020 году рост сохранится на уровне 2,8% (февральская оценка – также 2,8%).

Moody's понизило прогноз роста ВВП США на текущий год до 2,3% с 2,5%,прогноз на 2020 год сохранен на уровне 1,7%.

ING о торговле

11 июня:

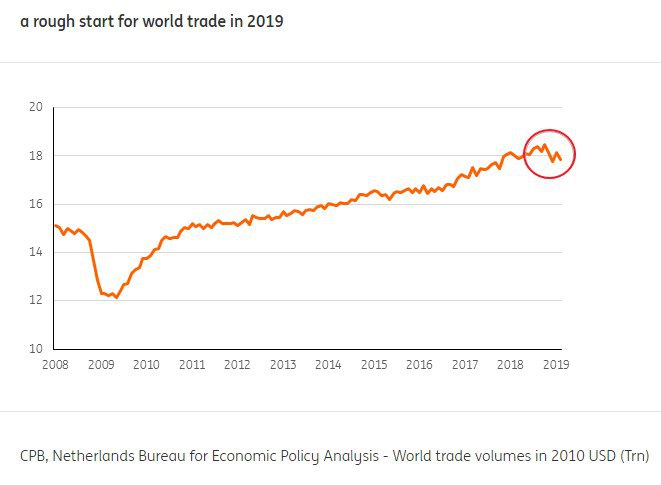

Мировая торговля 2019г – самое плохое начало года с 2008г

Fitch о замедлении экономики

17 июня:

Рост мировой экономики замедлится до 2,8% в 2019 г с 3,2% в 2018 г.

26 июня:

Fitch ухудшил прогноз роста мирового ВВП до 2,7% (с 2.8%) в 2019г и до 2,4% (с 2.7%) в 2020г

27 июня:

США и Китай договорятся о перемирии на 6 месяцев.

27 июня:

Китай выставил Трампу 3 условия для торгового перемирия. Ни одно из них не выглядит реалистичным.

- США должны отменить запрет на продажу американских технологий китайской Huawei.

- США должны отменить уже введенные пошлины.

- США должны отказаться от попыток заставить Пекин закупать больше американской продукции.

Развитые рынки:

США

Темпы роста ВВП

3 июня:

Goldman понижает прогноз по ВВП США на 2кв 2019г из-за торговых войн до 1.1% c 1.3%.

9 июня:

ФРБ Нью-Йорка понизил прогноз по ВВП США на 2кв 2019 с 1.48% до 1.01%.

ФРБ Атланты понизил прогноз по ВВП США на 2кв 2019 c 1.5% до 1.4%.

15 июня:

ФРБ Атланты повысил прогноз по ВВП США на 2кв 2019г c 1.4% до 2.1%

28 июня:

ФРБ Нью-Йорка понизил прогноз по ВВП США на 2 и 3кв 2019г с 1.4% до 1.3% и 1.3% до 1.2% соответственно.

Мнения о ставке ФРС:

Goldman Sachs

11 июня:

Аналитики GS говорят, что ФРС может оставить ставку неизменной до конца года, несмотря на то, что Пауэлл достаточно ясно заявил, что снижение ставки возможно (в свете возросших торговых рисков), а рынки уверенно ожидают как минимум два снижения до конца года, причем, первый cut уже в июле.

Fitch

17.06.19

Fitch ожидает ускорения инфляции в США в 2019 году, прогнозирует повышение ставки ФРС на 25 бп в 2020г и ещё на 25 бп в 2021г. Ожидает роста доходности UST10 до 2.70% к концу этого года, 3.20% – в 2020г и 3.40% – в 2021г.

Заседание ФРС

19 июня

ФРС сохранила ключевую ставку в диапазоне 2,25-2,50% годовых, но дала понять, что может снизить стоимость заимствований даже на половину процентного пункта до конца текущего года в качество ответа на рост неопределенности в экономике и снижение ожидаемой инфляции.

Пауэлл сообщил, что «будет действовать, как необходимо для поддержания» расширения экономики и отказалась от формулировки о том, что «будет терпеливой» в вопросе корректировки ставок. При этом почти половина руководителей ФРС выразили готовность снизить ставки в ближайшие полгода.

Также Пауэлл заявил, что сокращение баланса ФРС подходит к концу

20 июня:

Moody's ожидает понижения ставки ФРС

Мнучин о соглашении с Китаем

26 июня

Торговое соглашение США-Китай уже готово на 90%.

S&P о США

28 июня:

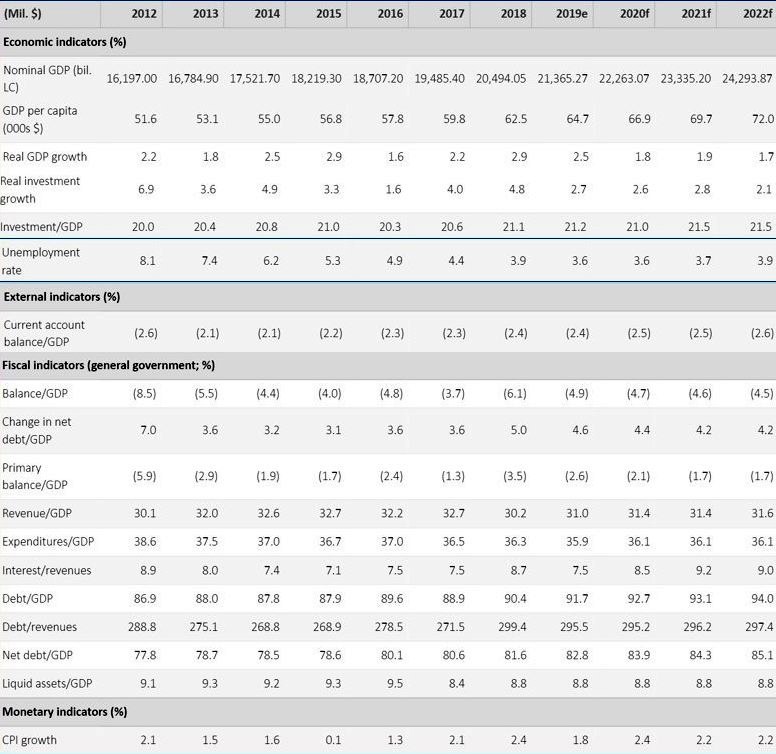

S&P подтверждает рейтинг США и не видит большого влияния торговых войн на рост экономики.

S&P подтвердил рейтинг США на уровне AA+ со стабильным прогнозом.

Макропрогноз предполагает замедление роста ВВП в этом году с 2.9 до 2.5% и до 1.8% в следующем. Потенциал роста экономики США S&P оценивает чуть ниже 2%. Безработица останется на многолетних минимумах – 3.6%. Инфляция уйдёт ниже целевого уровня в этом году – 1.8%, но в 2020г ускорится до 2.4%. Дефицит бюджета составит 4.9% ВВП в этом году и 4.7% в 2020-м. Чистый долг правительства увеличится до 85.1% ВВП к 2022г.

В пресс-релизе отмечается, что напряженные отношения в торговле с Китаем сохранятся несколько лет, но в то же время аналитики S&P ожидают, что «потенциальное негативное влияние торговых споров с Китаем и, в меньшей степени, с другими странами, вероятно, будет незначительным для роста ВВП США, учитывая размеры внутренней экономики. Наш прогноз основан на предположении, что торговые споры не наносят серьезного ущерба глобальным цепочкам поставок».

США и Китай продолжат вести торговые переговоры

29 июня:

США и КНР после встречи Трампа и Си Цзиньпина договорились возобновить торговые переговоры

США после встречи Трампа и Си Цзиньпина согласились не расширять пошлины на товары из КНР. Трамп заявил, что США не будут вводить новых пошлин на китайские товары на $350 млрд

Трамп: США готовы к честной торговой сделке с КНР

Си Цзиньпин на встрече с Трампом: США и Китай выиграют от сотрудничества

Си Цзиньпин надеется на справедливое отношение США к китайским компаниям

Трамп: США разрешат компаниям продавать оборудование китайской Huawei. Я говорю об оборудовании, где нет большой проблемы для национальной безопасности – Трамп

Трамп: США и КНР обсуждают исключение Huawei из «черного списка» Минторга США

Европа

6 июня:

Пресс-конференция ЕЦБ

ЕЦБ сохранил базовую ставку на нулевом уровне, как и ожидалось рынком.

ЕЦБ оставит ставки неизменными как минимум до конца первой половины 2020г.

ЕЦБ продолжит политику количественного смягчения.

Германия

7 июня:

ЦБ Германии понизил прогноз по ВВП на 2019 до 0.6% с 1.6%, сохранил прогноз на 2020г на уровне 1.6%.

Германия близка к рецессии

25 июня:

Индексы PMI последние месяцы показывают некоторую стабилизацию экономической ситуации в Германии на уровнях близких к состоянию стагнации. Опубликованный вчера индекс делового климата IFO, рассчитываемый на основании опроса 7000 немецких компаний, дал сигнал о том, что экономика скорее продолжает движение вниз – в июне индекс снизился с 97.9 до 97.4 – это минимальный уровень с ноября 2014 года.

Риск Brexit без сделки растет

11 июня:

Риск выхода Великобритании из Евросоюза без каких-либо договоренностей растет, поскольку следующим премьер-министром страны может стать Борис Джонсон или кто-то другой из евроскептиков. Поэтому Брюссель и Лондон готовятся к подобному сценарию.

Еврокомиссия (ЕК) предупреждает бизнес, что не собирается принимать больше никаких мер, чтобы помочь ему в случае жесткого Brexit, а Великобритания пытается заключить торговые соглашения с другими странами.

Речь Марио Драги на форуме ЦБ

18 июня:

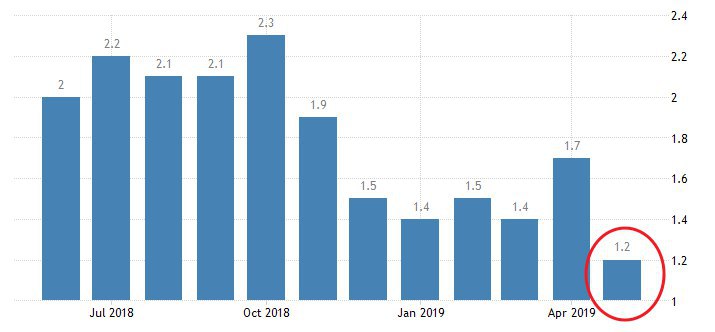

Экономика замедляется и видится замедление в ближайшем будущем

Потребительские цены Еврозоны в мае выросли на 1.2% г/г.

Очень низкий показатель.

Мексика

6 июня:

Moody's понизило прогноз рейтинга Мексики со стабильного до негативного.

Fitch также понизило рейтинг Мексики с ВВВ+ до ВВВ со стабильным прогнозом.

Развивающиеся рынки:

Китай

2 июня:

Новые пошлины Китая на товары из США объемом $60 млрд вступили в силу.

Китай ввел пошлины в размере 25% на 2493 наименований товаров, 20% – на 1078 наименований, 10% – на 974 категории, ещё на 595 наименований пошлина останется прежней в размере 5%.

«Наши двери для диалога открыты, но переговоры должны быть со смыслом и искренними. Взаимовыгодное соглашение должно основываться на принципах взаимоуважения, поэтому мы надеемся на то, что желание США вернуться за стол переговоров является искренним» – Минфин Китая.

6 июня:

В мае продажи автомобилей в Китае продолжили падение.

Объем падения составил -9% г/г до 47149 единиц техники. – China Passenger Car Assicuation (CPCA)

Торговая статистика Китая

10 июня:

Экспорт Китая в USD (USD) (г/г) Май: +1.1% (ожидания -3.9%)

Импорт Китая в USD (USD) (г/г) Май: -8.5% (ожидания -3.5%)

Торговый баланс Китая (USD) Май: 41.65 млрд (ожидания 22.3 млрд)

Товарооборот между США и Китаем в период с января по май текущего года составил 209,68 миллиарда долларов, что на 14,5% ниже показателя аналогичного периода 2018 года

Товарооборот между Россией и Китаем в период с января по май 2019 года достиг 42,46 миллиарда долларов, что на 4,0% больше показателя аналогичного периода 2018 года – таможня КНР

Отдельно в мае Китай закупил у РФ товаров на 5,34 миллиарда долларов, при этом экспортировал в Россию на 3,79 миллиарда долларов.

Китай поднимает пошлины на стальные трубы

14 июня:

Китай поднимает тарифы на бесшовные стальные трубы из США и Европы.

Новые антидемпинговые меры вступаю в силу с 14 июня.

Антидемпинговые пошлины составили до 60,8%.

16 июня:

России и Китаю следует укреплять сотрудничество в финансовой сфере, в частности, повысить уровень расчётов в нацвалютах.

25 июня:

После того как в мае впервые за 20 лет в Китае рухнул крупный частный банк – работавший во Внутренней Монголии Baoshang Bank с активами на 83 млрд долларов – на денежном рынке КНР начали возникать аномалии, сигнализирующие о нарастающем кризисе доверия.

Ставки репо по привлечению кредитов на один месяц с начала июня взлетели почти вдвое – с 2,7% до 5,2% годовых.

При этом одновременно рухнули ставки овернайт: однодневные кредиты на денежном рынке Шанхая впервые за 11 лет можно привлечь меньше чем под 1% годовых.

Ставка SHIBOR, отражающая стоимость однодневных кредитов без залога, опускалась в понедельник до отметки 0,9861% – уровня, который в последний раз наблюдался во время глобального финансового кризиса 2008-09 гг.

Хотя снижение ставок по кредитам в теории должно сигнализировать об избытке ресурсов и мягких денежных условиях, на деле это тревожный симптом. Наиболее вероятное объяснение заключается в том, что денежный рынок де-факто парализован, а банковская система испытывает «значительный стресс».

Commodore Research

Индонезия

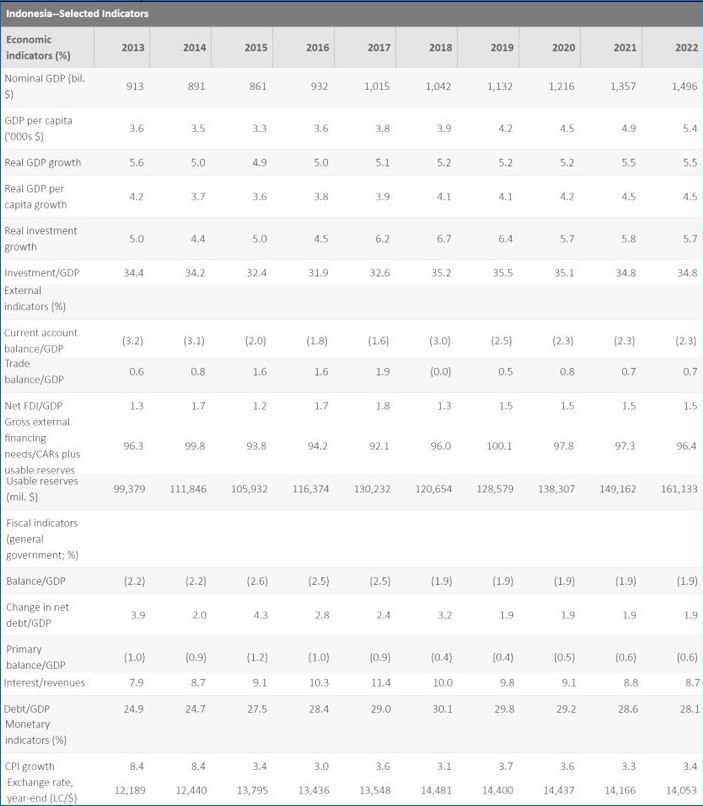

S&P повысил рейтинг Индонезии с BBB– до BBB со стабильным прогнозом.

По сравнению с прогнозами МВФ S&P более позитивно оценивает потенциал роста индонезийской экономики, ожидая ускорения до 5.5% в 2021-22гг. Рост поддерживается высокой инвестиционной активностью (доля инвестиций в ВВП – около 35%), направленной на инфраструктурное обновление экономики, что ведет к повышению потенциального роста ВВП. Прогнозируется высокий приток чистых иностранных инвестиций (около 1.5% ВВП). Бюджетные показатели остаются под контролем – первичный дефицит около 0.6% ВВП и снижение госдолга с 30 до 28% ВВП.

Доходность по суверенным еврооблигациям Индонезии составляет около 3%.

Россия

1 июня:

Нерезиденты в ОФЗ

По данным ЦБ в апреле чистый приток средств нерезидентов в ОФЗ составил 196 млрд рублей (~$3.0 млрд). С начала года чистый приток составил 452 млрд (~$6.9 млрд).

Со слов Ксении Юдаевой, по состоянию на 28 мая объём средств нерезидентов в ОФЗ приблизился к 2.5 трлн (абсолютный рекорд). Таким образом, в мае чистый приток мог составить порядка 250 млрд рублей (~$4.0 млрд).

Доля нерезидентов на рынке ОФЗ на конец апреля составляла 27.8%. По словам Юдаевой, на конец мая она достигла 29.4%.

Главный аргумент противников санкций на госдолг – риск дестабилизации мировой финансовой системы.

3 июня:

Индекс Russia PMI mfg, характеризующий деловую конъюнктуру в секторе обрабатывающей промышленности, снизился в мае с 51.8 до 49.8. Впервые с августа 2018г индекс оказался ниже отметки 50 пунктов, являющейся водоразделом между ростом и сокращением сектора.

В пресс-релизе отмечается, что «сокращение было лишь частичным на фоне снижения роста объемов производства и новых заказов, а также ускорения сокращения занятости».

В отношении инфляции констатируется её дальнейшее замедление, обусловленное, прежде всего, слабым спросом: «несмотря на то, что производственные затраты существенно выросли, темпы роста отпускных цен были минимальными с марта 2018 года на фоне ослабления спроса и усиления конкуренции».

6 июня:

Новости с ПМЭФ

Экономика РФ в 2021г может войти в рецессию из-за перекосов в потребительском кредитовании, нужно что-то с этим делать – Орешкин

Цб пытается охладить темпы роста потребкредитования, но сейчас оно не несет никаких рисков финстабильности, это ошибочное мнение – Набиуллина

Цб считает рост потребкредитования экономической проблемой, а не проблемой надзора: у банков вынуждены занимать люди с низкими доходами – Набиуллина

Главный возмутитель спокойствия на энергорынке – политика нынешней администрации США. – Сечин

Риски добывающих стран усиливаются за счет политики и «твиттов» глобального регулятора в лице лидера США. – Сечин

Нас может ожидать серьезная среднесрочная волатильность на нефтяном рынке, вызванная некоторым манипулированием рынком. – Сечин

Из-за торговых войн рост спроса на нефть в 2019г может составить лишь 1 млн барр / сутки, а не 1,3-1,4 млн барр / сутки. – Новак

Мы с Саудовской Аравией одинаково понимаем ситуацию на нефтяном рынке и договорились предпринимать совместные решения. – Новак

Мы сталкиваемся с неопределенностями, которые не можем контролировать, но рынок ждет от нас действий, будем продолжать координацию ОПЕК+. Аль-Фалих (Министр Энергетики Саудовской Аравии)

Есть полный консенсус относительно нового устава ОПЕК+ по долгосрочному сотрудничеству. Аль-Фалих

Работа по подготовке прихода внутренних инвесторов КНР на российский рынок ОФЗ практически завершена, и Минфин РФ рассчитывает на приход и постоянное присутствие китайских инвесторов на этом рынке без всяких ограничений – Сергей Сторчак (замминфина)

Автомобильная индустрия России

В мае продажи новых легковых и легких коммерческих автомобилей рухнули на 6.7% гг. По итогам пяти месяцев зафиксировано снижение продаж на 2.2% в сравнении с аналогичным периодом прошлого года.

В пресс-релизе AEB отмечается, что «главной причиной текущего тренда остается слабый спрос, обусловленный макроэкономическими факторами такими, как растущие расходы домохозяйств после повышения НДС в начале года. Особенно это касается автомобильного сектора, где мы имеем рынок, который до сих пор адаптируется к существенному понижению правительственных субсидий, стимулировавших розничные продажи в прошлом».

Кудрин о доходах населения

10 июня:

Реальные доходы населения вряд ли вырастут на прогнозируемый 1%, динамика роста будет ближе к нулю.

Долг домохозяйств

10 июня:

По данным ЦБ, долг домохозяйств в апреле увеличился на 1.9% мм и на 24.0% гг. В абсолютном выражении долг достиг 17 259 млрд рублей. Можно сказать, что темпы роста задолженности стабилизировались, но всё-равно остаются очень высокими, кардинально превышая темпы роста доходов.

Соотнести эту цифру с доходами населения теперь не получается, так как Росстат перестал публиковать ежемесячную оценку доходов. Приблизительная оценка – долг на 1 мая составлял примерно 29.5% от доходов населения за последние 12 месяцев. В конце года этот показатель равнялся 27.6%

Инфляция

13 июня:

Инфляция в РФ держится на нуле вторую неделю подряд после семи недель роста по 0,1%. – Росстат

Годовая инфляция в РФ снизилась до 5,0% на 10 июня с 5,1% на конец мая, следует из данных Росстата.

Рост розничных цен на бензин в РФ с 4 по 10 июня составил 0,3% – Росстат

Профицит бюджета РФ

13 июня:

Согласно предварительной оценке Минфина, федеральный бюджет в мае был исполнен с огромным профицитом в размере 334 млрд или 3.7% ВВП.

По итогам 5-и месяцев профицит составил 1 150 млрд рублей или 2.7% ВВП, что существенно лучше, чем годом ранее, когда профицит равнялся 1.1% ВВП.

На покупку валюты Минфин за первые пять месяца направил 1 326 млрд рублей, т.е. весь профицит и ещё 176 млрд рублей сверху.

Не нефтегазовые доходы бюджета выросли в этом году на 18.9% гг – c 9.7 до 10.5% ВВП. Их доля в общих доходах увеличилась с 54.1 до 56.5%. Не нефтегазовый дефицит сократился с 7.1 до 5.4% ВВП.

Заседание по ключевой ставке

14 июня:

Центробанк снизил ключевую ставку до 7,5% годовых с 7.75% годовых.

Банк России снизил прогноз годовой инфляции в 2019г с 4.7–5.2 до 4.2–4.7%

Банк России снизил прогноз роста ВВП в 2019г с 1.2–1.7 до 1.0–1.5%

Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике до середины 2020 года.

Подобная формулировка предполагает, что снижение ставки до 7.25% может произойти уже на следующем заседании 26 июля.

16 июня:

Орешкин: подходы России и Белоруссии в вопросах интеграции сблизились на 90%.

Может привести к продлению сроков президентства Путина выше предусмотренных конституцией.

Видение по рублю

19 июня:

Райффайзенбанк: Российский рынок перейдет в состояние «доминирующего спроса» на валютную ликвидность, если нефть не вернется в район $70 за баррель, уверены эксперты Райффайзенбанка. В летние месяцы этот спрос будет удовлетворяться за счет накопленного банками запаса валютной ликвидности. Это порядка $12.3 млрд. А вот в 3–4 кварталах накоплений уже не хватит и банкам придется искать валюту на рынке. Повышение спроса на валюту спровоцирует ослабление рубля и повысит стоимость валютной ликвидности. Банки перестанут привлекать рубли на свопе, что приведет к снижению рублевых ставок и расширению базисных спредов, добавили специалисты.

19 июня:

Минэкономразвития понизило ожидания по инфляции в РФ в июне до 0-0,1% с 0,2-0,3%.

Инфляция в РФ в годовом выражении к концу июня может снизиться до 4,6-4,7%.

Данные по экономике

21 июня:

Росстат сообщил о заметном ускорении роста реальных зарплат, который составил в мае 2.8% гг. Данные за апрель были существенно пересмотрены в сторону повышения – с 1.6 до 3.1% гг. За январь-май рост реальных зарплат оценивается на уровне 2.0% гг

Несмотря на ускорение роста реальных зарплат, розница продолжает замедляться. В мае рост составил 1.4% гг vs 1.6% гг в апреле (пересмотрено с 1.2% гг). По итогам пяти месяцев рост оценивается в 1.7% гг. Заметно ухудшилась динамика предоставления платных услуг населению – в мае здесь был спад на 0.3% гг

В строительном секторе сохраняется нулевая динамика. В то же время резко ускорился рост в жилищном строительстве, составивший в мае 29.6% гг. По итогам пяти месяцев объёмы сданного жилья возросли на 2.0% гг.

Исходя из динамики базовых отраслей рост ВВП в апреле можно оценить в диапазоне от нуля до 0.5% гг. По итогам пяти месяцев рост ВВП составляет 0.6-0.7% гг

Позиции по рублю

23 июня:

Спекулятивные ставки на рост курса рубля на Чикагской товарной бирже (CME) сократились на 16.35% или 5 424 контракта до 27 750 контрактов. Общее количество коротких контрактов выросло более чем в 2 раза с 5 094 до 10 227. При этом общее количество длинных контрактов во фьючерсах сократилось на 0.76% с 37 977 контрактов. – CFTC

Падение экспорта угля

24 июня:

Угольные компании начали сокращать годовые планы по добыче на фоне резкого падения цен на европейском направлении экспорта.

Доля нерезидентов в ОФЗ

27 июня:

Доля нерезидентов в офз достигла 30%. В мае наблюдался крупнейший в рублях за всю историю рекордный приток нерезидентов.

По данным ЦБ, в мае чистый приток средств нерезидентов в офз составил 220 млрд рублей (~$3.4 млрд). С начала года чистый приток составил 672 млрд (~$10.3 млрд).

Доля нерезидентов на рынке офз на конец мая достигла 30.0% – максимум с мая прошлого года.

Турция

Заседание по ключевой ставке

13 июня:

Банк Турции на состоявшемся заседании, как и ожидалось, оставил ключевую ставку без изменений на уровне 24.0% годовых. Сигнал рынку был скорее «голубиным», предполагающим, что на ближайших заседаниях ЦБ может начать смягчать кредитно-денежную политику. Инфляционная картина способствует этому – инфляция в мае была ниже прогнозов, составив 18.71% гг. Ситуация на финансовых рынках Турции в последнее время начала успокаиваться. Если тренд к замедлению инфляции сохранится, то вопрос снижения ставки может стать актуальным к следующему заседанию ЦБ 25 июля.

16 июля:

Moody’s понижает кредитный рейтинг Турции с Ba3 до B1. Прогноз негативный.

17 июня:

Fitch ухудшило прогноз роста ВВП России на 2019г до 1,2% с 1,5%.

Выборы в Стамбуле

23 июня:

Экрем Имамоглу (представитель от партии оппозиции) победил на выбораз Стамбула с 53,6%.

О С-400 и санкциях на Турцию

28 июня:

Эрдоган: Говоря о санкциях, мы услышали лично от Трампа, что ничего подобного не будет.

30 июня:

Сенат США одобрил посла в Анкаре. Два в Турции года не было американского посла.

Еще в феврале имя Дэвида Саттерфилда было предложено Трампом и вот только в эту пятницу (спустя четыре месяца) сенаторы одобрили его назначение. Позитивно.

Нефть

Ежемесячный доклад ОПЕК

13 июня:

ОПЕК понизил оценку роста мирового спроса на нефть на 70 тыс. барр. / сутки – до 99,86 млн барр. / сутки.

Торговые войны негативно влияют на спрос на нефть.

Видит серьезные риски для нефти во 2ой половине 2019г из-за торговых войн.

Опек сохранил прогноз поставок нефти из стран не-опек на 2019г, несмотря на понижение оценки по США.

Запасы нефти в странах ОЭСР в апреле выросли на 25 млн барр., на 7,6 млн барр. Выше среднего 5-летнего уровня.

ОПЕК в мае снизил добычу нефти на 236 тыс. барр. / сутки – до 29,88 млн барр. / сутки. Понижение достигнуто за счет Ирана, Саудовской Аравии и Нигерии.

Страны ОПЕК в мае выполнили сделку на 142%, в основном за счет Саудовской Аравии – расчеты Интерфакс

14 июня:

Саудиты не сомневаются в выводах США о том, что это Иран атаковал нефтяные судна.

20 июня:

Иран заявил, что сбил беспилотный самолет в своих территориальных водах.

21 июня:

Трамп ночью собирался ударить по Ирану, но, похоже, блефовал. Посредником в попытке завязать переговоры выступал Оман. Но Иран не пошёл на контакт, лишь предупредив о серьёзных международных и региональных последствиях в случае атаки США.

Дружба

24 июня:

Для очистки нефтепровода «Дружба» потребуется 8 месяцев, в течение года система будет работать «вполсилы» – Белорусский оператор

Сделка ОПЕК + продлена

29 июня:

Россия и Саудовская Аравия договорились о продлении сделки ОПЕК+ – Путин

30 июня:

Аль-Фалих: Продление сделки ОПЕК+ снизит избыток запасов, что приведет к балансу на рынке

Аль-Фалих: Наиболее вероятно продление сделки ОПЕК+ на 9 месяцев

Новак заявил о лидирующей роли ОПЕК и Саудовской Аравии в стабилизации рынка нефти

Новак считает общими ожиданиями стран ОПЕК+ продление сделки минимум на II полугодие

Страны ОПЕК+ рассматривают возможность продления сделки по сокращению добычи нефти на 6 месяцев до конца 2019 года с возможностью дополнительного продления на 3 месяца. – источник РИА

Другие новости:

26 июня:

Трамп надеется, что войны с Ираном не будет:

Трамп заявляет, что любая война с Ираном не продлится долго

27 июня:

В Иране начнут активизировать обогащение урана в связи с истечением срока, предоставленного ранее Европе для запуска в работу платежного механизма #INSTEX для обхода санкций США.

События июля

1-2 июля:

Встреча ОПЕК в Вене.

4 июля:

День независимости США. Торговые площадки США будут закрыты.

5 июля:

Публикация отчетности Сбербанка по РСБУ за июнь.

8-12 июля:

Операционные данные Северстали за 2 квартал.

10 июля:

Протокол предыдущего заседания ФРС (FOMC minutes of meeting).

10 июля:

Объемы продаж Алросы за июнь.

11 июля:

Core CPI (инфляция) США г/г. Прогноз 2%.

15 июля:

Операционные данные ММК за 2 квартал.

Операционные данные НЛМК за 2 квартал.

18 июля:

Операционные данные Детского мира за 2 квартал.

Операционные данные Алросы за 2 квартал.

19 июля:

Публикация отчетности Северстали по МСФО за 2 квартал.

24 июля:

Публикация отчетности Новатэка по МСФО за 2 квартал.

25 июля:

Решение по ставке ЕЦБ

Пресс-конференция Марио Драги.

Публикация отчетности Магнита по МСФО за 2 квартал.

26 июля:

Публикация данных по росту ВВП США за 2 квартал (ожидания 2.4%).

30 июля:

Решение заседания ФРС по ставке.

Пресс-конференция Джерома Пауэлла.