Почему и инвесторы, и спекулянты переплачивают за победителей и иррационально недооценивают проигравших.

Считается, что инвесторы делают благородную работу во имя капитализма, в то время как спекулянты ничуть не лучше игроков в рулетку.

Новое исследование показывает, что все устроено несколько иначе. Оказывается, главные спекулянты больше всего зарабатывают, когда компании, акциями которых они торгуют, находятся в наилучшем состоянии, а те, кто привык считать себя фундаментальными инвесторами, зарабатывают большую часть дохода, когда стоимость акций взлетает просто в силу благоприятной конъюнктуры рынков.

Это важно понимать, в частности, покупателям так называемых смарт-бета-биржевых фондов, которые пытаются играть на аномалиях рынка.

Чем инвестиция отличается от спекуляции?

Обычно фактором времени.

- Спекулянты покупают и продают часто, следуя текущей моде и тенденциям и надеясь, что в будущем за этот же бизнес кто-то захочет заплатить больше.

- Инвесторы, напротив, исходят из долгосрочной перспективы и рассчитывают заработать на росте бизнеса, в который вкладываются.

Критика спекуляций восходит по меньшей мере к XVIII веку, но аккуратное определение этому явлению дал в 1930-х британский экономист Джон Мейнард Кейнс. По его словам, спекуляция заключается в прогнозировании психологии рынка и противопоставлении ее прогнозирования будущих доходов от активов на протяжении всей их жизни — он обнаружил это различие в национальном характере англичан и американцев. Он писал:

«При покупке актива американцы надеются не столько на его предполагаемую доходность, сколько на благоприятное изменение базы для оценки, что в некотором высшем смысле является спекуляцией».

Сегодня мы называем спекулянтами тех, кто делает ставку на изменение оценки, а инвесторами — тех, кого интересуют фундаментальные показатели компании. Но, как ни странно, стратегии, в рамках которых ставка делается то, что цена продолжит двигаться в прежнем направлении, на практике выигрывают от улучшения фундаментальных факторов, а ценностные стратегии, основанные на оценке фундаментальных факторов, зарабатывают на росте оценки.

Исследование Джозефа Кушнера, сотрудника Goldman Sachs Asset Management, на которое ссылается Wall Street Journal, основано на данных по обоим типам инвестиций за последние 30 лет.

Кушнер обнаружил, что, хотя инвесторы, презирающие спекуляции, опираются в основном на внутреннюю ценность компаний, подход, предполагающий покупку недооцененных бумаг, приводит к получению выигрыша за счет роста оценки. То есть компании не становятся лучше, просто какие-то люди начинают платить за долю в них больше денег.

При этом краткосрочная торговля с горизонтом в месяц в основном подразумевает получение дохода на росте фундаментальных показателей — обусловленный им рост стоимости перекрывает падение оценки.

Таким образом, это вопрос определения. На практике инвестор должен рассматривать оба подхода, поскольку они оба опираются на человеческую природу — и для каждого из них есть соответствующие биржевые фонды.

Анализ фундаментальных факторов подразумевает, что акционеры будут слишком остро реагировать на плохие новости, и, как следствие, средняя компания будет оценена как плохая (обратная сторона медали тут в том, что хорошие компании часто оцениваются так, как будто они вообще не могут ошибаться), и, когда выясняется, что это не так, компания быстро дорожает.

Ставка на момент устроена так: рост акций привлекают новых покупателей и провоцирует дальнейший рост, а падающие акции, наоборот, распугивают акционеров, и падение продолжается. Оба подхода хорошо работали в течение многих лет, и за это время появилось множество взаимных и биржевых фондов, позволяющих воспользоваться их преимуществами.

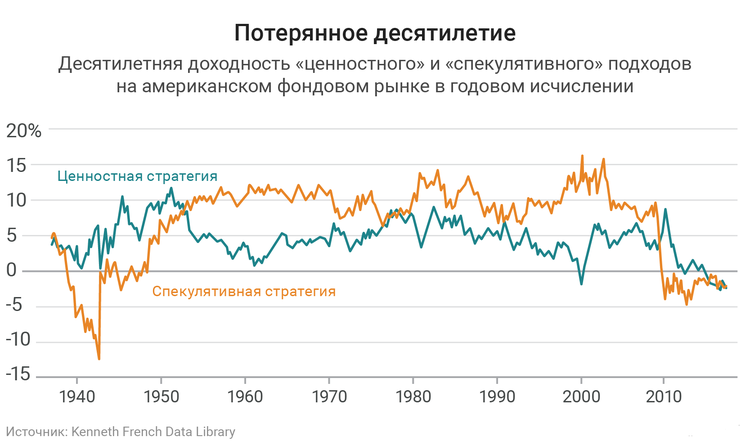

При этом последнее десятилетие выдалось непростым для обоих типов инвесторов, причем ценностный подход показывает худшие с 1926-го результаты. Самым тяжелым был период с 2007 по 2016 год, но недавнее ралли на фоне американских президентских выборов слегка выправило ситуацию.

Исследование Кушнера объясняет этот феномен. Ценностный подход приносил низкую доходность потому, что инвесторы упустили резкий рост оценок крупных растущих компаний, в том числе в технологическом секторе. Спекулятивный подход был относительно успешен, но скорость восстановления после 2009 года сработала против такого рода инвесторов, а несколько резких разворотов рынка довершили дело.

Так что нас должно волновать не название стратегии, а то, насколько она рабочая.

Если мы действительно живем в мире растущих акций — примером могут служить хайтек-компании, — то ценностная стратегия, которая подразумевает покупку недооцененных активов, не работает.

При этом нет оснований думать, что психология участников рынка действительно кардинально изменилась — и инвесторы, и спекулянты, вероятно, все еще переплачивают за победителей и иррационально недооценивают проигравших, так что рано или поздно реальность победит, и ценность компании снова станет источником заработка.

Автор Тая Арянова

Источник ru.ihodl.com