Исторические данные говорят о том, что при президенте-демократе и Конгрессе, который контролируется республиканцами, индекс S&P500 в среднем прибавлял более чем 16% в течение следующего календарного года , сообщает finversia.ru.

Аналитики Carson Group (экосистема для финансовых советников) пришли к выводу, что инфляция исчерпала свой рост и вскоре мы увидим значительное замедление темпов роста цен, в том числе, благодаря налаживанию новых хозяйственных цепочек, жёсткой денежно-кредитной политике ФРС и снижению цен на подержанные автомобили. Если ястребиная политика ФРС не столкнёт страну в рецессию, то можно ожидать нынешнее дно по индексу S&P500 последним – вскоре рынок начнёт восстанавливаться.

История также исторические данные свидетельствуют, что при президенте-демократе и Конгрессе, контролируемом республиканцами, индекс S&P500 в среднем прибавлял более чем 16% в течение следующих 12 месяцев. Но что, если демократы сохранят контроль над Сенатом? В этом случае индекс в прошлом обычно прибавлял чуть меньше – около 14%.

Анализ текущей ситуации эксперты Carson Group подготовили в формате ответов на 10 самых распространённых вопросов инвесторов. Такой вот 10 финансовых FAQ.

1. Насколько плохим был этот год?

Нет никакого способа приукрасить: 2022 год был и остаётся тяжёлым. Облигации исторически показывали лучшую доходность в то время, как акции – нет. Но в этом году всё по-другому. Фактически, пять предыдущих раз, когда индекс S&P500 терял 10% или более за год, облигации (Bloomberg U.S. Aggregate Bond Index) каждый раз прибавляли, в среднем на 7,7%.

Индекс S&P500 от максимума 3 января и по 13 октября потерял 25,22%, а облигации – около 14%. Только 2008 год был худшим годом для портфеля 60/40 (60% акций и 40% облигаций).

2. Мои облигации сильно упали. Насколько всё было плохо?

Доходность облигаций резко выросла в этом году на фоне высокой инфляции и высоких же инфляционных ожиданий, а также ястребиной политики ФРС. В итоге облигации показали плохие результаты. Доходность и цены на облигации исторически находятся в обратной зависимости.

Совокупный индекс облигаций США (Bloomberg U.S. Aggregate Bond Index) ко второй декаде октября снизился почти на 14% с начала года, что является самым худшим годом за всю историю расчёта индекса (с 1976 года).

3. Почему я не должен просто продать все прямо сейчас?

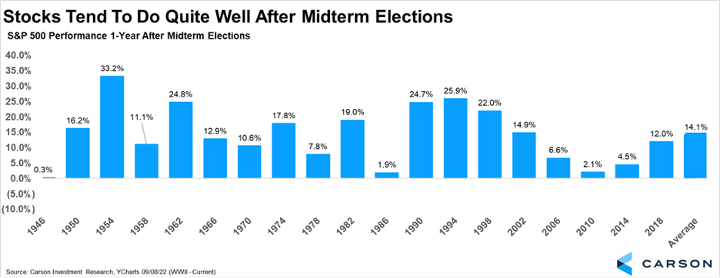

Акции исторически демонстрировали не очень хорошие результаты в первые несколько кварталов среднесрочного года, но они показывают неплохие результаты после окончания промежуточных выборов. Фактически, со времён Второй мировой войны индекс S&P500 каждый раз повышался в течение следующих 12 месяцев после промежуточных выборов в среднем на 14,1%.

«Со времён Второй мировой войны индекс S&P500 каждый раз повышался в течение следующих 12 месяцев после промежуточных выборов в среднем на 14,1%»

Последняя причина сохранять оптимизм и не продавать сейчас заключается в том, что данные показывают, что акции исторически демонстрировали хорошие показатели после среднесрочного годового минимума. С 1950 года индекс S&P500 вырос в среднем более чем на 32% от минимумов и никогда не был ниже годом позже. Июньские минимумы находятся недалеко от текущих уровней. Если будут достигнуты новые минимумы, это может стать ещё одним позитивом для инвесторов.

4. Должны ли мы были предвидеть надвигающуюся беду?

Хотя масштабы падения акций и облигаций удивительны, увидеть некоторую слабость в этом году было не слишком удивительно. В этом году произошли одни из худших кварталов четырёхлетнего цикла. Второй год (то есть в этом году) при новом президенте также имеет тенденцию быть довольно слабым. Хорошая новость заключается в том, насколько хорошо акции исторически держатся в следующем году при новом президенте.

5. Что нам следует делать сейчас, когда акции находятся на медвежьем рынке?

Есть старая поговорка, что фондовый рынок – это единственное место, где, когда что-то поступает в продажу, все с криками выбегают из магазина. Вещи, без сомнения, продаются, и инвесторы с достаточно длительным инвестиционным горизонтом могут захотеть взглянуть на эту слабость как на потенциальную возможность.

– Мы по-прежнему считаем, что экономика не находится в рецессии. И это значит, что акции не продолжат затяжное падение. Исторически сложилось так, что на медвежьих рынках, которые проходили без рецессии, акции падали в среднем примерно на 24%. Фактически, только однажды акции упали более чем на 30% без рецессии, и это был крах 1987 года.

«Фондовый рынок – это единственное место, где, когда что-то поступает в продажу, все с криками выбегают из магазина», – старая поговорка ветеранов Wall Street

6. Что может произойти, когда медвежий рынок закончится?

Никто не знает, когда закончится этот текущий медвежий тренд (мы действительно думаем, что это произойдёт довольно скоро – Carson Group), но инвесторы должны быть открыты для значительного роста с медвежьих минимумов

«На медвежьих рынках, которые проходили без рецессии, акции падали в среднем примерно на 24%. А в США никакой рецессии не наблюдается»

7. Может ли ФРС что-то упустить в этот раз? Сделать ошибку?

Руководство ФРС очень ясно дало понять, что они не будут возражать против умеренной рецессии, чтобы сдержать инфляцию. Здесь нет простого ответа, но Джером Пауэлл, председатель ФРС, знает историю и знает, что ФРС недостаточно повысила ставки или удерживала их на высоком уровне достаточно долго в 1970-х годах, что привело к массовой инфляции в конце 70-х и начале 80-х.

Оглядываясь назад на предыдущие восемь циклов повышения ставок, можно увидеть, что ФРС будет повышать ставки до тех пор, пока они не превысят общий индекс потребительских цен. Учитывая, что инфляция все ещё находится на уровне 8,3%, а ставки – на уровне 3,25%, возможно дальнейшее повышение ставок. И последние прогнозы ФРС предполагают, что мы увидим, по крайней мере, ещё 125-150 базисных пунктов повышения ставок.

8. Инфляция когда-нибудь снизится?

Недавний индекс потребительских цен разочаровал, показав, что цены на многие товары и услуги на потребительском уровне выросли больше, чем ожидалось. В тоже время, как показал опрос ФРС Нью-Йорка, цепочки поставок улучшаются. Это вселяет надежду, что инфляция будет снижаться.

– Одна из главных причин нашего оптимизма заключается в том, что цены на подержанные автомобили стремительно падают. В сентябре индекс стоимости подержанных автомобилей Manheim Used Car Value Index упал на 4%. Это одно из самых больших падений за всю историю индекса. Подержанные автомобили составляют значительную часть показателей инфляции.

9. Разве США сейчас не находится в состоянии рецессии?

Шансы на рецессию в 2023 году, несомненно, возросли, поскольку ФРС продолжает повышать ставки. Но в настоящее время мы не видим, чтобы экономика находилась в состоянии рецессии. Основная причина – бодрый рынок труда. В этом году было создано более 3,5 миллионов рабочих мест, что является одним из самых высоких показателей за всю историю и вовсе не является кризисным. Кроме того, промышленное производство показало сильную положительную динамику, что является ещё одним важным компонентом экономики. Даже потребительские расходы оставались упрямо высокими, несмотря на все опасения.

«Цены на подержанные автомобили стремительно падают и это вселяет надежду, что и инфляция пойдёт на спад, поскольку подержанные автомобили составляют значительную часть в расчёте инфляции»

10. Что может произойти после промежуточных выборов в ноябре?

Не надо пытаться связать политику с инвестициями. В своё время многим инвесторам не понравился президент Барак Обама, и они упустили значительную прибыль, когда воздержались от покупок. Когда выбрали Дональда Трампа президентом, многие инвесторы также – в знак протеста – вышли из длинных позиций. И, как показал история, и те, и другие проиграли.

– Мы знаем, что партия, проигравшая предыдущие президентские выборы, является мотивированной партией, и она, как правило, получает четыре места в Сенате и почти 30 мест в Палате представителей. Если это правило сработает вновь, и республиканцы займут обе палаты Конгресса, это самый лучший сценарий для акций. При президенте-демократе и Конгрессе, контролируемом республиканцами, индекс S&P500 в среднем прибавлял более чем 16% в течение следующего календарного года. Но что, если демократы сохранят контроль над Сенатом? История показывает, что фондовый рынок выиграет и в этом случае.

Автор Федор Чайка

Источник finversia.ru