Достичь настоящей омниканальности непросто, говорят эксперты. Но эти технологии себя оправдывают.

Цифровые технологии изменили работу многих секторов. Банковский — не исключение. Сегодня банки предоставляют услуги как физическими, так и диджитал-каналами: отделения, банкоматы, колл-центры, интернет-банкинг и мобильная связь. Однако именно благодаря их интеграции и слаженности, то есть оминиканальности, можно достичь лучшего уровня взаимодействия.

Что такое омниканальнисть в банковском мире?

Омниканальнисть — это возможность бесшовного переключения между различными каналами коммуникации (смс, почта, чаты, мессенджер, голос) и формирование единой истории запросов конкретного клиента. Другими словами, это идеальный буфер между онлайн-банкингом и физическим отделением. Настоящая омниканальная банковская платформа обеспечивается синхронизацией данных в режиме реального времени по всем каналам. Например, пользователи могут начать процесс коммуникации на одном канале, а закончить на другом, без необходимости повторного предоставления исходных данных. Главная черта оминканальности — слаженная работа всех каналов.

Ключевыми преимуществами омниканального банка являются:

- Быстрое и эффективное решение проблем. Взаимодействие в интернете позволяет избежать ряда ненужных этапов, таких, как вступительная беседа, которая является неотъемлемой составляющей оффлайн-общения. В интернете намного быстрее можно перейти к сути. Поэтому банки могут сэкономить на расходах на клиентскую поддержку.

- Персонализация. Омниканальность дает возможность предложить клиенту решение именно его проблемы. Таким образом повышается его лояльность.

Как банкам стать настоящей омниканальной платформой

Вице-президент и начальник отдела исследований и разработок компании Compass Plus Анатолий Капцан в своем блоге отметил, что настоящая банковская омниканальность нынче редкое явление. Он приводит пример идеального такого опыта в ситуации, когда клиент в отпуске потерял свою карточку. Прежде всего — он связался со своим банком через центр обслуживания клиентов или онлайн-чат, чтобы сообщить об этом. В условиях безупречной работы всех каналов, клиент заблокирует все свои карты, за считанные минуты получит новую виртуальную карту прямо в свой кошелек (Apple Pay и др.), а также новую физическую карту, которая будет ждать его уже по возвращении домой.

Однако для многих финансовых учреждений предложить такой опыт — настоящий вызов. Ведь для этого им нужно организовать взаимодействие десятков разнородных систем, созданных различными сторонами на различных платформах (например, коммутатор, система управления картой, CRM, ACS и т.д.). В этих условиях реализация многоканальной услуги превращается в очень сложный проект как с технической, так и с организационной точки зрения.

По мнению Капцан, особенно сложно и часто почти невозможно решить эту проблему финкомпаниям, чьи информационные системы построены вокруг основных систем, которым больше двадцати лет, — что, к сожалению, часто встречается на рынке.

Поэтому важно, чтобы технологическая инфраструктура была построена на решениях, способных действовать в современной, динамичной среде.

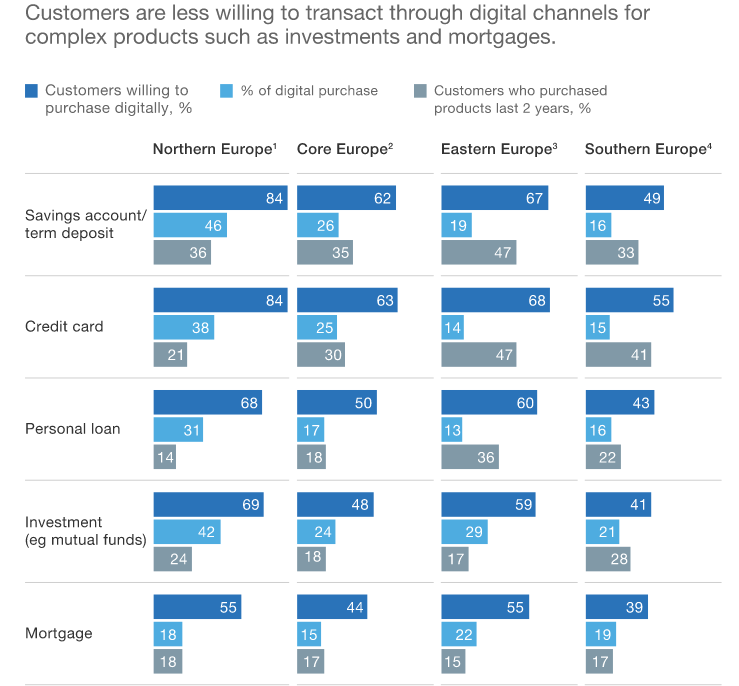

Цифровой энтузиазм зависит от рынка. Так, получать более простые продукты клиенты южноевропейских банков менее склонны через интернет или смартфон.

Таким образом, чтобы достичь омниканальности, банки должны «подтянуть» некоторые процессы:

- Ввести расширенную аналитику

Банкам необходимо использовать усовершенствованную аналитику для данных, генерируемых цифровыми банками и операциями клиентов. С ее помощью они могут получить важную информацию о поведении клиентов, которая пригодится при адаптации и нацеливании предложений. Аналитика может увеличить производительность продаж до 40%.

Кроме того, нелинейные алгоритмы машинного обучения способны быстро улучшить прогнозирование моделей. Многие банки смогли утроить коэффициент конверсии своей коммерческой кампании после того, как обновили свои модели и интегрировали высокочастотные переменные и триггеры, полученные с поведения в реальном времени, в традиционные статические профили клиентов.

- Персонализировать маркетинг по разным каналам

С помощью первоклассных методов цифрового маркетинга банки могут измерять время, затраченное на определенные темы, отслеживать клики клиентов на веб-страницах и использовать эти данные для предоставления персонализированных сообщений. Для надлежащего выполнения этих стратегии, банки должны координировать свои действия на разных каналах. Отсутствие координации может привести к обратному эффекту — потери клиентов.

- Мотивировать команду по продажам

Банки должны уделять внимание и человеческой стороне омниканальной модели. Ведь не все продукты клиенты готовы покупать без личного общения с представителем банка. Таким образом, важно предложить удобство цифровых каналов, сохраняя при этом человеческий контакт, который имеет решающее значение для формирования доверия. Поэтому данные о потребностях клиентов и цифровые способы поведения должны быстро передаваться менеджеру по связям. Мотивируя команды продаж, необходимо согласовывать стимулы с потребностями клиента. Более того, КРІ должны быть простыми, измеряемыми и должным образом вознаграждаться.

Автор Евгения Давыденко

Источник psm7.com