Решили взять кредит, но получили отказ от финансовой организации? Причина – не прошли систему кредитного скоринга.

Что представляет собой скоринг, каким именно требованиям нужно соответствовать заявителю, как на решение о выдаче займа влияет информация из соцсетей и как получить «проходной балл» у кредитора – разберемся вместе с Fingramota.kz.

Понятие «скоринг» существует в финансовой сфере уже давно и представляет собой систему оценки заемщика, его платежеспособности и добросовестности. Причем скоринговая система оценивает не только его доход, но и другие необходимые для выдачи кредита критерии, к примеру, способность заемщика вовремя и добросовестно погашать кредит, стаж работы, семейное положение, наличие детей, сколько раз он получал отказ от кредиторов, может даже оценивать, на какие группы в социальных сетях подписан, и многое другое.

В разных кредитных организациях требования различны, поэтому если вам отказали в кредите в одном банке, всегда есть вероятность того, что вам его могут выдать в другом.

Каким бывает скоринг

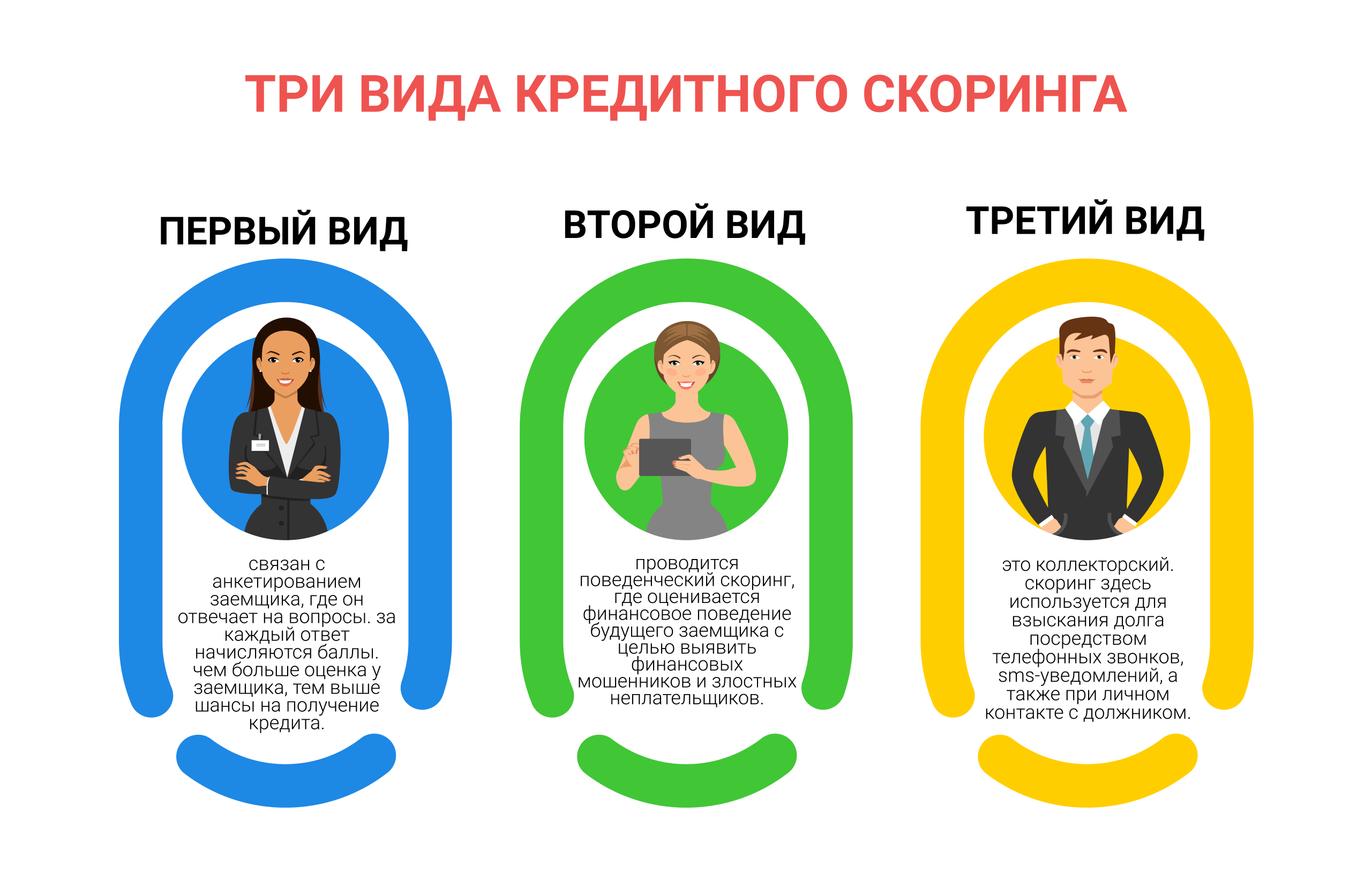

Существует три вида кредитного скоринга

Первый связан с анкетированием заемщика, где он отвечает на вопросы, ответы которых в последующем оцениваются скоринговой системой путем выдачи баллов. Чем больше оценка у заемщика, тем выше шансы на получение кредита.

Второй вид связан с противодействием мошенничеству. Здесь проводится так называемый поведенческий скоринг, где оценивается финансовое поведение будущего заемщика с целью выявить финансовых мошенников и злостных неплательщиков.

И третий вид скоринга – это коллекторский. Само название подразумевает, что скоринг здесь используется для взыскания долга посредством телефонных звонков, SMS-уведомлений, а также при личном контакте с должником.

Как банки используют скоринг

В финансовые организации поступает большое количество заявок от населения, желающих получить кредит. Но обработать каждую заявку вручную не представляется возможным – кадров не хватит. Это одна из причин, почему банки применяют скоринг. Конечно, вся информация о потенциальном заемщике должна собираться только с его согласия и в рамках закона.

Необходимо отметить, что скоринговая система не стоит на месте. Так, например, оценить кредитоспособность и порядочность клиента можно не только по уровню его дохода, но и информации о налоговой задолженности, ограничения на выезд в другие страны и т.д. Также может быть принята во внимание информация использования сотовой связи и из аккаунтов в социальных сетях.

Информация от мобильного оператора клиента обеспечивается через кредитное бюро и доступна для банков. Здесь оценивается размер трат потенциального заемщика на связь, на какие сайты он заходит, подключает ли роуминг, много ли людей у него в блоке. Отметим, что заемщик может быть подвержен процедуре скоринга только с согласия абонента: письменного, либо через SMS-авторизацию.

Что касается скоринга по социальным сетям и активности потенциального заемщика в интернете, то данная модель используется далеко не во всех кредитных организациях. В основном проверяется, сколько времени потенциальный заемщик проводит в Сети, на какие группы он подписан (к примеру: на группы «Как обмануть банк» и «Кредиты-это зло»), материалы на какие темы постит и т.д.

Вес данной информации в общей скоринговой системе не такой уж большой, однако получить определенное количество баллов за корректное виртуальное поведение в соцсетях можно. Считывать данные с аккаунта в соцсетях кредиторы могут только с согласия клиента.

Что такое «антифрод»

Антифрод – это система, в которой установлены определенные правила, которые начинают действовать с момента поступления заявки на получение кредита. При использовании данной системы кредитная заявка рассматривается более детально. Здесь также может учитываться информация и от мобильных операторов клиента, как, например, периодичность и длительность звонков, период использования номера и другое. Применяется это для того, чтобы понять, как долго заемщик пользуется SIM-картой или приобрел ее только для получения кредита.

Следует понимать, что если у клиента имеется задолженность по кредитам в других финансовых организациях, то положительная информация от оператора мобильной связи вряд ли может помочь в одобрении кредитной заявки.

Кроме того, если у клиента хорошая кредитная история и высокий официальный доход, то проведение скоринга путем получения данных от мобильного оператора может и не понадобиться. Но бывает и так, что использование банками информации по сотовой связи клиента является необходимым условием для принятия более точного решения.

Таким образом, скоринг является уникальной системой для кредитных организаций, параметры которой держатся в строгой тайне от конкурентов и недобросовестных заемщиков.

Как улучшить свой скоринг

Для улучшения своего скорингового балла нужно повышать свою кредитную ответственность, своевременно оплачивать кредиты, коммунальные услуги, а также исправно платить алименты, погашать штрафы, налоговую задолженность. Чтобы быть уверенным, что все ваши платежи по кредитам внесены в сроки, оговоренные договором займа, регулярно проверяйте свою кредитную историю.

Для этого нужно обратиться в кредитные бюро, их в Казахстане два: Государственное кредитное бюро и Первое кредитное бюро, в ЦОНы или проверить самому через веб-портал виртуального правительства. Заодно в персональном кредитном отчете можно отследить, какие финансовые организации запрашивали вашу кредитную историю без вашего разрешения и не оформлен ли на вас «чужой кредит». Для сведения – кредитный отчет предоставляется бесплатно один раз в год.

В заключении хотелось бы отметить, что кредит – это большая ответственность. Прежде чем оформлять кредит, нужно тщательно взвесить все «за» и «против», проанализировав свои финансовые возможности и оценив возможные риски.

Источник fingramota.kz