Хотя в целом ситуация в банковском секторе Казахстана по итогам первого полугодия выглядит гораздо лучше, чем год назад, вполне очевидно, что сохраняются негативные тренды в динамике его депозитной базы и в кредитовании экономики при одновременном снижении роли в национальной экономике , сообщает 365info.

В прошлом году за первую его половину объем депозитов юридических лиц увеличился согласно данным Агентства по регулированию и развитию финансового рынка (АРРФР) на 1,2% с начала года при одновременном росте доли валютных вкладов корпоративных клиентов с 39,8% до 41,5%. Доля же этих вкладов в общем объеме депозитной базы банковского сектора составляла к началу июля 48,1%. В текущем же году эта доля опустилась весьма значительно – до 43,6% под влиянием снижения объема депозитов юридических лиц с начала года на 5,2%. Заметно сократилась и доля валютных вкладов – с 39,9% до 33,2%.

Вклады же физических лиц прибавили с начала текущего года 6,4%, что повлекло увеличение их доли в депозитной базе банков с 53,6% до 56,4%. Доля валютных вкладов и здесь опустилась с 34,0% до 30,0%.

В целом же по данным АРРФР доля вкладов клиентов в структуре фондирования банковского сектора снизилась с 70,9% на начало года до 68,5% к 1 июля. Устойчивости депозитной базе и в целом банкам это не прибавило, поскольку на срочных вкладах хранилось 66,8% от общего объема депозитов, а на текущих счетах – еще 27,5%.

Депозиты резидентов в депозитных организациях

Источник: Агентство РК по регулированию и развитию финансового рынка

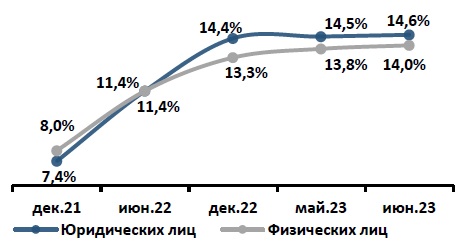

Примечательно, что деньги корпоративных клиентов по-прежнему утекают с банковских вкладов, хотя ставки вознаграждения по ним выше, чем по депозитам физических лиц, и продолжают расти. В прошлогоднем июне средневзвешенная ставка вознаграждения по срочным тенговым депозитам небанковских юридических лиц сложилась на уровне в 11,4%, на начало текущего года ее значение поднялось до 14,4%, а в июне достигло 14,6%.

По вкладам населения этот показатель в июне прошлого года был на отметке в 11,4% годовых. Однако потом его динамика начала отставать от сложившейся по депозитам юридических лиц. К началу текущего года по таким срочным тенговым вкладам средневзвешенная ставка вознаграждения поднялась до уровня в 13,3%, а к началу июля достигла 14,0%.

Ставки по депозитам в тенге

Источник: Агентство РК по регулированию и развитию финансового рынка

По-прежнему стагнирует и кредитование юридических лиц, общий объем которого в текущем году сократился на 1,5% с его начала, в результате чего доля таких кредитов в совокупном ссудном портфеле банковского сектора опустилась с 18,0% до 16,6%. Снизилась и доля займов, выданных малому и среднему бизнесу (сюда же относятся и индивидуальные предприниматели), — с 27,3% до 26,3%, хотя их объем увеличился с начала года на 6,6%.

Займы малому, среднему и крупному бизнесу

Источник: Агентство РК по регулированию и развитию финансового рынка

Доля же займов, выданных физическим лицам, напротив, поднялась с 54,4% до 55,5%, а их общий объем увеличился на 9,1%. В значительной степени на эту динамику повлияло потребительское кредитование, выросшее на 10,0%, что привело к подъему его доли в совокупном ссудном портфеле с 31,7% до 32,7%. Не стояло на месте и ипотечное кредитование с приростом на 5,9%. Как видно, в итоге вслед за депозитной базой и в кредитовании наблюдается перекос в пользу населения, использующего заемные средства банков по большей части на покупку импортных товаров.

Кредитование физических лиц

Источник: Агентство РК по регулированию и развитию финансового рынка

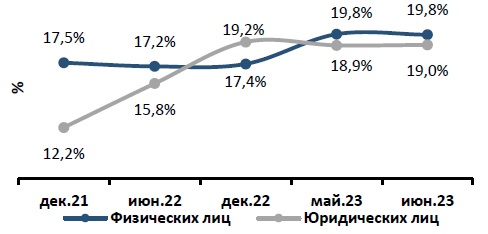

Парадоксально выглядит и то обстоятельство, что при более высоких в среднем ставках вознаграждения по депозитам юридические лица платят по кредитам меньше по сравнению с населением. В июне средневзвешенная ставка вознаграждения по тенговым кредитам небанковским юридическим лицам сложилась на уровне в 19,0% при 19,8% у физических лиц. Между тем на начало текущего года была обратная картина – тогда значения этого показателя составляли соответственно 19,2% и 17,4%.

Средневзвешенные ставки по кредитам в тенге

Источник: Агентство РК по регулированию и развитию финансового рынка

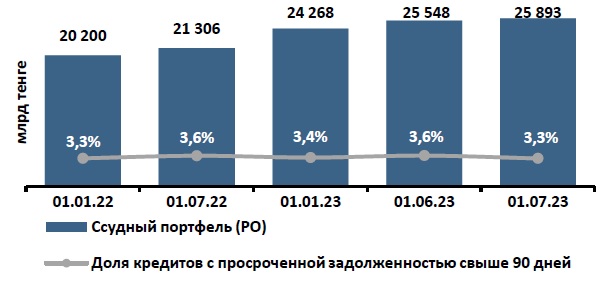

Такую разницу в ценах на заемные деньги можно объяснить различием в качестве ссудного портфеля у этих двух групп заемщиков. У юридических лиц объем займов с просроченной задолженностью свыше 90 дней снизился с начала текущего года весьма значительно — на 30,4%, в результате чего их доля в ссудном портфеле опустилась с 1,7% до 1,2%. Снижение этой доли произошло и по проблемным займам, выданным субъектам малого и среднего бизнеса, — с 3,9% до 3,5% в результате снижения их объема на 3,4%. А у физических лиц объем проблемных займов увеличился на 13,9%, что привело к росту их доли с 3,7% до 3,9%.

В целом же по данным АРРФР совокупный объем проблемных займов с задолженностью по ним свыше 90 дней увеличился с начала текущего года на 4,7%, тогда как их доля в ссудном портфеле банковского сектора немного снизилась с 3,4% до 3,3%.

Неработающие займы

Источник: Агентство РК по регулированию и развитию финансового рынка

Другие ключевые показатели банковского сектора выглядели по итогам первого полугодия следующим образом. Количество банков не изменилось — по состоянию на 1 июля функционировали 21 участник этого рынка, из них 12 банков с иностранным участием (в том числе 8 дочерних банков второго уровня), два банка со 100%-ным государственным участием. Совокупные активы банковского сектора с начала года увеличились на 4,5% до 46 трлн. 574 млрд. тенге, включая высоколиквидные активы на сумму 13 трлн. 712 млрд. тенге.

Заметно повысилась достаточность собственного капитала банковского сектора. По данным АРРФР на начало июля регуляторный капитал сложился в размере 6 трлн. 385,6 млрд. тенге с ростом в годовом выражении на 21,1%. Заметно выросли за год и коэффициенты достаточности капитала: к1 – с 16,4% до 18,6% ; к1-2 – с 16,4% до 18,6%; к2 – с 19,8% до 21,4%.

Зато ухудшились макроэкономические показатели, показывающие роль банковского сектора в экономике страны. Отношение его совокупных активов к ВВП опустилось с 48,7% по итогам первого полугодия в прошлом году до 43,3%, ссудного портфеля к ВВП – с 26,5% до 24,1%, а вкладов клиентов – с 32,9% до 29,7%.

И уж совсем аномальным на этом фоне выглядит резкий скачок доходности банковского сектора, явно контрастирующий со скромной динамикой роста ВВП Казахстана. Совокупный доход банков второго уровня за год вырос в 2,1 раз до 1 трлн. 52,4 млрд. тенге, в том числе благодаря высокой базовой ставке Нацбанка. Отношение чистого дохода к совокупным активам (ROA) поднялось с 2,68% до 5,00%, чистого дохода к собственному капиталу по балансу (ROE) – с 21,86% до 40,90%. Понятно, что в нормальной рыночной экономике такой явной аномалии быть не должно, ибо она препятствует экономическому развитию и его переходу на «совершенно новые рельсы», о чем заявил на днях в Экибастузе глава государства. Надо полагать, что соответствующие меры по исправлению этого перекоса будут представлены в видении новой экономической политики страны в предстоящем Послании народу Казахстана, с которым президент выступит в сентябре.

Автор Тулеген Аскаров

Источник 365info