Из 1,2 трлн тенге, занятых у МФО Казахстана, 135,4 млрд приходится на просроченные более чем на месяц микрокредиты. Некоторых заемщиков с просрочкой ждет переплата до 50% , сообщает nur.kz .

Фото: freepik.com

Микрокредитный рынок активно развивается в Казахстане. По данным портала Finprom, в третьем квартале 2023 года ссудный портфель микрофинансовых организаций (МФО) страны достиг почти 1,2 трлн тенге – всего за три месяца сумма выросла сразу на 7%.

Большая часть портфеля (58,2%) распределена между пятью компаниями:

- KMF – 232,3 млрд тенге;

- MyCar Finance – 165,5 млрд тенге;

- "Тойота Файнаншл Сервисез Казахстан" – 156,3 млрд тенге;

- "ОнлайнКазФинанс" (Solva) – 92,9 млрд тенге;

- "Шинхан Финанс" – 47,9 млрд тенге.

Напомним, ранее мы рассказывали о том, что две МФО из топ-5 в будущем могут стать банками второго уровня.

Микрофинансовые организации в Казахстане. Инфографика: finprom.kz

Примечательно, что многие заемщики выбирают МФО из-за того, что банки второго уровня отказываются их обслуживать по разным причинам, в том числе из-за высокой долговой нагрузки и невысокой платежеспособности.

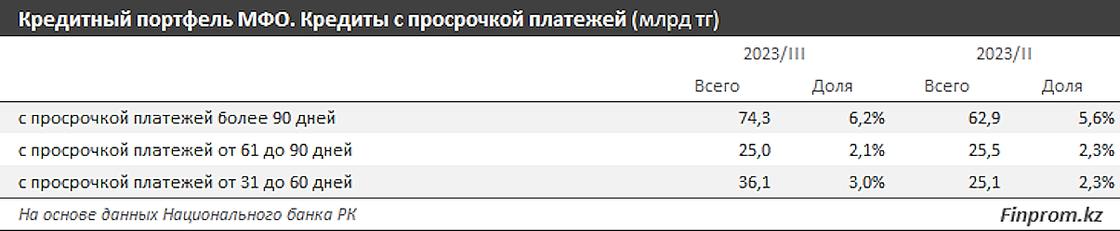

Вполне возможно, что данная ситуация также влияет на рост просроченных займов. Если во втором квартале на микрокредиты с просрочкой более чем на 90 дней (NPL90+) приходилось 62,9 млрд тенге, или 5,6% от суммы портфеля, то в третьем квартале этот показатель достиг 74,3 млрд тенге, или 6,2%.

Общая же сумма просроченных на 30 и более дней микрокредитов за три месяца выросла на 21,9 млрд тенге – с 113,5 млрд до 135,4 млрд тенге.

Доля просроченных микрокредитов. Инфографика: finprom.kz

На каких условиях казахстанцы берут микрокредиты

Микрокредитная сфера часто оказывается на слуху у казахстанцев. Как правило, речь в таких случаях идет об онлайн-микрокредитах, которые выдаются сроком до 45 дней и в сумме не более 50 МРП (184 600 тенге в 2024 году). В народе их еще называют кредитами "до зарплаты" или PDL-займами.

Поводом для негативных высказываний в сторону таких займов обычно становятся их процентные ставки. Если переводить в привычную годовую эффективную ставку (ГЭСВ), то окажется, что они в несколько раз дороже банковских кредитов.

Однако, как отмечают аналитики, такой способ сравнения здесь не работает – у онлайн-кредитов есть предельный размер переплаты, который нельзя превышать.

"Когда человек, скажем, берет микрокредит в размере 60 тыс. тенге, то, если он вернет его в срок (скажем, через 3 недели), то переплатит 12 тыс. тенге и не более. А если просрочит возврат, то самый верхний предел переплаты, который ему грозит – через год, два или десять лет, не важно – это 30 тыс. тенге.

Никаких "космических" процентов не будет: максимальная переплата со всеми пенями и начислениями не может превышать 50% от суммы займа – никогда", – объясняют эксперты.

Особенности онлайн-микрокредитования. Инфографика: finprom.kz

Таким образом, причина роста просроченных кредитов может заключаться не столько в самих условиях микрофинансовых организаций, сколько в платежеспособности клиентов, которые обращаются за их услугами.

Напомним, ранее стало известно, что банки второго уровня отклоняют более половины всех заявок на кредит. У МФО требования к клиентам слабее, поэтому и взять кредит у них гораздо легче, даже тем, кому ранее было отказано в банке и у кого уже есть микрозаймы.

Автор Илья Манаев

Источник nur.kz