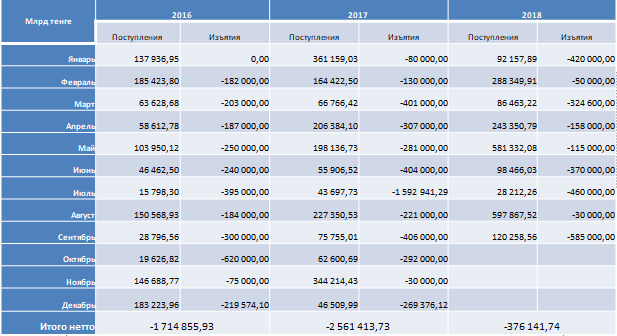

Рост цен на нефть — фактор, положительно сказывающийся на изменении объемов Национального фонда Республики Казахстан, так как он аккумулирует в себе налоговые поступления от предприятий нефтяного сектора. В то же время фонд является важным донором республиканского бюджета в виде гарантированных и целевых трансфертов из него. По информации директора департамента монетарных операций Нацбанка Алии Молдабековой, с начала 2016 года по сентябрь 2018 года нетто изъятия из фонда составили 4,7 трлн тенге.

Вместе с тем, с учетом планов по постепенному снижению объемов ежегодного гарантированного трансферта до уровня 2000 млрд тенге к 2021 году, а также, если не будут осуществляться новые целевые трансферты, при сохранении текущего уровня цены на нефть можно ожидать роста объемов активов Национального фонда РК.

Что происходило на рынке нефти все это время?

Добыча и реализация нефти и других сырьевых товаров является одним из основных источников пополнения бюджета стран-экспортеров сырья, их рыночная цена имеет существенное влияние на экономику. Колебания экономической активности — кризис, депрессия, оживление и подъём — несут цикличный характер. Как правило, максимальные цены на нефть и другие сырьевые товары приходятся на фазу подъема, характеризуемого высоким мировым ростом, максимальными уровнями фондового рынка, увеличением производства и сокращением безработицы до минимальных уровней. После затянувшегося периода спада сырьевого рынка в 2016 году наступил ожидаемый подъем. Основной рост цен наблюдался в энергетическом секторе на фоне высоких котировок стоимости нефти, с менее быстрым ростом в секторе металлов, тогда как сектор агрокультуры не демонстрировал видимых изменений. Всемирный рост ВВП в 2016—2017 годах положительно влиял на увеличение спроса на сырьевые товары и нефть.

Ограничение производства нефти странами ОПЕК

С 2016 года восстановление цены на нефть в основном обуславливалось переговорами о заморозке производства нефти странами ОПЕК и ОПЕК+. Страны ОПЕК играют значительную роль на мировом рынке нефти. Доля производства нефти составляет 40% от мирового объема, экспорта — 60%.

Источник: Блумберг

Справочно: Обвал котировок нефти с 2013 по 2016 годы происходил на фоне значительного преобладания предложения над спросом. Сохранялись высокие уровни производства нефти в Саудовской Аравии и в США (особенно сланцевой нефти). Началась поставка нефти из Ливии после годового перерыва ввиду гражданской войны. Министерство Энергетики США дважды ухудшило прогноз по глобальному спросу на нефть. Стоимость нефти марки Brent и WTI в отдельные дни упала до 28 и 26 долларов США за баррель нефти соответственно.

В ноябре 2016 года страны ОПЕК и ОПЕК+ согласились снизить производство нефти на 1,8 млн. баррелей в день, из них на долю ОПЕК+ приходится 600 тысяч баррелей в день. Ливия и Нигерия были исключены из соглашения ввиду действующих военных конфликтов в странах.

Принятое странами ОПЕК и ОПЕК+ решение позволило сбалансировать спрос и предложение на рынке нефти и развернуть тренд ценообразования в сторону роста. Объемы добычи до июня 2018 года продолжали быть ограниченными, на этом фоне цены на нефть Brent и WTI выросли до 79 и 74 долларов США соответственно.

По мере положительного влияния ограничительных мер, принятых в 2016 году, на заседании 23 июня 2018 года страны ОПЕК и ОПЕК+ договорились о наращивании производства нефти. Если ранее основной задачей стран ОПЕК и ОПЕК+ было производство нефти ниже установленного лимита, то сейчас задачей стало соблюдение производства нефти на оговоренном уровне. С учетом ограниченных мощностей некоторых стран было решено отойти от практики пропорционального распределения объёмов. Так, наибольшее увеличение объемов выпадает на долю стран крупных производителей.

С июля 2018 года совокупный объем добычи странами нефти будет постепенно увеличен на 1 млн. баррелей в день. Основными инициаторами выступили представители России и Саудовской Аравии. Несмотря на наращивание производства нефти в рамках оговоренного лимита большинством стран, сохранение уровней производства является затруднительным. Это связано с существенно сокращающимся производством нефти Ирана и Венесуэлы.

Сокращение производства нефти в Иране связано с политическими рисками. Правительство США расторгло ядерное соглашение с Ираном, возобновив санкции. Первый пакет санкций подразумевает ограничения на приобретение американской валюты, торговлю золотом и другими драгоценными металлами. Последствия второго пакета санкций, ограничивающего экспорт нефти, являются более разрушительным для экономики Ирана.

В сентябре наблюдалось снижение объемов добычи нефти Ираном ниже оговоренного странами ОПЕК уровня на 437 тыс. баррелей. Крупные торговые партнеры Ирана начали снижать долю иранской нефти. Согласно информации агентства Блумберг объемы нефтяных танкеров отгружаемых из Ирана в Индию значительно сокращаются. В целях сохранения политических отношений с США, Южная Корея полностью сократила импорт иранской нефти взамен на импорт нефти из США.

В Венесуэле в течение 2018 года снижение объёмов производства нефти было связано с экономическими потрясениями в стране. По данным сентября 2018 года нефть производится на 712 тыс. баррелей в день меньше уровня, согласованного странами ОПЕК.

Несмотря на снижение объемов производства в отдельных странах, в соответствии с данными информационного агентства Блумберг производство нефти странами ОПЕК увеличилось с 31,8 до 32,8 млн. баррелей в день в период с июня по сентябрь 2018 года.

Рынок нефти США

Согласно отчетам Министерства Энергетики США с начала 2018 года сокращение запасов нефти в США замедлилось по сравнению с 2017 годом, при сохранении высокого уровня производства нефти (11,1 млн. баррелей в день). Запасы сократились на 6,7% (с 424 млн. баррелей до 396 млн. баррелей), что свидетельствует о нахождении точки сбалансированности спроса и предложения на рынке нефти. При этом по мере восстановления цены на нефть основной рост производства происходил за счет производства традиционной, а не сланцевой нефти.

Тем не менее, некоторое восстановление активности наблюдается и в индустрии сланцевой нефти. По мере роста цены на нефть, все большее число нефтяных скважин сланцевой нефти становится рентабельным, что способствует возврату производителей сланцевой нефти на нефтяной рынок. Растет число активных скважин в основных бассейнах месторождений сланцевой нефти.

Рынок нефти в первую очередь подвержен фундаментальным факторам — спросу и предложению. Согласно детализированному отчету ОПЕК прогнозируется увеличение мирового спроса на нефть в обозримом будущем. Рычаги влияния на рынок нефти странами ОПЕК и ОПЕК+ способствуют предотвращению резкого колебания котировок.

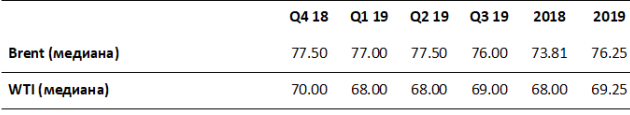

Согласно прогнозам аналитиков и экспертов рынка стоимость котировок нефти марки Brent и WTI будут торговаться на уровне 76 долларов США и 69 долларов США за баррель нефти соответственно в 2018—2019 годах.

Источник: Блумберг

Сырьевой рынок (промышленные металлы)

Рост цен на промышленные металлы (алюминий, никель, цинк, свинец, сталь, олово и железо) тесно связан с глобальным ростом. Так, ускоряющийся мировой экономический рост предполагает увеличение производства тяжелой промышленности экономик, ориентирующихся на экспорт и увеличение спроса на промышленные металлы. Основная доля спроса на металлы в мире приходится на развивающиеся страны. Всемирный Банк прогнозирует рост экономик развивающихся стран на уровне 4,7% в 2019—2020 годах, по сравнению с ростом на 4,5% в 2018 году.

Ухудшение внешнеторговых отношений между Китаем и США на фоне протекционистской политики Д. Трампа является фактором риска. Свободная торговля способствует увеличению товарооборота за счет стран, имеющих конкурентное преимущество в определенной сфере промышленности. Увеличение торговли стимулирует улучшение специализации работников и развитие массового производства, эффективное перераспределение ресурсов и большую производительность в масштабе мировой экономики.

Согласно экспертам спад рынка промышленных металлов в 2018 году несет временный характер. Лидерами по падению среди металлов с начала года стали: цинк (-)26%, медь (-)17% и алюминий (-)10%. Волатильность цены алюминия была вызвана введением санкций правительством США против российских компаний, являющихся крупными добывающими и обрабатывающими конгломератами. В рамках протекционистской политики США наложили пошлины на импорт алюминия и стали на соседних торговых партнеров — Канаду, Мексику, а также страны Евросоюза и некоторые развивающиеся страны.

Поэтапное повышение процентных ставок ФРС совместно с изменением риск толерантности инвесторов на фоне санкционной политики США привело к оттоку капитала инвесторов из развивающихся рынков. Многие из этих развивающихся стран также являются эпицентрам недавних экономических потрясений — торговой войны между Китаем и США, а также валютных кризисов в Турции и в Аргентине. Цепная реакция ослабления курсов валют данных стран привела к ослаблению валют остальных развивающихся стран. Последствия экономических потрясений могут привести к замедлению мирового роста и спроса на металлы в краткосрочном периоде.

Аналитики и эксперты Блумберга предполагают, что рост котировок на промышленные металлы составят порядка 4,4% до конца 2018 года.

На конец сентября текущего года объем валютных активов Национального фонда РК составил 56,3 млрд. долларов США. Согласно Закону о гарантированном трансферте, изъятия в бюджет из Национального фонда РК будут ежегодно снижаться до 2020 года. Выделение целевых трансфертов из Национального фонда возможно только по решению Президента Республики Казахстан для финансирования антикризисных программ в периоды спада экономики или замедления темпов роста экономики, неокупаемых социально значимых проектов национального масштаба, стратегически важных инфраструктурных проектов при отсутствии альтернативных источников их финансирования. При этом на данный момент выделение целевых трансфертов не запланировано. Таким образом, при сохранении текущего уровня цены на нефть можно ожидать рост объемов активов Национального фонда РК.

По материалам «Капитал.kz»