Экономика Казахстана во многом похожа на российскую. Ориентированность на сырьевой экспорт, значительная доля сектора услуг в ВВП, относительно развитый финансовый сектор — все это роднит экономики двух стран. Казахстанский тенге фактически привязан к российскому рублю: в 2019 – 2020 годах курс рубля по отношению к тенге колебался в диапазоне 5,6 – 6,2 тенге за рубль.

Довольно распространено мнение, что Казахстан копирует многие аспекты российской политики, в силу чего многие эксперты по обе стороны границы воспринимают его как «Россию в миниатюре». Это верно лишь отчасти, и полностью отождествлять Россию и Казахстан было бы, разумеется, наивно

Специфической общей чертой финансовых систем двух стран является тесная взаимосвязь ведущих банков и государства, которая ведет к деформации рынка банковских услуг и сдерживает развитие банковского сектора. В то же время казахстанская банковская система имеет собственные особенности, которые отличают ее от российской.

К примеру, в течение последних лет наблюдалась выраженная тенденция, связанная со снижением удельного веса кредитов в банковских активах. Если в начале 2015 года этот показатель составлял около 78% (включая межбанковское кредитование), то к настоящему времени он снизился почти до 50%. Для сравнения: в структуре активов российского банковского сектора доля кредитов довольно стабильна и, по данным российского Центробанка, составляет в настоящее время около 70%. Таким образом, банки явно не стремятся использовать свои ресурсы для финансирования экономики.

Динамика активов и кредитного портфеля казахстанской банковской системы

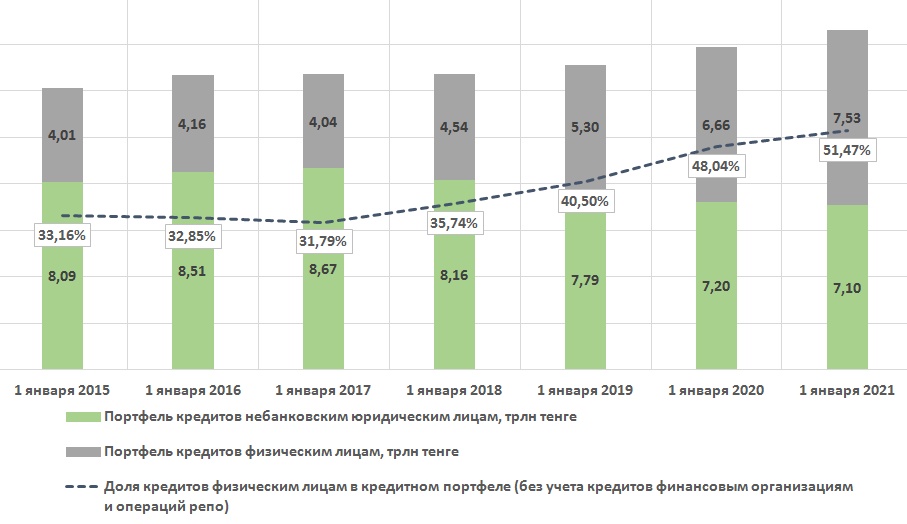

Снижение кредитной активности казахстанских банков сочеталось с изменением их предпочтений в пользу потребительского кредитования. За период 2017 – 2020 годов портфель кредитов, выданных казахстанскими банками физическим лицам, вырос с 4,04 трлн до 7,53 трлн тенге, а портфель займов юридическим лицам, наоборот, снизился с 8,67 трлн до 7,10 трлн тенге. Доля кредитов «физикам» в совокупном портфеле кредитов, выданных физическим и небанковским юридическим лицам, выросла за этот период с 31,8% до 51,47%. Аналогичный показатель российской банковской системы существенно ниже и составляет в настоящее время приблизительно 32%. Некоторый рост портфеля кредитов, выданных казахстанскими банками физическим лицам, наблюдался даже на фоне локдауна: за прошлый год портфель кредитов «физикам» увеличился на 13%.

Соотношение кредитов юридическим и физическим лицам в кредитном портфеле казахстанской банковской системы

Таким образом, казахстанский банковский сектор с головой ушел в более доходное и более рискованное потребительское кредитование, сокращая объемы выдачи кредитных ресурсов реальному сектору экономики. Даже в том случае, если кредиты идут на покупку товаров «казахстанского производства», доля местного содержания в них не особенно велика. Таким образом, оборотной стороной роста потребительского кредитования является стимулирование импорта и, как следствие, давление на платежный баланс и курс тенге.

Весьма примечательно, что в последние годы кредитная активность банков во многом дестимулировалась монетарными властями. На фоне потенциально нестабильного тенге Национальный банк наращивал объемы выпуска нот и иных инструментов привлечения ликвидности и параллельно держит базовую ставку и доходность нот на довольно высоком уровне. Так, в настоящее время базовая ставка Национального банка находится на уровне 9%, а доходность последних выпусков нот составила 9 – 10% годовых. В этой ситуации банкам выгодно вкладывать свои средства в инструменты Национального банка в ущерб кредитованию и вложению средств на финансовом рынке. Сальдо Национального банка по так называемым операциям постоянного доступа в течение многих лет является отрицательным и составило по состоянию на начало текущего года минус 4,8 трлн тенге при денежной базе 9,8 трлн тенге. Кроме того, значительные суммы средств казахстанские банки держат на тенговых и валютных корреспондентских счетах в Национальном банке.

Денежная база и требования к НБ РК по инструментам денежно-кредитной политики

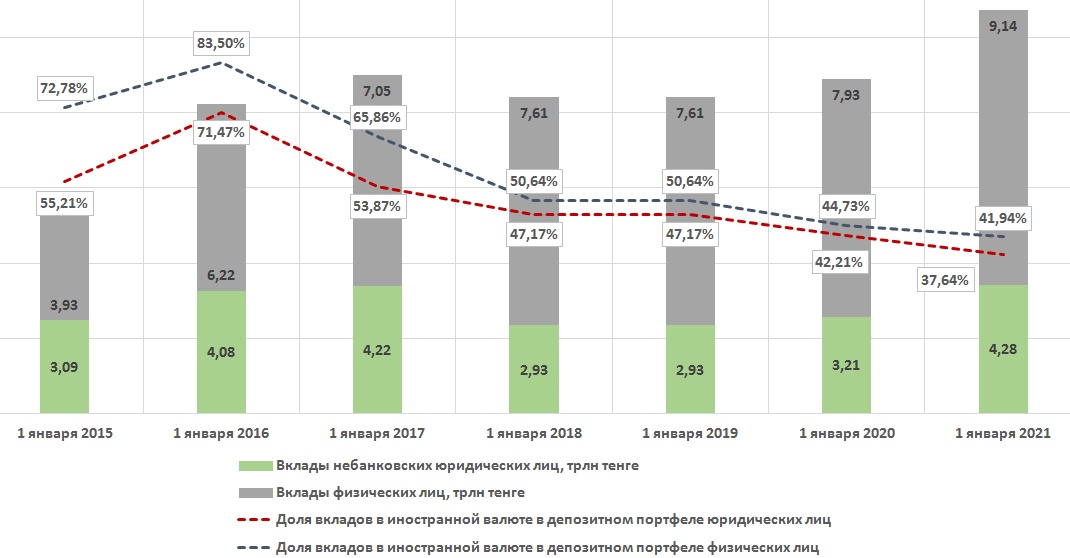

Еще одной тенденцией последних лет стало изменение структуры депозитной базы, связанное с ростом удельного веса депозитов физических лиц. Так, если в начале 2015 года доля вкладов «физиков» составляла примерно 56%, то на начало 2021 года она приблизилась к 70%. В абсолютном выражении депозиты физических лиц выросли с 3,93 трлн тенге на начало 2015 года до 9,14 трлн тенге по состоянию на 1 января текущего года.

Рост депозитов физических лиц был обусловлен в первую очередь тем, что в казахстанских реалиях банковские депозиты являются для населения фактически безальтернативным инструментом вложения средств. Что касается депозитов юридических лиц, то их львиная доля представляет собой средства субъектов квазигосударственного сектора, размещаемые в казахстанских банках по довольно низким ставкам. В свою очередь, значительная часть вкладов квазигосударственных компаний размещается в казахстанских банках в рамках государственных программ для последующего кредитования бизнес-структур, участвующих в этих программах, на льготных условиях.

Таким образом, в настоящее время бизнес-модель большинства крупных казахстанских банков в значительной степени ориентирована на постоянную «подкормку» со стороны государства. Возможность получения ресурсов напрямую зависит от интегрированности владельцев банков во властные структуры и их возможности влиять на процесс принятия решений.

Небольшие «периферийные» банки в этой ситуации находятся в заведомо проигрышном положении, так как не могут рассчитывать на дополнительное финансирование и покрытие собственных убытков за счет государства. При этом в последние годы регулятор демонстрировал к ним довольно жесткое отношение: так, например, в 2017 – 2018 годах у нескольких банков (Казинвестбанк, Дельта банк и др.) были отозваны лицензии. В сентябре 2020 года была отозвана лицензия у Tengri банка, и, судя по данным банковской статистики, размещаемой на сайте НБ РК и созданного в начале этого года Агентства по регулированию и развитию финансового рынка, он был не единственным «кандидатом на вылет».

В целом же в последние годы банковский бизнес в Казахстане стал приобретать черты искусственной конструкции, которая во многом держится на плаву за счет политики монетарных властей. Однако в Казахстане осталось несколько банков, которые в большей или меньшей степени придерживаются «классической» банковской бизнес-модели, не ориентированной на постоянную поддержку со стороны государства,— например, Форте банк, Банк Центр Кредит, Банк RBK. Теоретически государство могло бы отказаться от поддержки тех банков, которые в настоящее время пользуются «особыми преференциями», и сделать ставку на классический банковский бизнес, который способен выживать в конкурентных условиях без постоянной «подпитки» со стороны центрального банка и правительства.

Источник kommersant.ru