2023 год начался с низких и снижающихся ожиданий глобального роста и усилившихся опасений рецессии. Однако возобновление работы Китая, масштабные налоговые стимулы в США и Европе и остаточная сила потребителей в США стабилизировали экономический рост , сообщает finversia.ru.

Дополнительный оптимизм рынка был связан с ChatGPT, с повышенным спросом на товары роскоши, на препараты для похудения, ожиданиями снижения ставок Федеральной резервной системы и ростом биткоина, что привело к в целом позитивным показателям для рисковых рынков.

И это несмотря на самое большое повышение процентных ставок за последние десятилетия, крупные войны, энергетический кризис, региональный банковский кризис, рецессию в некоторых частях еврозоны и появляющиеся признаки ухудшения кредитной и потребительской ситуации в США.

Одновременных позитивных экономических данных было достаточно, чтобы поднять уровень рисков на рынках, что можно было бы расценить как самоуспокоенность на фоне снижения потребительской активности и усиления кредитного стресса (например, рост просрочек по кредитным картам и автокредитам). Тенденции ликвидности домашних хозяйств указывают на то, что у 80% потребителей избыточные сбережения, накопленные в эпоху COVID, уже исчезли, и к середине 2024 года, вероятно, только 1% самых богатых потребителей по доходам будут жить лучше, чем до пандемии.

– Мы ожидаем, что как данные по инфляции, так и экономический спрос будут смягчаться в 2024 году. Должны ли инвесторы и рискованные активы приветствовать снижение инфляции и повышать ставки по облигациям и акциям, или падение инфляции будет указывать на то, что экономика скатывается к рецессии? Мы думаем, что снижение инфляции и экономической активности, которое мы прогнозируем на 2024 год, в какой-то момент заставит инвесторов беспокоиться или, возможно, даже запаниковать, – предсказал в специальном аналитическом релизе, посвящённом будущему году Марко Коланович, главный стратег по глобальным рынкам и соруководитель отдела глобальных исследований в J.P. Morgan.

В JPM в целом не очень позитивно оценивают показатели рисковых активов и более широкие макроэкономические перспективы на следующие 12 месяцев. Основная причина заключается в том, что шок от процентных ставок (за последние 18 месяцев) негативно повлияет на экономическую активность. Геополитические события являются дополнительной проблемой, поскольку они влияют на цены на сырьевые товары, инфляцию, глобальную торговлю товарами и услугами и финансовые потоки. В то же время оценка рискованных активов в среднем обходится дорого.

– Трудно ожидать ускорения роста экономики или длительного роста рисков без существенного снижения процентных ставок и отмены количественного ужесточения. Это ситуация с «Уловкой-22», в которой рисковые активы не могут обеспечить устойчивого роста при таком уровне монетарных ограничений, и, вероятно, решительного смягчения не будет, если рисковые активы не исправятся (или инфляция не снизится, например, из-за ослабления спроса, что нанесет ущерб корпоративным прибылям). Это означало бы, что сначала в течение 2024 года должны произойти некоторые рыночные спады и волатильность, прежде чем произойдет смягчение денежно-кредитных условий и более устойчивое ралли, – уверен Марко Коланович.

Эксперт признаёт, что предотвращение рецессии в настоящее время стало общепринятой целью, но, принимая во внимание относительно небольшое число рецессий на протяжении всей истории в качестве точки отсчета, сигналы инверсии кривой доходности указывают на то, что риск рецессии наиболее высок в период между 14 и 24 месяцами после начала инверсии.

Этот период времени охватит большую часть 2024 года и должен стать еще одним сложным годом для участников рынка, прогнозирует Коланович.

Перспективы фондового рынка

В 2022 году индекс S&P500 снизился почти на 20% после решения ФРС быстро повысить процентные ставки. Однако в 2023 году фондовые рынки выросли, восстановив некогда утраченные позиции.

Концентрация акций в S&P500 сейчас находится на уровнях, невиданных с 1970-х годов, что означает, что рост акций в этом году был обусловлен скоплением высокотехнологичных акций с высокой капитализацией. Такая динамика, которая наблюдалась в преддверии предыдущих экономических спадов – наряду с окончанием периода рекордного роста цен, поскольку 40-летняя высокая инфляция начинает снижаться, – предполагает, что в 2024 году корпоративная маржа столкнется с серьезными препятствиями, – предупреждают аналитики JPM.

Аналитики прогнозируют, что S&P500 в 2024 году вырастет на 3-4%.

– В отсутствие быстрого смягчения ФРС мы ожидаем более сложного макроэкономического фона для акций в следующем году со смягчением потребительских тенденций в то время, когда позиции и настроения инвесторов в основном изменились. Акции сейчас высоко ценятся, волатильность близка к историческому минимуму, в то время как геополитические и политические риски остаются повышенными. Мы ожидаем слабого роста глобальных прибылей при снижении цен на акции по сравнению с текущими уровнями, – заявил Дубравко Лакос-Буджас, глобальный руководитель отдела акционерного капитала и количественной стратегии в США в J.P. Morgan.

Экономисты JPM ожидают, что экономический рост в США и во всем мире замедлится к концу 2024 года. В то же время ликвидность продолжает сокращаться, поскольку крупнейшие центральные банки сокращают балансы беспрецедентными темпами, а ставки по займам остаются ограничительными для потребительского и корпоративного сегментов.

По оценкам JPM, среди домохозяйств США избыточная ликвидность и активы, похожие на наличные, упали с пикового уровня в $3,4 трлн до $1 трлн и должны быть в значительной степени исчерпаны ко второму кварталу 2024 года.

– Хотя трудно заранее определить дату начала и глубину рецессии, мы считаем, что это реальный риск на следующий год, даже несмотря на то, что инвесторы пока не оценивают эту неопределенность последовательно в разных географических регионах, стилях и секторах, – отметил Дубравко Лакос-Буджас.

Выборы в 40 странах

Геополитические риски также остаются высокими, поскольку в настоящее время продолжаются два крупных конфликта и вскоре состоятся национальные выборы в 40 странах, включая США. Таким образом, ожидается, что волатильность акций в 2024 году в целом будет выше, чем в 2023 году, и степень увеличения зависит от сроков и серьезности возможной рецессии.

– Хотя трудно заранее определить дату начала и глубину рецессии, мы считаем, что это реальный риск на следующий год, даже несмотря на то, что инвесторы пока не оценивают эту неопределенность последовательно в разных географических регионах, стилях и секторах, – добавил Лакос-Буджас.

С региональной точки зрения, США, по-прежнему, имеют преимущество в качестве по сравнению с другими рынками, учитывая структуру их сектора и богатые наличностью акции с высокой капитализацией.

– Несмотря на дешевую оценку, мы ожидаем, что европейские акции будут иметь V-образную траекторию, завершив год относительно без изменений. С другой стороны, Япония остается привлекательной благодаря потенциальному увеличению доли розничной торговли, сильным балансовым отчетам, повышению внимания акционеров, росту реальных доходов потребителей и все еще благоприятному политическому фону, – сказал Мислав Матейка, глава глобальной стратегии акционерного капитала JPM.

Для развивающихся рынков (EM) ожидается непростое начало года, учитывая высокие процентные ставки, геополитические события и продолжающееся укрепление доллара США. Тем не менее, EM должны стать более привлекательными к 2024 году из-за расхождения в росте EM и DM, спроса на диверсификацию за пределами США и низкого позиционирования инвесторов.

Для Китая, который значительно отстал в этом году, существует перспектива улучшения показателей, если темпы роста сохранятся, а геополитические риски останутся сдержанными, считают в JPM.

– 2024 год, вероятно, может стать тактической отправной точкой для стратегических ассигнований, поскольку доходность облигаций достигнет пика в преддверии снижения ставок, а акции, вероятно, скорректируются из-за несоответствия между замедлением экономики и нереалистичными ожиданиями по прибыли, – подчёркивает Томас Салопек, глобальный руководитель по стратегии кросс-активов JPM в специальном релизе.

Перспективы глобального экономического роста

Глобальный рост превзошел ожидания в 2023 году. Несмотря на синхронное ужесточение денежно-кредитной политики центральными банками по всему миру, частный сектор оказался устойчивым, а позитивные финансовые потрясения и скачки цен на сырьевые товары также оказали облегчение.

В связи с этим, экономисты JPM ожидают, что мировая экономика избежит краткосрочной рецессии, но наиболее вероятным сценарием остается прекращение глобальной экспансии к середине 2025 года.

В этом сценарии инфляция остается достаточно стабильной на уровне около 3%, что означает, что центральные банки будут придерживаться более жёсткой политики в течение длительного времени. В конечном итоге это приведет к более раннему прекращению экспансии, чем многие ожидают в настоящее время.

Но в то же время, учитывая здоровый частный сектор, который на удивление хорошо выдержал цикл ужесточения денежно-кредитной политики, и появление некоторых признаков дезинфляции, оптимизм в отношении мягкой посадки растет.

– Наши нисходящие взгляды стали более открытыми для сценария мягкой посадки (до 40%), но по-прежнему склоняются к прекращению глобальной экспансии к середине 2025 года, – оценивает Брюс Касман, главный глобальный экономист J.P. Morgan.

В целом, глобальные перспективы предполагают следующее:

Рост может замедлиться по мере ослабления позитивных потрясений, в то время как рост доходности и ужесточение условий кредитования будут сдерживаться.

Ожидается, что замедление инфляции будет ограничено сохраняющимся ущербом для предложения и изменением психологии инфляции.

Давление, вероятно, будет сосредоточено в деловом секторе, где маржа должна сократиться, что приведет к замедлению найма и расходов.

Уязвимость, вероятно, будет нарастать постепенно: мы видим 25%-ную вероятность рецессии к первой половине 2024 года, 45% – ко второй половине 2024 года и 60% – к первой половине 2025 года.

Инфляция не достигнет целевого уровня при устойчивом росте, но недавние события смягчают наш скептицизм.

Показатели предложения в США в этом году были впечатляющими, что привело к ослаблению рынков труда, несмотря на сильный экономический рост.

Дефицит внутреннего спроса в Китае и Европе указывает на потенциальный продолжающийся дезинфляционный импульс.

Мягкая посадка зависит от снижения инфляции, что позволяет начать смягчение денежно-кредитной политики примерно к середине года.

Умеренная рецессия не является мягким событием и привела бы к гораздо худшему результату, чем мягкая посадка при вялом росте.

С середины 2022 года глобальный прогноз J.P. Morgan Research отошел от сосредоточения на одном повествовании и вместо этого сосредоточился на признании ряда результатов, каждый из которых имеет существенную вероятность.

– Неудивительно, что волна оптимизма в отношении мягкой посадки сейчас растет, повышая цены на активы и ожидания скорейшего смягчения политики. Наши нисходящие взгляды стали более открытыми для сценария мягкой посадки (до 40%), но по-прежнему склоняются к прекращению глобальной экспансии к середине 2025 года. Мы по-прежнему придаем наибольшее значение сценарию «варки лягушки», при котором повышенные процентные ставки в конечном итоге приведут мировую экономику к рецессии. Мы оцениваем вероятность этого события в 60%, – признался Брюс Касман, главный глобальный экономист J.P. Morgan.

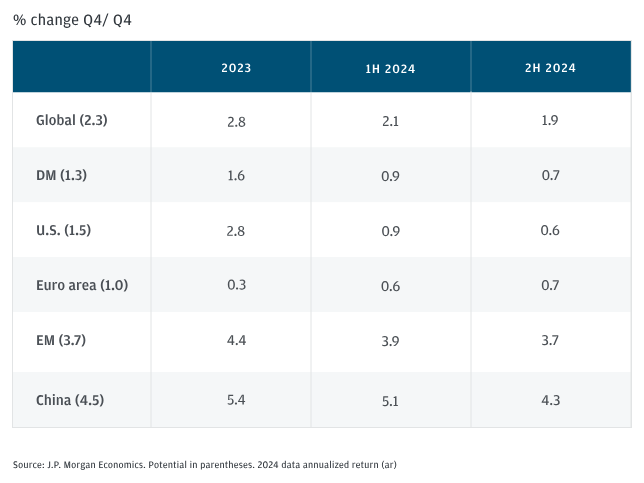

Глобальный рост ВВП

Перспективы ставок

Завершение самого быстрого и синхронизированного цикла ужесточения политики центральных банков в 2022-2323 годах начнется во второй половине 2024 года на фоне сдержанного роста и снижения инфляции.

Что касается денежно-кредитной политики, то глобальный цикл ужесточения во всех центральных банках немецких марок, скорее всего, завершится к концу 2023 года. Центральные банки будут терпеливо удерживать процентные ставки, если сохранится уверенность в приближении инфляции к целевому показателю, но некоторые будут вынуждены пойти на дополнительные повышения, если снижение будет слишком медленным.

– Мы ожидаем снижения доходностей и более крутых кривых в 2024 году, причем наибольшие сдвиги ожидаются начиная с весны. Мы прогнозируем доходность 10-летних облигаций на уровне 4,25% к середине года и 3,75% к концу 2024 года, – прогнозирует Джей Барри, соруководитель по стратегии процентных ставок в США, JPM.

По его словам, ожидается, что инфляция в 2024 году продолжит свой нисходящий тренд на фоне ослабления энергетического давления и ослабления рынков труда, поскольку проводимое ужесточение начинает оказывать давление на перспективы роста.

Перспективы сырьевых рынков

После падения в 2023 году J.P. Morgan Research ожидает, что цены на нефть марки Brent останутся в основном на прежнем уровне в 2024 году и снизятся еще на 10% в 2025 году.

– Наш прогноз по Brent не менялся с июня и, как ожидается, составит в среднем 83 доллара за баррель в 2024 году, – заявила Наташа Канева, глава отдела глобальной сырьевой стратегии JPM.

Автор Федор Чайка

Источник finversia.ru