Агентство S&P Global Ratings представило аналитический отчет “Оценка страновых и отраслевых рисков банковского сектора (BICRA): Республика Казахстан”, в котором обсуждаются ссновные факторы, определяющие риски банковского сектора Республики Казахстан , сообщает allinsurance.kz.

Основные факторы, определяющие риски банковского сектора Республики Казахстан

|

Резюме |

|

|

Основные позитивные факторы |

Основные негативные факторы |

|

Сильные бюджетные показатели Республики Казахстан и ее положение как внешнего нетто-кредитора, позволяющие правительству оказывать поддержку банковскому сектору страны в случае необходимости. |

Неопределенность условий ведения операционной деятельности казахстанских банков из-за повышенных геополитических и макроэкономических рисков в регионе. |

|

Структурно ликвидный баланс у казахстанских банков, преимущественно поддерживаемый фондированием за счет депозитов клиентов, что способствует снижению зависимости от внешнего финансирования. |

Недостаточно эффективный, хотя и улучшающийся режим регулирования и надзора. |

|

Относительно невысокий уровень задолженности домохозяйств в международном контексте. |

Меньшая диверсификация и глубина финансового рынка, чем в странах с развитой экономикой. |

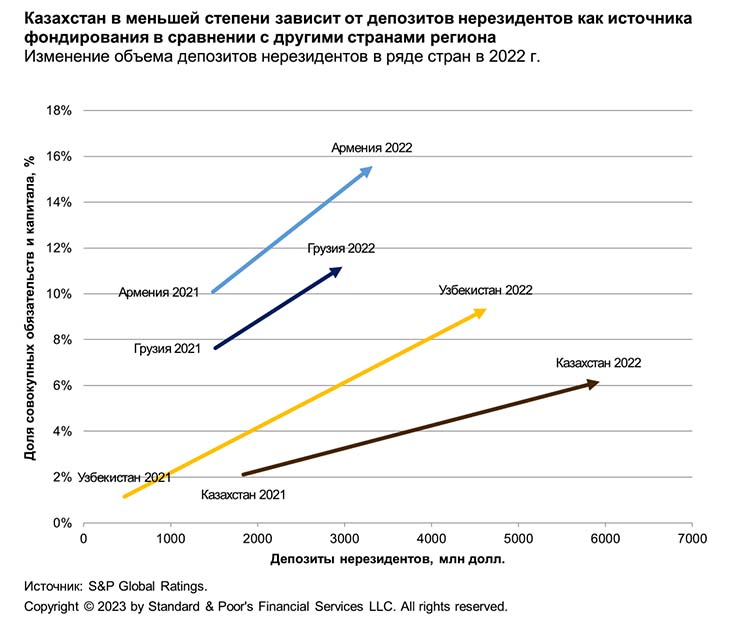

S&P Global Ratings ожидает, что рост реального ВВП Казахстана составит примерно 4% в 2023 г. Мы ожидаем, что в ближайшие три года экономический рост в Казахстане будет составлять в среднем чуть менее 4% в год благодаря расширению Тенгизского нефтяного месторождения (см. статью «Прогноз по суверенному кредитному рейтингу Республики Казахстан пересмотрен с «Негативного» на «Стабильный» в связи с управляемыми внешними рисками; рейтинги подтверждены на уровне «BBB-/A-3»», опубликованную 3 марта 2023 г.).

Банковский сектор Казахстана демонстрирует признаки восстановления после затяжной фазы коррекции с высокими кредитными убытками. Восстановление сектора поддерживается факторами, стимулирующими спрос на кредиты, в том числе благоприятными ценами на сырьевые товары и увеличением государственных расходов. Это обусловливает существенное улучшение качества активов казахстанского банковского сектора (см. статью «Рейтинги семи казахстанских финансовых организаций подтверждены ввиду повышения устойчивости банковской системы; прогнозы — «Стабильные»», 20 марта 2023 г.). Показатели прибыли банковского сектора должны оставаться в целом стабильными в 2023 г. по сравнению с 2022 г., доходность среднего собственного капитала (return on average equity — ROAE) составит 25-30%, а чистая процентная маржа — немногим более 5%. В отчетности за 2022 г. банковский сектор отразил чистую прибыль в размере 1,5 трлн тенге (3,2 млрд долл. США), что на 14% больше, чем в 2021 г.

Общий объем проблемных кредитов, определяемых как кредиты с характеристиками Стадии 3 в соответствии с Международными стандартами финансовой отчетности (МСФО), вероятно, составит около 9% в 2023 г. по сравнению с примерно 18% в 2020 г. Мы ожидаем, что в 2023-2024 гг. расходы на формирование резервов на возможные потери по кредитам составят 1,5–1,7% среднего кредитного портфеля, что существенно ниже среднего исторического значения. Проблемные кредиты, выданные в прошлые годы, в значительной степени обеспечены резервами. По состоянию на конец 2022 г. задолженность домохозяйств и корпоративных заемщиков составляла 13% ВВП у каждой категории заемщиков, что является умеренным уровнем в сравнении с показателями стран в той же группе BICRA. Мы ожидаем, что объем банковского кредитования возрастет примерно на 15-17% в 2023 г. за счет сохранения спроса на потребительские кредиты.

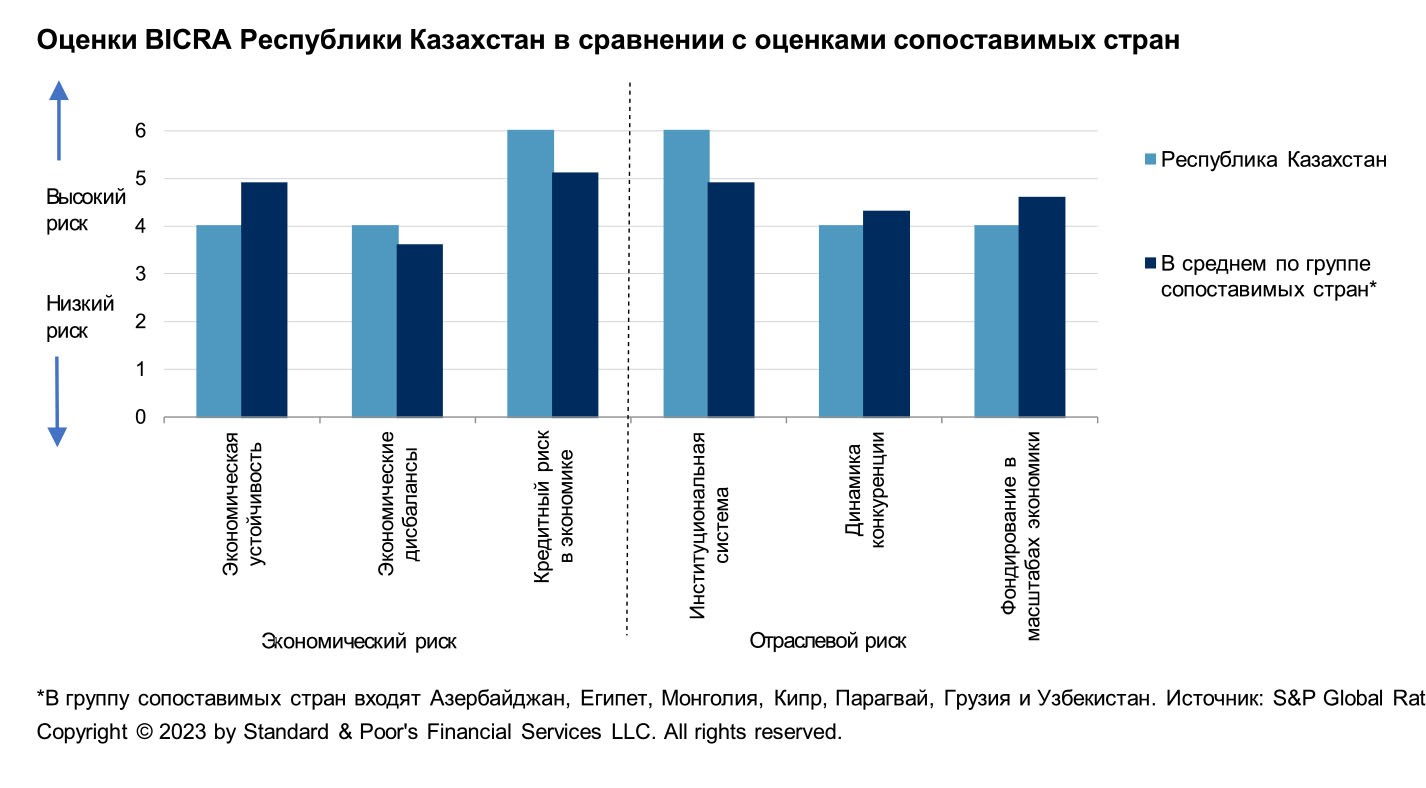

Риски, способные привести к ухудшению нашего базового сценария, включают более слабый, чем ожидалось, экономический рост в регионе, возможно, вследствие неблагоприятных глобальных экономических перспектив или резкого усиления геополитических рисков. Продолжающийся быстрый рост кредитования в сегментах с ограниченной платежеспособностью заемщиков может оказать давление на качество активов банковского сектора (см. статью «Прогноз по банковскому сектору на 2023 г.: Страны Центральной Азии и Кавказа демонстрируют устойчивые показатели», опубликованную 9 февраля 2023 г.). Мы полагаем, что структурные недостатки и риски, характерные для казахстанской банковской системы, по-прежнему учитываются в нашей оценке BICRA и после перехода в группу «8» (в соответствии с градацией BICRA страны подразделяются на группы в зависимости от уровня рисков их банковских секторов — от группы 1 (страны с наименьшими рисками) до группы 10 (страны с наибольшими рисками))

.Диаграмма 1.

Экономический риск: 8

Экономическая устойчивость: высокий риск вследствие низкого уровня благосостояния и подверженности экономики страны рискам, связанным с волатильностью цен на нефть

Мы ожидаем, что в течение 2023-2025 гг. рост реального ВВП будет составлять чуть менее 4% в год, поддерживаемый расширением Тенгизского нефтяного месторождения.

Доходы нефтяного сектора остаются ключевым фактором экономического роста в Казахстане: на этот сектор приходится примерно 15% ВВП, более половины объема экспорта и более 30% доходов расширенного правительства. По нашим прогнозам, цена на нефть марки Brent будет составлять в среднем около 85 долл/барр. в 2023 г. и в последующие годы (см. статью «S&P Global Ratings понижает допущения в отношении цен на углеводороды ввиду умеренного спроса», опубликованную 22 июня 2023 г.). В отсутствие сбоев в цепочке экспорта казахстанской нефти мы ожидаем, что объем добычи нефти может достичь более 100 млн т в год к 2025 г. по сравнению с 85,9 млн т в 2021 г.

Темпы роста экономики Казахстана составили примерно 3,2% в годовом выражении в 2022 г., поддерживаемые ростом в секторе строительства, коммуникаций, торговли, транспорта, обрабатывающей промышленности и ИТ-секторе. В то же время повышение среднегодовой инфляции примерно на 15% привело к тому, что Национальный банк Республики Казахстан (НБРК) повысил базовую ставку на 700 базисных пунктов (б.п.) до 16,75%. На последнем заседании по вопросам денежно-кредитной политики в мае 2023 г. НБРК оставил учетную ставку без изменений и заявил о намерении поддерживать ее на текущем уровне в течение длительного периода. Мы полагаем, что темпы инфляции в среднем составят 12% в 2023 г. и замедлятся до 5% к 2025 г. благодаря более эффективному таргетированию инфляции, повышению базовой ставки и более медленному ожидаемому снижению курса национальной валюты.

Уровень доходов населения в Казахстане является относительно низким в международном контексте. Вместе с тем прогнозируемый показатель ВВП на душу населения Казахстана на уровне около 13 тыс. долл. США в 2023 г. сравним с показателями сопоставимых стран региона.

Таблица 1.

Экономические дисбалансы: высокий риск, несмотря на наблюдаемое восстановление банковского сектора

Усиление геополитических рисков и экономических проблем могут повлиять на устойчивое до настоящего времени улучшение показателей кредитного риска и склонность к принятию риска банками в Казахстане, при этом эффективность изменений в области банковского регулирования еще предстоит протестировать по мере активного наращивания банками своих кредитных портфелей.

Вместе с тем мы считаем, что банковский сектор Казахстана демонстрирует признаки восстановления после затянувшейся коррекции на фоне благоприятных цен на сырьевые товары, стимулирующих спрос на кредиты наряду с существенным улучшением качества активов. Мы ожидаем продолжения восстановления, что будет оказывать значительное влияние на банковский сектор как минимум до конца 2023 г.

Казахстан имеет сильные бюджетные и внешнеэкономические показатели. По нашим оценкам, чистый долг правительства составит примерно 0,5% ВВП в 2023–2026 гг., при этом государственные ликвидные активы составляют в среднем около 26% ВВП. Мы ожидаем, что совокупные потребности во внешнем финансировании будут оставаться ниже 100% поступлений по СТО и золотовалютных резервов. Объем резервных активов НБРК немного увеличился с 34 млрд долл. в 2021 г. до около 35 млрд долл. в 2022 г. Золото составляет около 55% резервов Казахстана.

На наш взгляд, более свободно плавающий обменный курс (введенный после резкого обесценения тенге в 2015 г.) позволил экономике Казахстана адаптироваться к давлению со стороны внешних факторов. В 2022 г. высокие цены на нефть привели к профициту СТО впервые с 2014 г. Мы ожидаем, что в период до конца 2026 г. давление на тенге будут оказывать ожидаемое сокращение профицита СТО примерно до нулевых значений в 2024-2025 гг. и планируемое правительством сокращение трансфертов из Национального фонда Республики Казахстан (НФРК), являющегося основным покупателем национальной валюты на внутреннем рынке.

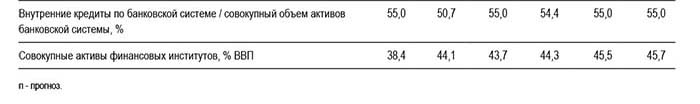

Таблица 2.

Кредитный риск в экономике: чрезвычайно высокий риск в условиях сложной операционной среды

Способность некоторых корпораций, малых и средних предприятий (МСП) и индивидуальных заемщиков обслуживать долг снизилась на фоне сложной экономической ситуации, при этом геополитические риски оказывают дополнительное давление. Тем не менее это снижение было гораздо более умеренным, чем мы ожидали в начале 2022 г.

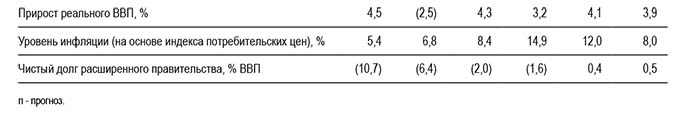

Уровень задолженности юридических и физических лиц в Казахстане является низким. Мы ожидаем роста корпоративного кредитования, выражающегося однозначным числом, в 2023 г. Отношение «чистый долг домохозяйств / ВВП» немного повысилось в 2022 г. и составило около 13%, главным образом вследствие увеличения объема ипотечных и необеспеченных розничных кредитов, что обусловлено отложенным спросом на фоне пандемии. Доля ипотечных кредитов постепенно росла и в настоящее время составляет примерно 36% розничного кредитного портфеля (27% в 2019 г.).

Мы ожидаем, что темпы роста розничного кредитования составят около 20-23% в номинальном выражении в 2023 г., в основном за счет выдачи субсидируемых государством ипотечных кредитов. Регулятор продемонстрировал готовность контролировать быстрорастущий сегмент розничного кредитования, что, вероятно, приведет к постепенному снижению спроса на рынке жилья. Мы считаем, что розничное кредитование приближается к точке насыщения, что будет способствовать замедлению цикла розничного кредитования. Качество активов в розничных портфелях казахстанских банков в значительной степени поддерживается высокой долей ипотечных кредитов (в этом сегменте доля проблемных кредитов составляет всего около 1,3%).

Диаграмма 2.

Таблица 3.

Отраслевой риск: 8

Институциональная система: чрезвычайно высокий риск отчасти из-за слабого регулирования и надзора, о чем свидетельствуют дефолты нескольких банков в прошлом

Мы отмечаем более низкое качество банковского регулирования и надзора в Казахстане, чем у сопоставимых стран. Органы регулирования банковского сектора приняли несколько мер по повышению качества банковского надзора, в том числе провели оценку качества активов банковской системы, осуществляют переход к новой практике надзора и оценки финансовых рисков и принимают меры по ограничению склонности банков к принятию рисков.

Мы считаем, что регулятор неоднократно демонстрировал неспособность превентивно решать проблемы банковского сектора, и это привело в ряду дефолтов банков в Казахстане (в том числе системно значимых). Кроме того, орган регулирования банковского сектора Казахстана недостаточно независим, и мы допускаем возможность политического вмешательства в его деятельность со стороны правительства, госкомпаний и собственников банков, имеющих хорошие политические связи. В большинстве случаев качество корпоративного управления в небольших банках и банках среднего размера является низким по международным стандартам.

Диаграмма 3.

Динамика конкуренции: высокий риск и более высокая концентрация после ухода российских банков

Конкурентная среда не способствует или же совсем в небольшой степени обеспечивает способность банков покрывать стоимость капитала и выплачивать вознаграждения акционерам.

Склонность казахстанских банков к принятию риска является адекватной. Мы ожидаем, что в 2023 г. совокупный рост нового кредитования составит около 15-17% благодаря продолжающемуся росту розничного кредитования (преимущественно ипотечного). Этот рост не выглядит агрессивным с учетом инфляции. Казахстанские банки продемонстрировали в целом стабильные показатели ROE в среднем на уровне 25% в 2018-2022 гг.

В банковском секторе Казахстана отсутствуют значительные искажения рыночной конкуренции. Конкуренция со стороны небанковских игроков ограничена, а доля государственных банков на рынке составляет менее 10%. Влияние государства в основном выражается распределением депозитов государственных предприятий в коммерческих банках и предоставлением долгосрочных кредитов банкам в поддержку программ субсидирования розничного кредитования.

Диаграмма 4.

Казахстан смог решить проблемы, связанные с недавним прерыванием деятельности российских банков, с помощью рыночных решений и при поддержке со стороны регулирующих органов. Сокращение присутствия дочерних структур российских банков привело к повышению концентрации банковского сектора. Это, вероятно, обусловит усиление давления на небольшие кредитные организации, которые уступают крупным банкам по объему инвестиций в технологии и не так быстро подстраиваются к новым потребительским тенденциям, и может заставить их перейти в менее привлекательные сегменты рынка. Таблица 4.

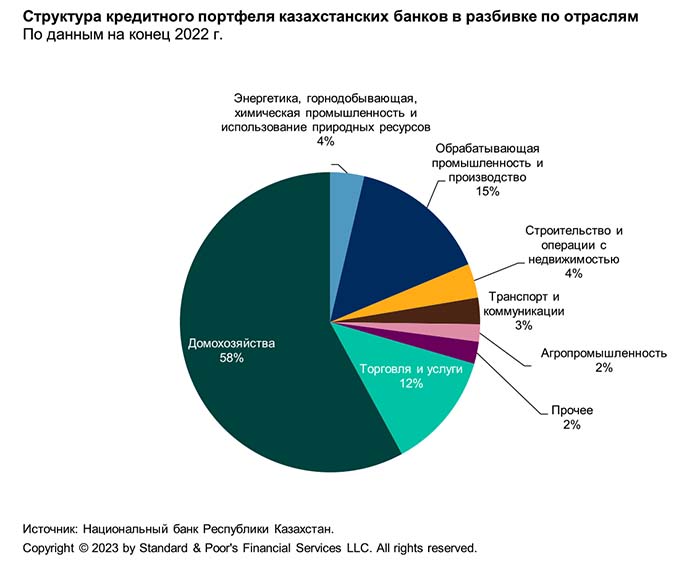

Фондирование банковской системы: высокий риск, связанный с тем, что основным источником фондирования банков являются депозиты клиентов, которые обычно волатильны в периоды нестабильности

Внутренние базовые депозиты клиентов представляют существенную часть базы фондирования банков. Позитивное влияние на показатели фондирования казахстанского банковского сектора оказывает относительно высокая и стабильная доля базовых депозитов клиентов, особенно розничных депозитов. Это поддерживает диверсификацию ресурсной базы банков. Депозиты юридических и физических лиц в настоящее время составляют около 37% и 39% совокупных обязательств банков соответственно. В 2022 г. совокупный объем розничных депозитов вырос примерно на 16% (корпоративных депозитов — на 22%). Рост депозитов частично поддержал увеличение кредитных портфелей банков.

Чистый внешний долг банков как доля внутренних кредитов остается отрицательным, а совокупный внешний долг продолжает снижаться и составляет менее 5% совокупных кредитов в 2022 г. Мы ожидаем, что чистый внешний долг казахстанской банковской системы по-прежнему будет отрицательным в 2023-2024 гг. Неглубокие и узкие внутренние долговые рынки Казахстана не являются достаточным источником банковского финансирования: внутренние долговые обязательства частного сектора составили менее 2% ВВП по данным на конец 2021 г.

Регулятор поддерживает стабильность банковского сектора с помощью различных мер, включая использование деривативов, которые предоставляются банкам для целей хеджирования несовпадения валютных активов и обязательств по срокам востребования и погашения, а также механизм страхования вкладов.

Таблица 5.

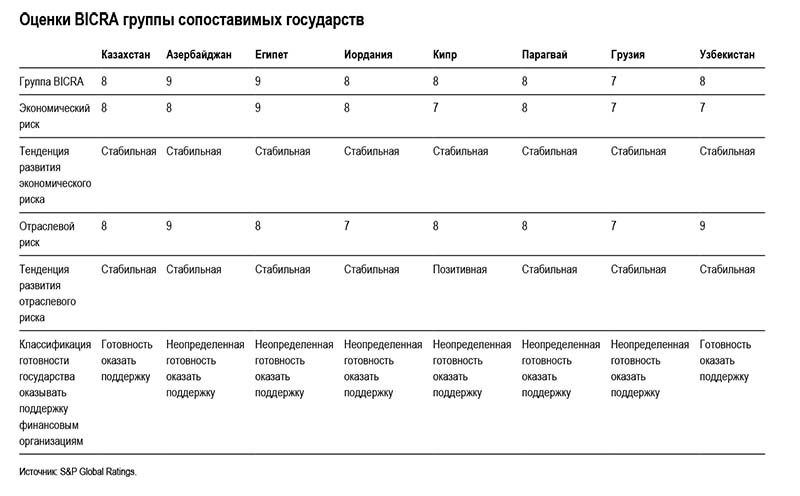

Оценки BICRA группы сопоставимых государств

Таблица 6.

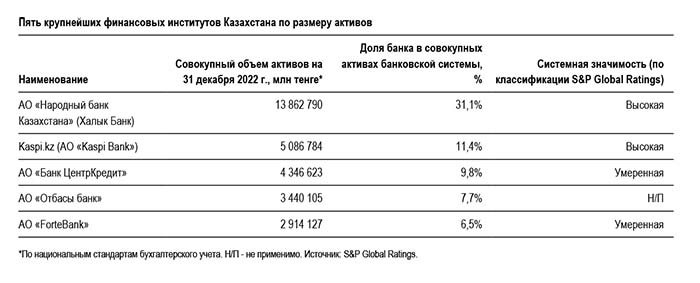

Мы относим Казахстан к государствам, готовым оказать поддержку банковской системе. По нашему мнению, правительство страны имеет возможность и готовность оказывать поддержку банкам, имеющим «высокую» и «умеренную» системную значимость. Мы также отмечаем, что в прошлые годы правительство страны предоставляло значительную поддержку банкам, имеющим «высокую» и «умеренную» системную значимость

Таблица 7.

Авторы Сергей Вороненко, Роман Рыбалкин, Тревор Куллинан

Источник allinsurance.kz