Ситуации в жизни бывают разные. Если вдруг случилось так, что финансовое положение не позволяет вам вовремя произвести оплату по кредиту, главное действовать в правовом поле. Как именно, расскажет Fingramota.kz.

Основные действия

Первое, что следует сделать – написать официальное заявление в кредитную организацию, с которой у вас оформлены договорные отношения. Сделать это нужно не позднее 30 дней с даты наступления просрочки, а еще лучше – до ее наступления. В заявлении необходимо указать причину неисполнения обязательств и представить свои предложения по изменению условий договора. Это может быть:

- уменьшение ставки вознаграждения;

- изменение валюты займа;

- отсрочка платежа по основному долгу, вознаграждению;

- изменение метода погашения задолженности или очередности погашения задолженности;

- изменение срока действия договора;

- прощение просроченного основного долга, вознаграждения, отмена неустойки.

Обязательно получите копию вашего заявления с входящим номером. После этого финансовая организация в течение 15 дней рассмотрит ваши предложения и ответит в письменной форме. Кредитор может согласиться с вашими предложениями, рассмотреть альтернативные варианты либо отказать.

Отметим, что с мая 2021 года приняты изменения в законодательство, в рамках которых банки или МФО при проведении реструктуризации обязаны учитывать такие факторы, как социальное положение заемщика, снижение его доходов, единственность залогового жилья, добросовестное исполнение обязательств по займу.

Как мера защиты ипотечных заемщиков в случае не достижения согласия с кредитором по условиям реструктуризации займа, заемщику предоставляется право обратиться в Агентство РК по регулированию и развитию финансового рынка. В этот период кредитор не вправе будет начинать процедуры взыскания заложенного имущества должников, относящихся к социально - уязвимым слоям населения.

Почему нужно обязательно подавать официальное заявление?

Положительный выход из ситуации в интересах не только заемщика, но и кредитора. Поэтому, чем раньше будут приняты меры по урегулированию, тем скорее будет найден вариант, устраивающий обе стороны. Своевременное обращение в финансовую организацию не только позволит сохранить положительную кредитную историю заемщика, но и в случае дальнейшего оспаривания действий кредитора в суде эти действия должника могут быть засчитаны в его пользу.

Каждый такой случай рассматривается кредитором в индивидуальном порядке. Заемщика могут попросить подготовить дополнительные документы, характеризующие его финансовую ситуацию и платежеспособность. Это трудовой договор, документы, подтверждающие статус безработного, и другие. Таким образом будет проще принять решение по конкретному случаю.

Чего категорически нельзя делать?

Не стоит скрываться от кредитора. Не позднее тридцати календарных дней с даты наступления просрочки финансовая организация уведомит должника о необходимости внести платежи для погашения кредита. В уведомлении будут указаны: размер просроченной задолженности и напоминание о последствиях невыполнения обязательств по договору займа.

Если заемщик не идет на контакт с финансовой организацией, то она вправе применять все санкции, прописанные в договоре: начислять пени, штрафы или запустить процесс взыскания вплоть до суда. Кроме того, к взысканию задолженности может быть привлечено коллекторское агентство.

Деятельность коллекторского агентства направлена на досудебное взыскание и урегулирование задолженности по займам физических лиц. Поэтому, если заем передан в коллекторское агентство, то по вопросам погашения займа либо изменений его условий должник вправе обратиться непосредственно к нему, а также в финансовую организацию.

Чем грозит неуплата кредита?

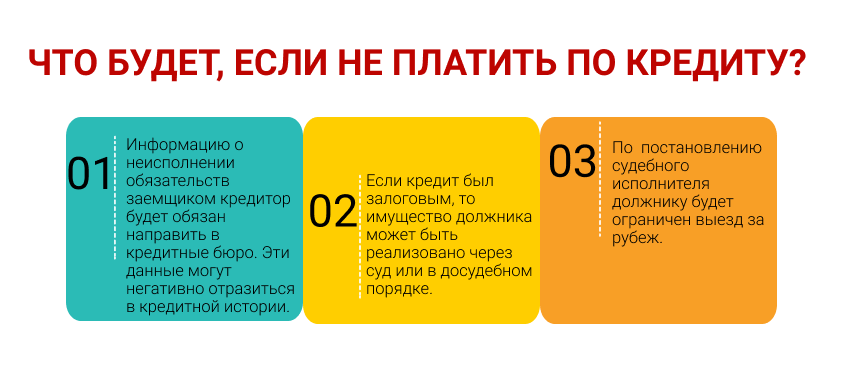

Во-первых, информацию о невыполнении обязательств кредитор будет обязан направить в кредитные бюро. И данная информация будет отражена в вашей кредитной истории.

Во-вторых, если кредит был залоговым, то через суд или в досудебном порядке залоговое имущество должника может быть реализовано.

Также кредитор может выставить платежное требование (в случае, если эта мера оговорена в договоре), и без дополнительного согласия должника определенная сумма будет списана с банковского счета. К примеру, это может быть зарплата. Но при этом сумма денег, сохраняемая на текущем счете физлица, должна составлять не менее размера прожиточного минимума, установленного в законодательном порядке.

В-третьих, должник не сможет покинуть страну. Он может попасть в список граждан, которым ограничен выезд за рубеж по постановлению судебного исполнителя. Это постановление о временном ограничении на выезд должника из Казахстана подлежит санкционированию судом.

После санкционирования судом должник получает копию постановления. Ее также получит пограничная служба, которая не выпустит должника за границу, пока в базе не будет подтверждено погашение задолженности.

Поэтому лучше всегда вовремя закрывать свои долги, оплачивать штрафы, пошлины, алименты и вносить плату за коммунальные услуги, чтобы не доводить дело до суда. Неисполнение обязательств по кредиту может серьезно подвести созаемщика, поручителя и гаранта, поскольку они так же, как и заемщик, несут ответственность перед финансовыми организациями.

Источник fingramota.kz