На июньском заседании ФРС объявила о том, что может начать сокращение своего баланса в $4,47 трлн уже в сентябре. Каждый месяц наступает срок погашения по трежерис на сумму почти $50 млрд.

Затем ФРС покупает новые облигации, чтобы заменить их.

Первым шагом в сокращении баланса станет то, что часть выходящих в тираж облигаций будет выведена из баланса.

Когда ФРС из чистого покупателя превратится в чистого продавца, стоимость облигаций, скорее всего, упадет, а процентные ставки вырастут.

В любом случае "нормализация" баланса означает серию повышения ставок.

Что это означает для инвесторов?

Обвал рынка не такая уж отдаленная реальность. Тем не менее стратегия "продавай все и беги" никогда не была успешной.

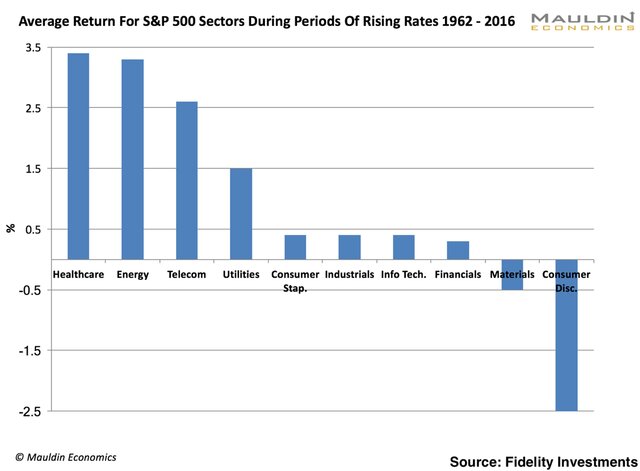

Эксперты выделяют несколько секторов, которые в сложившейся обстановке могут процветать, в частности три из них имеют наилучшие прогнозы.

Ниже расскажем о них подробнее.

1. Здравоохранение

Здравоохранение стало худшим сектором среди S&P 500 в 2016 г., год закончился в "красной зоне". Тем не менее с начала 2017 г. здравоохранение продемонстрировало рост на 15,3%.

Будущее выглядит оптимистично.

В своем недавнем отчете Earnings Insight аналитики FactSet отмечают, что среди всех секторов именно здравоохранение имеет наиболее оптимистичный прогноз на III квартал 2017 г.

Почему? Из-за повышения ставок.

Начиная с 1962 г. здравоохранение всегда демонстрировало лучшие показатели среди всех секторов во время цикла повышения ставок.

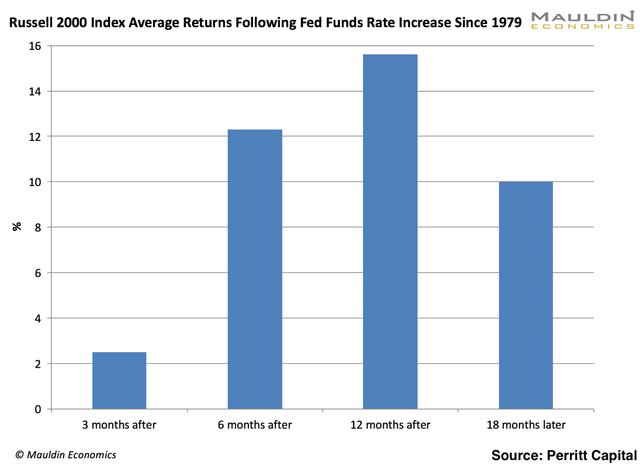

2. Малый бизнес США

Компании с малой капитализацией пока являются группой с самыми худшими показателями в 2017 г.

Этот сектор отстает от крупных компаний на 47%. Однако этой осенью ситуация начнет развиваться благоприятно для небольших компаний.

Малый бизнес демонстрирует особенно хорошие результаты, когда процентные ставки растут.

Начиная с 1979 г. небольшие компании демонстрировали лучшие результаты по сравнению с крупным бизнесом на среднегодовые 2% в периоды повышения ставок.

Credit Suisse и BNY Mellon рекомендуют инвесторам обратить внимание на малый бизнес в сложившейся ситуации.

3. Европа

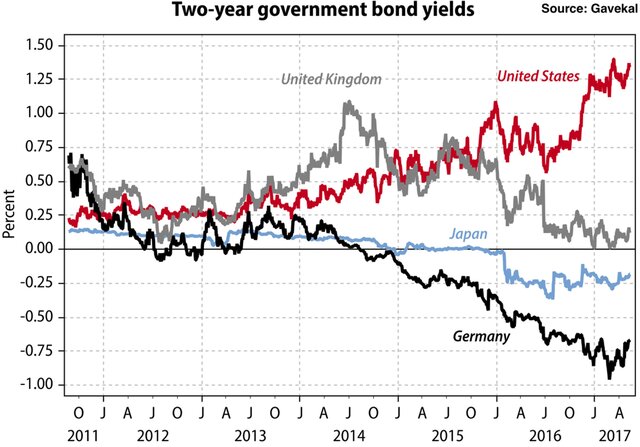

Эксперты советуют полагаться не только на США. Если инвесторы хотят получить преимущества от повышения ставок ФРС, то Европа – еще один многообещающий рынок.

ЕЦБ сделал недавно ряд пессимистичных заявлений. Но по факту они по-прежнему покупают активы на сумму в €60 млрд каждый месяц. А их процентная ставка по-прежнему 0%.

Такое расхождение в политике поддерживает высокие цены на активы в Европе. Поэтому растет расхождение между доходностью трежерис и немецкими облигациями.

История показывает, что циклы повышения ставок в США оказывают благотворное влияние на европейские акции.

Мировые акции, за исключением США, продемонстрировали лучшие результаты по сравнению с американскими в 7 из 8 циклов повышения ставок.

В последних 8 циклах мировые акции, согласно индексу MSCI EAFE Index, выросли в год на 14,5% согласно данным Ritholtz Wealth Management.

Это почти вдвое больше чем 7,85% для S&P 500.

Такое расхождение уже заметно на фондовых рынках.

С начала 2017 г. Vanguard FTSE Europe ETF (VGK) — главный ETF европейского рынка — вдвое больше, чем SPDR S&P 500 ETF (SPY).

И теперь показатели Европы привлекают интерес крупнейших фондовых менеджеров, что само по себе является позитивным признаком.

В своем недавнем прогнозе Credit Suisse заявил, что Европа – "самый предпочтительный регион", отмечая привлекательные показатели.

По материалам портала: vestifinance.ru