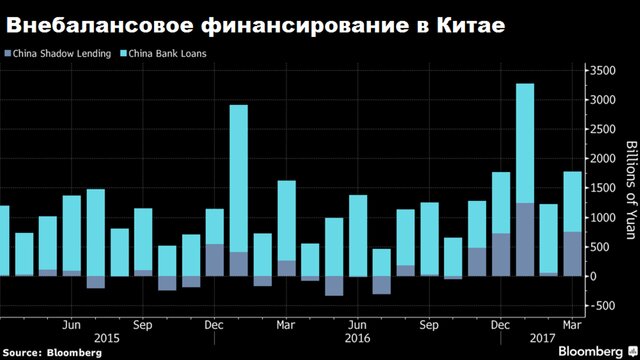

Теневой банкинг получил второе дыхание в Китае после начала борьбы правительства против финансового левериджа, которая должна была помочь справиться с кредитным пузырем. Данные Народного банка Китая показывают, что в марте внебалансовое кредитование выросло на 754 млрд юаней, общий рост показателей за I квартал достиг рекордных 2,05 трлн юаней.

Усилия регулятора по обузданию кредитования могут заставить заемщиков прибегнуть к альтернативным формам финансирования.

С конца прошлого года НБК и регуляторы предприняли шаги по снижению рисков для финансовой системы Китая, включая повышение краткосрочных процентных ставок, подавление рычагов на рынке облигаций и ограничение финансирования для спекуляции на рынке недвижимости.

Эти меры вытеснили заемщиков в теневое финансирование, которое, по оценкам Moody’s Investors Service, составляет $8,5 трлн.

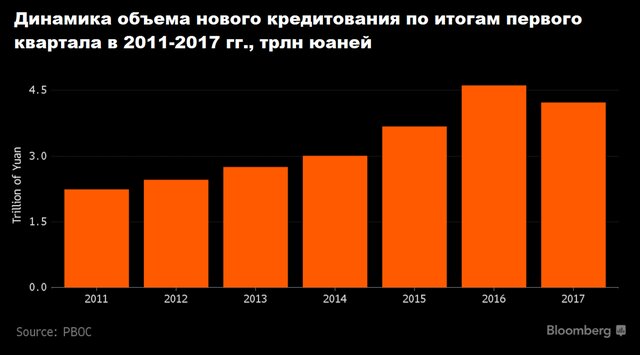

В январе ЦБ Китая приказал кредиторам страны строго контролировать новое кредитование в I квартале этого года, сделав особый акцент на ипотечном кредитовании.

Этот шаг привел к тому, что кредитование составило 4,22 трлн юаней в I квартале, на 8,5% меньше, чем за тот же период в 2016 г. Это стало первым снижением с 2011 г.

Правительство пытается сдержать возможность шока из сферы недвижимости и строительства, на которые приходится 25-30% роста экономики в Китае.

Растущая роль теневого банкинга является одной из характеристик, показывающей уязвимость финансовой системы к шоку, исходящему от сферы недвижимости, говорится в мартовском докладе Moody's.

В попытке обуздать теневой банкинг финансовые регуляторы работают вместе над тем, чтобы разработать радикальные новые правила для продуктов по управлению активами.

Чистый объем корпоративного финансирования за счет облигаций в Китае оставался отрицательным в течение трех месяцев подряд вплоть до февраля, пока в прошлом месяце не было зарегистрировано вливание 32 млрд юаней, свидетельствуют официальные данные ЦБ.

Это самый длительный период с 2002 г.

Такая ситуация фиксируется на фоне ужесточения правил размещения облигаций для компаний в определенных секторах и декабрьского падения на рынке облигаций.

Если компании не могут привлекать с рынка облигаций, они вынуждены обращаться к теневому финансированию.

Наиболее популярными формами теневой банковской деятельности, согласно данным НБК, являются так называемые кредитные соглашения по доверенности и целевые кредиты.

Под первые компания кредитует другую компанию с банком в качестве посредника, во втором случае банки используют деньги, вырученные от управления капиталом, чтобы инвестировать в трастовый план, а доход в конечном итоге получит корпоративный заемщик.

Зависимость банков от договоров РЕПО способствовала беспрецедентному росту "бычьих" настроений на рынке облигаций в прошлом году, что побудило ЦБ Китая начать предлагать долгосрочные соглашения в августе в попытке обуздать волатильность рынка.

Эти контракты, которые обычно подразумевают более высокие ставки, привели к росту расходов по займам, выдавили кредиторов с рынка РЕПО.

Оборот сделок РЕПО показывает, насколько сильно инвесторы используют заемные средства для финансирования своих инвестиций в облигации, которые в прошлом месяце составили 40,5 трлн юаней.

Несмотря на то что они выросли за последние два месяца, они по-прежнему на 23% ниже рекордных 52,3 трлн юаней, зарегистрированных в августе.

Процент таких заимствований среди общего числа сделок РЕПО в марте составил 81%, по сравнению с рекордно высоким уровнем 91% в ноябре 2015 г.

Вклад теневого банкинга в экономику страны вырос в последние месяцы: внебалансовое финансирование составило 15,7% от общего объема корпоративного финансирования страны в конце марта по сравнению с 15% в конце прошлого года.

Источник: Вести.Экономика