Волатильность на валютном рынке продолжает падать: индикатор подразумеваемой волатильности опционов достиг минимального уровня за последние три года, а инвесторы не знают, где им искать катализаторы. На этой неделе выходит отчет министерства торговли США по дефициту торгового баланса, который может переключить внимание на политику Трампа.

- Волатильность валютного рынка упала к минимумам середины 2014 года;

- Рынок не знает, где искать катализаторы;

- На этой неделе макроэкономический календарь почти пуст; в центре внимания отчет министерства торговли в США;

- Следите за областью 0,8750-25 в паре EURGBP, она обозначит настроения по GBP.

Предполагаемая волатильность валютных курсов обновила минимумы за период с лета 2014 года – по крайней мере, для сделок с временным горизонтом 1-3 месяца.

Рынок просто не знает, где искать новые катализаторы, поскольку тема дивергенции монетарной политики, судя по всему, себя исчерпала: Федрезерв теряет способность к ужесточению, а Европейский Центральный банк задумывается о нормализации политики, даже Банк Японии затих, несмотря на слухи о готовящемся сокращении программы покупки активов.

Амброуз Эванс Притчард отмечает годовой отчет Банка международных отчетов, в котором говорится, что центральным банкам пора ужесточать политику, поскольку чрезмерные стимулы грозят дестабилизацией финансовой системы. Возможно, это одна из причин, по которой Федрезерв сохраняет чуть более агрессивный настрой, чем можно было бы предположить (по крайней мере, на фоне слабых экономических показателей и данных по инфляции в США), а рынок ошибается, оценивая намерения регулятора. На самом деле, сейчас Федрезерв беспокоит финансовая стабильность, хотя Йеллен прямо об этом и не говорит.

Календарь на этой неделе депрессивно пуст, хотя пара инфляционных показателей все же выйдет в течение недели (предварительный CPI в Германии за июнь в четверг, инфляция РСЕ в США за май и CPI в Еврозоне за июнь в пятницу). Ничего такого, что могло бы сильно удивить рынки.

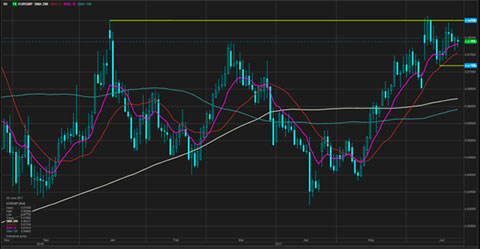

EURGBP прочно застрял в диапазоне

Фунт на прошлой неделе немного оживился после комментариев старшего экономиста Банка Англии Эндрю Холдейна, но не смог развить восходящую динамику. Как бы там ни было, валюта начинает неделю ростом, краткосрочная доходность в Великобритании на максимумах с конца ноября, а инвесторы оценивают возможность повышения ставки Банком Англии. Это значит, что фунт еще может вырасти. Мы следим за областью 0,8750-25, чтобы определить смену настроений на рынке.

Источник: Saxo Bank

Обзор валют Б10

USD – Доллар движется разнонаправленно и, в целом, не покидает диапазонов, поскольку рынок ждет мощных катализаторов. Возможно, позитивная макростатистика за июнь, публикуемая на следующей неделе, может спровоцировать новую волну роста. Удостоится ли внимания отчет по торговому балансу, публикуемый на этой неделе министерством торговли США?

EUR – Евро застрял в диапазоне, поскольку инвесторы не знают что делать и ждут от ЕЦБ четких сигналов о смене политики, которые вряд ли поступят до выборов в Германии в сентябре. Глава ЦБ Драги выступает сегодня и завтра. EURUSD может протестировать верхнюю границу диапазона.

JPY – Тема решительного настроя среди Центробанков усиливает давление на иену, хотя долгосрочная доходность не движется, как и волатильность по JPY. Мы следим за областью 111,80 – 112,15 в паре USDJPY.

GBP – Краткосрочные ставки в Великобритании компенсируют неопределенность вокруг Брекзита, также не упускайте из вида недавние максимумы в паре GBPUSD (1,2800+), в совокупности с упомянутыми ранее уровнями по EURGBP они обозначат потенциал британской валюты.

CHF – Здесь ничего интересного, вклады до востребования на счетах Национального банка Швейцарии все еще растут, несмотря на отрицательные процентные ставки. Геополитика также обеспечивает франку дополнительную поддержку?

AUD – Австралийский доллар консолидируется в паре с долларом США за счет ослабления американской валюты по всему спектру рынка – так что радоваться особо нечему.

CAD – CAD на прошлой неделе получил поддержку со стороны отчета по розничным продажам, но слабый CPI не пустил пару USDCAD за пределы диапазона 1,3200-1,3350; на этой неделе мы не исключаем возможность нисходящего прорыва.

NZD – NZDUSD пытается вырваться за пределы канала, которому уже год, при этом возможность дальнейшего роста зависит от интереса к риску. Область 0,7300-0,7450 – последнее сопротивление.

SEK – EURSEK никуда не движется, но любой намек на смену курса Риксбанка наряду с другими Центробанками, может толкнуть SEK вверх, по пути наименьшего сопротивления.

NOK – NOK выглядит амбициозно, особенно в случае прорыва уровня 9,40 в паре EURNOK, которая теряет восходящий импульс в долгосрочной перспективе. Рост цен на нефть придется весьма кстати.