Самое большое разочарование для многих инвесторов, вкладывающих в драгметаллы, заключается в плохих показателях цен на золото и серебро на рынке с 2011 г. Собственно, для золота все началось с 2012 г. Несмотря на то что золото в сентябре 2011 г. достигло нового рекордного уровня $1900, его средняя годовая цена в 2012 г. была выше - на отметке $1669 по сравнению с $1571 в предыдущем году.

Несмотря на это, аналитики на рынке драгметаллов еще в 2012 г. прогнозировали, что рынок столкнется с еще более высокими ценами на золото и серебро, особенно после того, как ФРС объявила третье количественное смягчение в конце 2012 г. Однако рынок драгоценных металлов был застигнут врасплох, поскольку цены на золото и серебро рухнули в конце 2012 г. и в начале 2013 г.

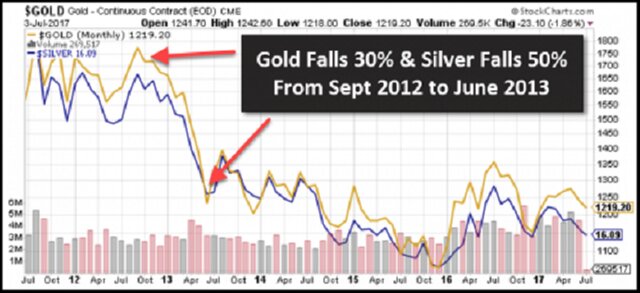

За этот период цена на золото упала на 30%, а цена на серебро снизилась почти на 50%. Какое фундаментальное изменение на рынках внезапно ударило по драгоценным металлам? Произошло нечто действительно большое – рынок рухнул. Конечно, многие альтернативные СМИ считают, что финансовый рынок умер в 2008 г., но другой показатель ясно дает понять, что рынки в 2012 г. резко изменились.

Нижеследующие графики из статьи Deutsche Bank "Рынок рухнул в 2012 году. Это то, о чем говорят все", показывают, что рынок полностью недооценил риски.

Если речь идет о "недооцененных рисках", это означает, что рынок не имеет представления об опасностях, которые ждут его впереди. Он похож на водителя машины, который не понимает, что двигатель горит, тормоза не работают и все это потому, что предупредительные сигналы не срабатывают. В итоге машина на огромной скорости несется по дороге, пока не взорвется или не врежется в скалу.

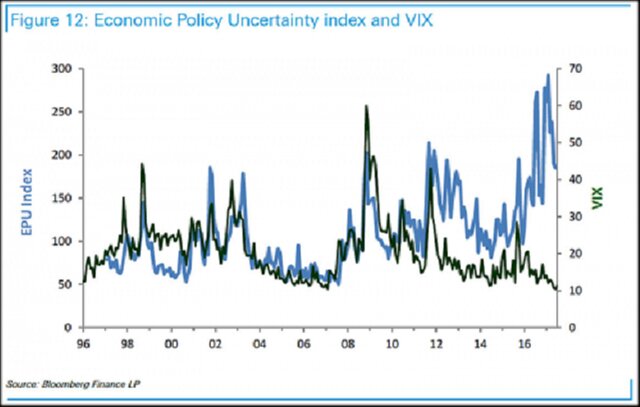

В статье Deutsche Bank аналитик Александр Кочич предоставляет фактические доказательства того, что предупреждающие сигналы на рынке больше не работают: "Читатели знакомы с EPU - индексом неопределенности экономической политики, который строится путем подсчета частоты статей в десяти ведущих американских изданиях, которые содержат три ключевых термина: экономика, неопределенность и один или несколько терминов (конгресс, дефицит, ФРС, законодательство, регулирование или Белый дом). Затем эти показатели определенным образом нормализуются и объединяются в агрегированный индекс. Таким образом, EPU полностью независим от рынка".

Это сложно понять, поэтому упростим объяснение. Синяя линия представляет собой индекс неопределенности экономической политики (индекс EPU), показанный на частоте статей с ключевыми терминами в СМИ. Черная линия является индексом волатильности S&P 500 (индекс VIX). В основном первый индекс должен соответствовать второму.

Так и было с 1996 по 2011 гг. Синие и черные линии двигались вверх и вниз наравне друг с другом. Однако после 2011 г. что-то изменилось. Вот что говорит Кочич: "Когда VIX находится в соответствии с EPU, рынок четко оценивает уровни риска. Когда VIX низкий, а EPU высокий, рынки самоуспокоенны – они недооценивают риск. После 2011 г. два измерения риска уже не идут наравне с VIX, несмотря на растущую неопределенность. Это структурное явление, оно видно во всех рыночных секторах, а не только в секторе акций".

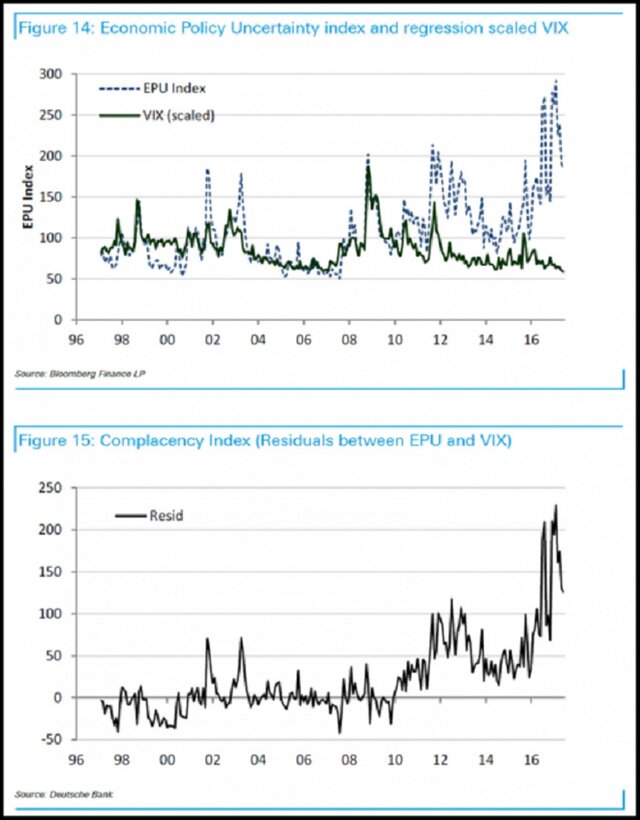

Иными словами, Кочич дает понять, что рынок самоуспокоен и серьезно недооценивает риск. В следующих двух графиках Кочич использует разницу между индексами EPU и VIX, чтобы выстроить второй график внизу. Как мы видим, с 2011 г. ситуация изменилась, особенно после 2016 г.

Этот график показывает уровень самоуспокоенности на рынке. С 1996 по 2011 гг. уровень самоуспокоенности рынка оставался около базовой линии. Однако сейчас после 2011 г. уровень рыночной самоуспокоенности намного выше.

Вот что отмечается в исследовании: "Здесь все становится еще интереснее, потому что кажется, что рынки в течение последних шести лет прошли через структурный сдвиг в сторону более высокого уровня самоуспокоенности".

Здесь Кочич снова предупреждает, что все это может закончиться плачевно: "Нынешние уровни самоуспокоенности являются тревожными. Об этом говорят все. Несмотря на растущую неопределенность и напряженность, волатильность рынка не повышается. Низкая волатильность увеличивает штраф за потенциальный раскол и усиливает одностороннее позиционирование. Как следствие, растет риск стихийного выравнивания".

Поскольку волатильность рынка настолько низкая, инвесторам удалось промыть мозги и заставить поверить, что все в порядке. К сожалению, ситуация довольно ужасная, потому что "предупреждающие огни" рынка не работают.

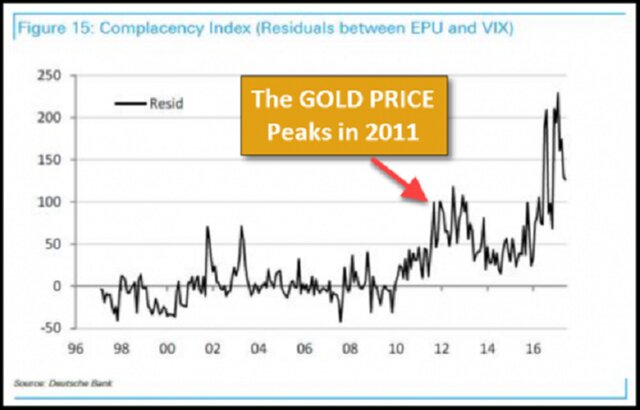

На примере вышеприведенного графика можно показать, в какой момент цена золота достигла максимума.

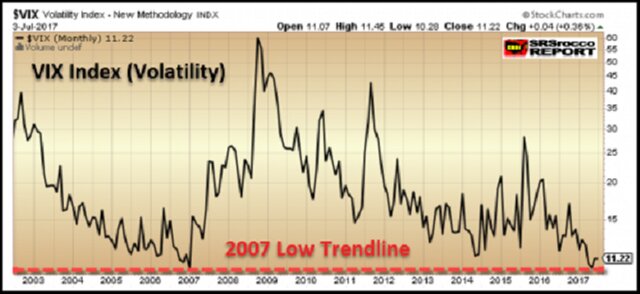

Неслучайно цена на золото достигла пика одновременно с индексом неопределенности экономической политики (EPU), отделенным от VIX, показанным в конце 2011 г. Рынок заблуждался, полагая, что золото это не касается. Это видно по индексу VIX, так как в 2007 г. он продолжал снижаться до того же уровня, пока все не полетело вниз.

Опять же индекс EPU показывает уровень "неопределенности" на рынках на основе статей в СМИ. Согласно Кочичу индекс EPU был на рекордно высоком уровне с 2016 г.

Тем не менее индекс VIX теперь находится на том же уровне, что и в 2007 г. Это значит, что рынок полностью игнорирует все плохие новости из главных финансовых СМИ. И снова возникает ассоциация с машиной, у которой отказали тормоза и которая несется в пропасть, но водитель не знает о проблемах с тормозами, потому что не работают предупредительные сигналы.

Таким образом, все инвесторы, вкладывающие в драгметаллы, которые продолжают хныкать и успокаивать себя, что это "аналитики все неправильно поняли" о золоте и серебре с 2011 г., свято верят, так же как и весь остальной рынок, что все в порядке. Но это не так.

Но когда случится этот крах? Судя по показателям в этой статье, ситуация на рынках ухудшается намного быстрее, чем это было раньше. Приобретение активов центробанков на $1,5 трлн за первые пять месяцев 2017 г. более чем в два раза превысило ежегодный тренд с 2011 г.

США и мировая нефтяная промышленность раздавлены низкими ценами на нефть. Как заявил Крис Мартенсон, общий долг мировой нефтегазовой отрасли теперь ближе к $3 трлн, в 2006 г. он составлял $1 трлн. Энергетические компании должны сделать много промежуточных расходов только для обслуживания своего огромного долга. Как только энергетическая отрасль начнет реально падать, она потянет за собой и весь остальной рынок.

И проявится это, вероятно, в течение следующих 6 месяцев и продлится до 2 лет. Это может произойти раньше или занять немного больше времени. Было бы разумно владеть некоторыми физическими драгметаллами, до того как рынок рухнет или будет трудно получить доступ к любым из них, или можно будет получить доступ по гораздо более высоким ценам.

Для тех, кто по-прежнему разочарован низкими ценами на драгметаллы, серебро падает еще на 20 центов, посмотрите внимательно на графики в этой статье. Предупреждающие сигналы рынка не работают, так что крах может оказаться полным сюрпризом.

Источник: vestifinance.ru