Фондовые рынки в течение полутора лет оставались без существенной коррекции, но аналитики видят все больше признаков приближающихся неприятностей.

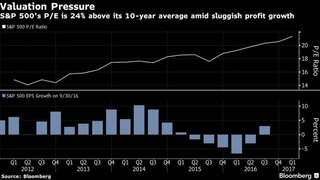

Соотношение цены и прибыли индекса S&P500 на 24% выше среднего значения за 10 лет

В понедельник стратеги из Citigroup и JPMorgan выступили с предупреждениями о событиях, которые могут повлиять на ралли акций. Citigroup в качестве угрозы назвал рост ставок, аналитики JPMorgan заявили, что они обеспокоены тем, что прибыль второго полугодия может оказаться не столь высокой, как ожидает рынок.

Цены на акции продолжают расти, несмотря на опасения относительно высоких оценок. Соотношение цены и прибыли индекса S&P500 в 17,5 раз превышает доход за 12 месяцев.

По словам соучредителя Fundstrat Томаса Ли, основные банки начинают размещать отчеты о доходах за II квартал в конце недели, а доходы - это "тест" для акций. Хотя показатели этого квартала должны быть прекрасными, есть сомнения в том, насколько высокая прибыль будет в этом году, несмотря на высокие ожидания.

В этом году S&P500 только в течение двух дней падал на 1% или, более того, 21 марта и 17 мая индекс упал на 6% за три недели после референдума по вопросу Brexit в июне 2016 г., но он упал не более чем на 10%, после того как коррекция в 14% началась в конце 2015 г. и закончилась в феврале 2016 г. На сегодняшний день S&P вырос на 8,4%.

За последние две недели доходность суверенных облигаций выросла на фоне кажущегося изменения стратегии центробанков и курса процентных ставок, которое началось с яростных комментариев главы ЕЦБ Марио Драги. 10-летние облигации США последовали примеру немецких бондов, а ставки поднялись с 2,12% 26 июня до 2,37%. ФРС выступила с яростными заявлениями, подчеркнув, что находится на пути к снижению объемов закупки облигаций и повышению процентных ставок до конца года.

"Рост доходности облигаций обеспокоил инвесторов признаками повышенной волатильности по ряду рисковых активов и развивающихся рынков. Недавние данные показали отток американских и европейских акций, а также фондов облигаций EM и снижения притока акций EM", - отметили стратеги Citi.

Но они также отметили, что прибыль остается достаточно высокой, чтобы поддержать акции на данный момент.

Citi заявил, что фондовый рынок может оказаться под угрозой, если произойдет глобальный экономический спад в сочетании с более низкой доходностью. Стратеги Citi также заявили, что это отрицательно скажется на доверии инвесторов, если центробанки посчитают, что необходимо ужесточить политику из-за инфляции цен на активы.

"На данный момент команда считает, что достаточно стимулов, чтобы гарантировать дальнейшую прибыль на фондовых рынках, особенно в Европе и Японии. На фоне того, что сохраняются ожидания того, что доход в других классах активов останется на многолетних минимумах, трудно ожидать переход из акций в защитные активы. "Бычий" рынок акций выглядит усталым, но он еще не мертв", - добавили стратеги.

Согласно прогнозу Thomson Reuters прибыль S&P500 увеличится на 7,9% во II квартале после роста прибыли на 15% в I квартале. Аналитики заявили, что I квартал показал прибыль, потому что год назад был период, когда была отмечена рецессия прибыли в 2015 и 2016 гг. Они заявили, что II квартал 2016 г. был последним кварталом отрицательного роста прибыли.

"Вторая половина года - вот, где могут материализоваться серьезные проблемы", - писали они.

Стратеги отметили, что есть три фактора, которые следует учитывать в отношении остальной части года. Во-первых, ожидания роста во втором полугодии повышаются, а сравнения с прошлым годом будут сложнее, чем в первом полугодии. В США, отметили стратеги, консенсус-прогноз касается роста дохода на 7-8% в III квартале, если исключить сырьевые товары и 12-15% в IV квартале.

Во-вторых, ценообразование может быть более слабым во втором полугодии, а инфляция цен мировых производителей говорит о замедлении роста прибыли во втором полугодии. Третье: экономический рост с возможностью замедления темпов роста в Китае.

Коэффициенты соотношения цены и прибыли уязвимы перед замедлением роста прибыли. Но они также уязвимы при повышении доходности, отмечают стратеги. Согласно их докладу соотношение цены к прибыли на 26% выше, чем это было в преддверии ужесточения количественного смягчения ФРС в 2013 г.

Стратеги JPMorgan в мае предупредили о возможности консолидации акций, в то время они рекомендовали получить прибыль.

"Интересно, что в то время как оценки EPS были снижены для Q2 и Q3 в США, в IV квартале они поднялись. В результате прогнозы на финансовый 2017 г. стали более зависимыми от доходов Q4", - заявили они.

Политическая нестабильность

Грег Дженсен и Джейсон Ротенберг из Bridgewater отмечают, что не являются политическими экспертами, поэтому не могут предсказать импичмент.

Тем не менее они использовали рыночные инструменты политического прогнозирования, которые показывают, что шансы Трампа покинуть Белый дом до истечения срока его президентских полномочий сейчас выросли почти до 50%.

Хедж-фонд сосредоточился на потенциальном влиянии этого события на рынок.

По словам аналитиков, рыночная активность в среду была серьезным движением, но не представляла собой пересмотр всех результатов.

С другой стороны, это согласуется с более высокими шансами на проблемы нынешней администрации и более высокие риски того, что она не сможет эффективно справиться с любыми потенциальными потрясениями.

Bridgewater указывает на изменение беты глобальных рынков активов в последние недели, что и привело к прогнозам относительно возможности импичмента Трампа.

Дженсен и Ротенберг предупреждают: это очень грубые оценки, хотя они предполагают, что большинство крупных мировых рынков активов по крайней мере умеренно чувствительны к такой возможности.

В случае реализации сценария с импичментом Трампа:

- американские акции упадут на 11%,

- европейские акции упадут на 12%,

- японские акции рухнут на 16%,

- доходности 10-летних облигаций США упадут до 0,8%,

- стоимость золота вырастет на 14%,

- курс иены к доллару изменится на 16%.

Дополнительное давление на финансовые рынки оказывает и крайне нездоровая ситуация на политическом Олимпе в США. Дональд Трамп успешно создает вокруг себя территорию недоверия.

"Реальные темпы изменений на рынках будут зависеть от того, насколько грязным окажется этот процесс", - говорится в записке.

Комментарии призваны дать представление клиентам Bridgewater, как управляющие планируют действовать в нынешней рыночной ситуации. При этом хедж-фонд, управляющий активами на $150 млрд, уже предсказывал распродажу на рынках в случае победы Трампа. Реакция же рынка в реальности была обратной.

Источник: Вести.Экономика