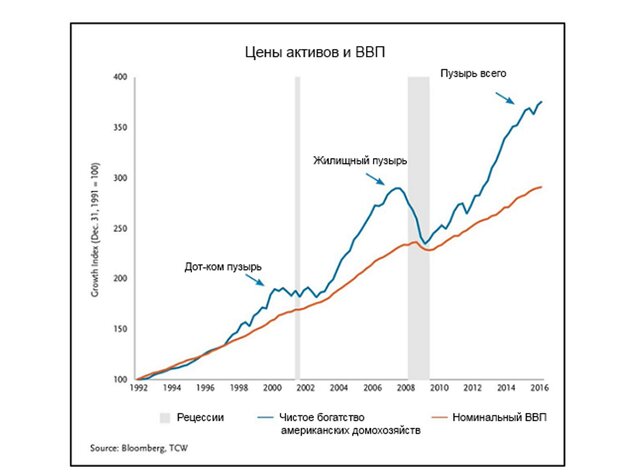

Последние десять лет власти развитых стран, в первую очередь США и Японии, занимаются накачкой пузырей. Как долго это будет продолжаться на этот раз?

Проблема в том, что пузыри существуют лишь до того момента, пока их поддерживают. Конечно, в теории власти могут накачивать их сколь угодно долго. Кстати, в текущем цикле мы уже увидели много нового, например отрицательные ставки, невиданный до сих пор объем активов на балансах ЦБ и так далее.

Вряд ли эти самые пузыри можно надувать бесконечно долго: в конце концов, риски остаются, и в определенный момент все может закончиться обвалом.

С другой стороны, если финансовые власти перестают раздувать или поддерживать стоимость активов, другие участники рынка это быстро замечают и также начинают продавать. В любом случае ситуация непростая.

Вообще, процесс создания пузырей обладает некоторыми особенностями.

1. Процесс надувания пузыря на рынке акций, как сейчас, обычно сопровождается притоком в высокорисковые активы так называемых горячих денег. В любой момент эти спекулянты могут покинуть "праздник", и тогда пузырь моментально сдувается.

2. По мере роста пузыря объем доступных денег, необходимый для дальнейшего роста цен активов, сокращается. Со временем приток новых денег иссякает, и пузырь опять-таки лопается.

3. В определенный момент времени рынки становятся нечуствительны к накачке со стороны финансовых властей. Как правило, ЦБ реагируют на это еще большей эмиссией, но рынки все равно отказываются расти. То есть спрос улетучивается, и ЦБ вынуждены либо допустить обвал, либо покупать все это в одиночку.

Кстати, наглядный пример этого заключается в том, что при каждом новом запуске программы количественного смягчения импульс рынка наверх оказывается короче.

Согласно истории рынков все пузыри рано или поздно заканчиваются крахом.

Федеральная резервная система до сих пор не завершила накачку системы ликвидностью. Да, формально программы QE завершены, однако на балансе Федрезерва остается еще $4,5 трлн активов, доходы от которых реинвестируются.

Кроме того, крупнейшие ЦБ (Банк Японии, ЕЦБ и ФРС) работают по принципу сообщающихся сосудов. Поскольку финансовая система глобальна, сейчас Банк Японии и ЕЦБ спокойно выполняют функцию эмиссионных центров и без ФРС.

Сейчас Федрезерв обещает начать сокращение своего баланса. Возможно, это станет своего рода испытанием теории о возможности удерживать стоимость активов бесконечно долго.

Многие пузыри, включая взлет сегмента доткомов в преддверие краха NASDAQ начала 2000-х гг., формировались в масштабе 10 лет. Пузыри влекут за собой риски для всех инвесторов, даже тех, которые не владеют данным активом, так как они характеризуют обстановку на всем рынке и в экономике в целом, поясняет Клейнтоп.

В прошлом пузыри раздувались на 1,000% за 10 лет, прежде чем лопнуть, и в последующие два года цены падали на 50%

Есть и еще один актив с, казалось бы, явными признаками пузыря - криптовалюты, однако Джеффри Клейнтоп, инвестиционный стратег в Charles Schwab, считает, что это неочевидно.

Рост биткоина превысил отметку 1000%, и на это ему понадобилось намного меньше десяти лет. "Более короткий промежуток времени может означать, что если биткоин является пузырем и должен лопнуть, он, вероятно, не столь опасен для мировой финансовой системы: характер гораздо более ограниченный", - считает Клейнтоп.

Источник: vestifinance.ru