Еще в июне стратег Citi Ханс Лоренцен отметил, что хотя QE не привело к инфляции в экономике, оно повысило цены на активы. Это потребовало непрерывного роста баланса ЦБ, и, учитывая, что ФРС, ЕЦБ и Банк Японии готовы к "перестройке нормативов" в течение следующего года, глобальный импульс в денежно-кредитной политике в следующем году будет отрицательным.

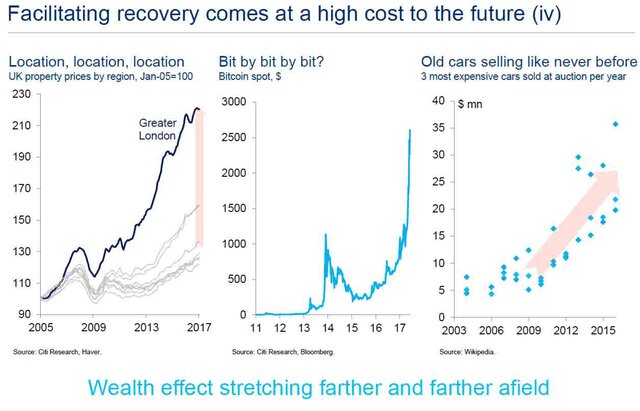

Между тем, поскольку финансовые рынки стремятся максимизировать каждую унцию от импульса центробанка, образуются "пузыри" типа "пузырей" на рынке недвижимости в Лондоне, биткоин или "пузыри" на рынке старинных автомобилей.

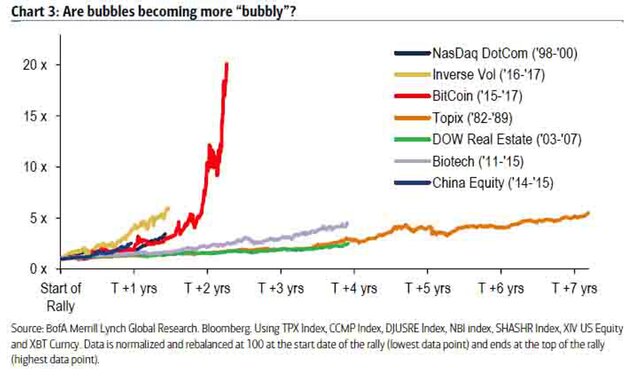

Три месяца спустя, последним, кто может рассмотреть проблему создания "пузырей" центробанка, является Барнаби Мартин из BofA, который задает риторический вопрос: "Пузыри" становятся еще больше?"

Точно так же как и Лоренцен, Мартин наблюдает за вмешательством центробанка, что приводит к "спекулятивному поведению в активах". Мартин хеджирует, называя это "риском", но графики доказывают, что "пузыри", созданные центробанками, слишком реальны.

И Мартин, чья тема - беспрецедентные покупки в кредит, отмечает, что на этом этапе цикла не только кредитные рынки сталкиваются с исключительным спросом инвесторов, но и все остальные. Как он выразился: "На графике 3 видно, что "пузыри" активов становятся еще больше по прошествии времени".

Он имеет в виду, что после финансового кризиса "щедрость центробанков, по-видимому, вызывает более быстрый рост цен активов по сравнению с историческим случаем".

Достаточно вспомнить, что рост японских акций был ярко выражен в период между серединой 1982 г. и концом 1989 г., когда цены акций выросли примерно на 440%. Но биткоин вырос на 2000% с середины 2015 г. И другие индексы, похоже, тоже растут.

Неудивительно, что, как и Лорценен три месяца назад, Мартин согласен с тем, что есть два ключевых события, которые немедленно положили бы конец этим растущим "пузырям": инфляционный шок или ЕЦБ, резко прекращающий монетизировать выпуск облигаций.

Конец "бычьего" кредитного цикла в Европе может произойти только после того, как будет остановлен "печатный станок". Причем это потребует гораздо большего, чем простое решение ЕЦБ снизить покупки облигаций в следующем году.

Мартин считает, что "конец кредитного цикла, скорее всего, потребует большого инфляционного "шока" в Европе, и достаточно сильного, чтобы перестроить ожидания рынка в отношении темпов повышения ставок".

По материалам Вести.Экономика