Основным рисковым событием на предстоящей неделе станет долгожданное объявление ЕЦБ о том, как будет выглядеть постепенное смягчение QE.

Уже известны общие параметры этого поэтапного отказа от монетизации: официальные лица ЕЦБ рассматривают возможность сокращения ежемесячной покупки облигаций, по крайней мере наполовину (с €60 млрд до €30 млрд), начиная с января и сохраняя действие программы в течение 9 месяцев, с возможностью продления срока.

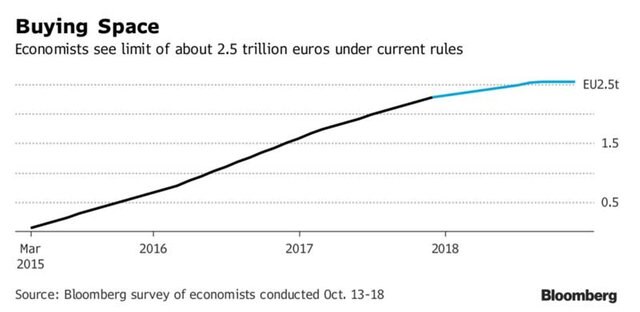

Согласно опросу Bloomberg ЕЦБ, вероятно, продолжит покупать около 9 месяцев, чтобы реализовать программу на сумму чуть более 2,5 трлн евро. Это согласуется с тем, что некоторые чиновники считают пределом на рынке согласно действующим правилам.

Президент ЕЦБ Марио Драги, как ожидается, объявит о своем первом повышении процентной ставки в начале 2019 г.

"Такой результат по количественному смягчению успокоил бы беспокойства политиков, которым необходим сигнал, что программа закончится, в то время как они предоставляют помощь тем, кто хочет поддерживать стимулы, до тех пор пока перспективы инфляции остаются неясными. Это не решает вопрос о том, что произойдет через год, если рост потребительских цен по-прежнему не достигнет цели ЕЦБ".

Таким образом, вопрос касается не столько того, "если" они снизят покупки, сколько того, "как" они это сделают.

Почему бы не увеличить проводимые сокращения? Все просто: Марио Драги боится новой истерии, в случае если инвесторы будут напуганы, что ЕЦБ отказывает в слишком крупной поддержке.

"Совет управляющих, похоже, обеспокоен тем, что более агрессивный план по сокращению может нанести ущерб финансовым условиям", - заявил Кристиан Тодтманн, экономист DekaBank во Франкфурте.

Между тем, основным препятствием для руководителей ЕЦБ, по-видимому, является определение даты окончания QE. Драги выразил уверенность, что восстановление экономики региона в конечном итоге поможет ему и его коллегам выполнить свой мандат. Тем не менее инфляция в сентябре составила 1,5%, а прогноз ЕЦБ не предполагает, что она вернется к цели в 2% до конца 2019 г.

"Кажется, что "ястребам" нужна четкая дата окончания, "голуби" в свою очередь нуждаются в том, чтобы она оставалась открытой, - говорит Алан Маккуэйд, экономист из Merrion Capital в Дублине. - Я думаю, мы сможем прийти к компромиссу, поскольку ЕЦБ заявляет, что намерен завершить схему QE в сентябре 2018 г., но если ситуация ухудшится на экономическом или инфляционном фронтах, он продлит действие схемы, пока все не стабилизируется".

Именно поэтому многие модели QE, существующие гораздо дольше 9 месяцев, продлятся до конца марта 2019 г.

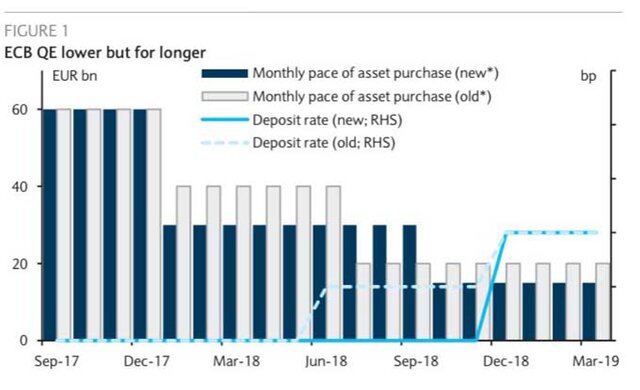

С точки зрения консенсуса на рынке следующий график Barclays отображает наиболее вероятный результат, показывающий, что ежемесячное QE снижается на 50% в январе-октябре, и ожидается сужение еще на 50% до марта 2019 г. наряду со скромным увеличением ставки депозитов ЕЦБ до конца 2018 г.

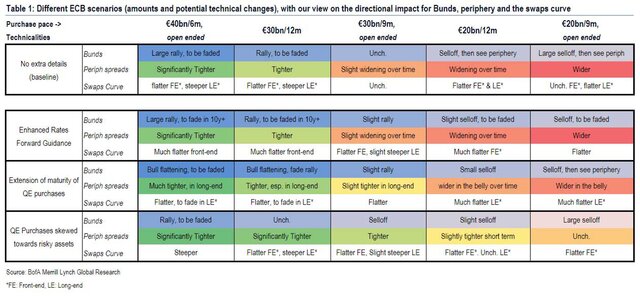

Но Bank of America интересуется, что будет, если что-то пойдет не так? В нижеприведенной таблице аналитик по тарифам банка Эрион Сатко пытается ответить на многие вопросы, которые есть у банка относительно возможных рыночных реакций на различные решения с точки зрения объема/длительности QE, а также изменения трех технических аспектов: рекомендуемые ставки, сроки погашения QE и разделение между безопасными и рискованными активами (периферия, частные активы).

При €40 млрд и 6 месяцах аналитики банка предполагают, что ЕЦБ сохранит возможность дальнейшего расширения, исключая резкое завершение (от €40 млрд до 0). Этот сценарий, а также 30 млрд евро и 12 месяцев, в конечном итоге будут представлять собой общую сумму QE. Таким образом, гибкость будет включать технические изменения, которые должны подразумевать большую поддержку рискованных активов.

При €20 млрд и 12 месяцах и даже больше (20 млрд евро и 9 месяцах) вначале должна отмечаться "медвежья" реакция рынка, поскольку количество ежемесячных покупок облигаций ниже ожидаемого. Однако поведение периферии и рискованных активов в целом будет определять премию за облигации.

Объем покупок искажен по отношению к рискованным активам, например, если ЕЦБ намекает на более ограниченное сужение закупок частных активов по сравнению с PSPP или если он увеличивает долю supras ЕС, подразумевая больший потенциал для отклонений от ключей в пользу Италии и Франции.

Продление срока погашения покупок: ЕЦБ может предположить, что реинвестиции будут происходить с более длительным сроком погашения, чем недавние чистые покупки, или он может сделать более значительные комментарии, чтобы заявить о более длительных общих покупках. Как обсуждалось на прошлой неделе, ЕЦБ может достичь этого, сократив 30-летний срок погашения по облигациям.

Тем не менее, несмотря на сужение ЕЦБ, одной из неожиданных рыночных реакций стало недавнее снижение доходности облигаций вместе с ужесточением спреда BTP, которое, по мнению BofA, "оказалось неожиданным, особенно в свете все более низких ожиданий поддержки QE". Фактически на фоне того, как ожидания рынка на 2018 г. в отношении QE ЕЦБ снизились с 60 млрд евро в месяц до 40 млрд евро в месяц, а теперь до 20-30 млрд евро, текущие оценки не говорят о серьезных проблемах перед объявлением о сужении.

Разумеется, все может измениться, после того как призывы Драги в СМИ станут фактом; также это может быть просто более убедительным доказательством того, о чем Citi's Matt King провокационно заявлял летом, а именно, что QE сильно искажает "рынок".

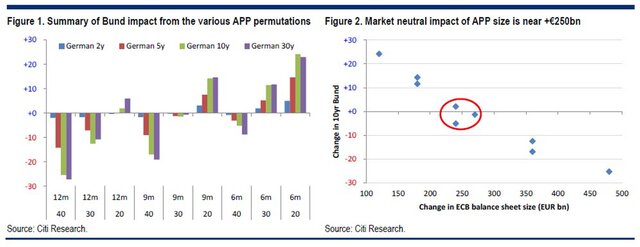

При моделировании рыночных сценариев реакции на объявление ЕЦБ от 26 октября никто не ожидает серьезного потрясения на рынке. На самом деле некоторые игроки, такие как Citi, ожидают, что различные перестановки, связанные с сужением QE, окажут довольно мягкое воздействие на рынок.

Для облигаций со сроком погашения в 10 лет доходность упадет примерно на 25 б. п. при "голубином" сценарии (€40 млрд за 12 месяцев) и поднимется примерно на 24 б. п. при "ястребином" сценарии (20 млрд евро за 6 месяцев).

Самые нейтральные рыночные сценарии, согласно модели, составляют 20 млрд евро - 12 месяцев, 30 млрд евро - 9 месяцев и 40 млрд евро - 6 месяцев.

Это в целом согласуется с опросом Reuters, в котором говорится, что консенсус среди экономистов составляет 40 млрд евро (в диапазоне 30-50 млрд евро) за 6 месяцев (диапазон 3-12 месяцев).

Перепроверка модели с общим размером расширения показывает четкую взаимосвязь. Поэтому модель предполагает, что роль "интенсивности" покупок меньше.

Нейтральный размер рынка для увеличения APP составляет около 250 млрд евро.

Прогноз Citi ориентирован на продление и представлен в виде "конверта" (без указания ежемесячную ставку покупки) в размере 150 млрд евро (с риском роста до 210 млрд евро). Это может привести к краткосрочной распродаже около 15-20 б. п.

Представленные сценарии вполне достижимы. Но наиболее разумные варианты, несомненно, были бы более сложными для реализации, учитывая ограничения дефицита.

В итоге как следует понимать объявление ЕЦБ? Здесь путаница Barclays лучшим образом отражает мышление трейдера: "Мы не ожидаем убедительного вознаграждения за риск при предварительном позиционировании в евро перед объявлением ЕЦБ, учитывая смещение ожиданий и трудности в оценке того, как рынок оценивает изменения параметров".

Перевод: перестаньте притворяться, что знаете, как рынок отреагирует на ЕЦБ, и просто дождитесь объявления.

Источник: vestifinance.ru