В июле Bank of America Merrill Lynch напугал всех прогнозом о возможном опасном моменте для рынка через 3-4 месяца. Хотя сейчас многие могут сказать, что Майкл Хартнетт из BofA ошибся, он не отказался от своего прогноза.

Главный инвестиционный стратег BofA не только снова рискнул прогнозировать рыночный пик, который, по его мнению, случится в первой половине 2018 г., но и предсказал внезапный крах в стиле 1987, 1994 и 1998 гг. всего через несколько месяцев.

По контрасту с его предварительным прогнозом в отношении 2018 г. и почти завершенного 2017 г. Хартнетт выразил довольно печальный настрой, заявив, что "катализаторы рисковых активов 2018 г. намного менее оптимистичны, чем в 2017 г." по той простой причине, что "медвежьи" позиции в отношении 2017 г. полностью изменились: "Позиции в настоящее время длинные, ожидаемые прибыли высокие, политика близка к максимальному стимулу, пиковое позиционирование, пиковая прибыль, пик стимулирующей политики означают пиковые доходы активов в 2018 г.".

"Бычий" рынок, если судить по индексу S&P 500, стал самым длинным в истории 22 августа 2018 г.

Акции в течение семи лет подряд опережали облигации только три раза за последние 220 лет (последний раз в 1928 г.).

Хартнетт считается одним из лучших стратегов BofA и на рынке, и если внимательно следить за его публикациями в последние годы, то можно ощутить оттенок гнева и разочарования в центробанках, которые превращали его "медвежьи" прогнозы в течение 2 лет в простой информационный шум.

"Мы прогнозируем пик рисковых активов в первом полугодии как последний пережиток QE прохождения налоговой реформы в США и надежных пересмотров EPS в начале года, которые спровоцируют полную капитуляцию инвесторов в рисковые активы.

Потенциальными целями являются SPX 2863, CCMP 8000 и рост доходности государственных облигаций США выше 2,75%.

Мы начинаем 2018 г. с распределения рисковых активов, где акции опережают облигации, золото опережает нефть, EAFE опережает US.

Мы считаем, что воздух в рисковых активах становится все более разреженным, однако впереди нас по-прежнему ожидает "большой пик". Мы будем агрессивно снижать риск, если увидим чрезмерное позиционирование, прибыль и политику.

Можно говорить о пиковом позиционировании, если:

Bull&Bear Indicator BofAML превышает отметку 8 по "сигналам на продажу".

Активные взаимные фонды отмечают притоки.

Распределение средств BofAML GWIM превышает 63%, что является рекордным показателем (в настоящее время 61%)".

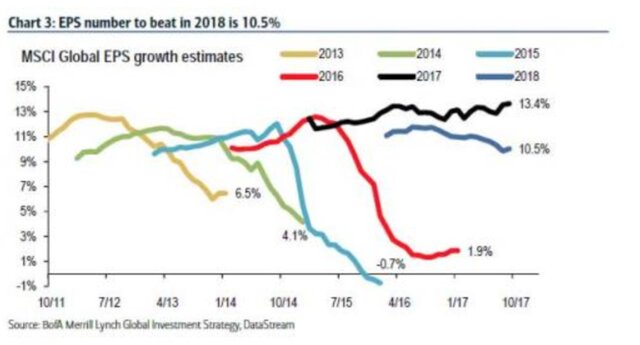

Как узнать, достигнута ли пиковая прибыль?

Американский индекс ISM опустился ниже 55. 2018 г. необходимо завершить на отметке выше 55, чтобы превысить консенсус-оценку EPS на уровне 10,5%.

Также есть обратная кривая доходности, которая в семи случаях из семи за последние 50 лет предшествовала рецессии.

Как узнать, что достигнут пик политики центробанка?

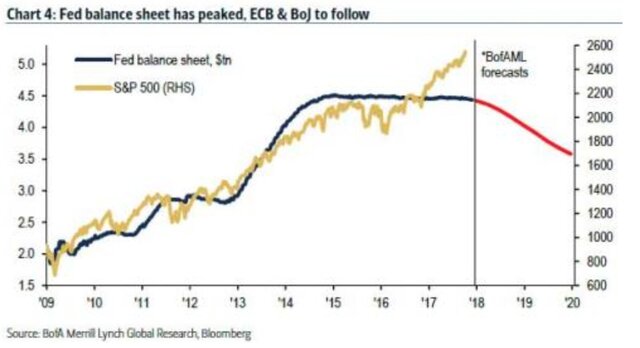

Пик ликвидности центробанков крупнейших четырех экономик во II квартале достиг $15,3 трлн.

Чистая покупка центробанками финансовых активов снизилась с $1,5 трлн в 2016 г. до $2 трлн в 2017 г. и почти до нуля в 2018 г.

Прошла налоговая реформа США, после которой инвесторы должны снизить более жесткую, а не более раннюю экономическую политику.

Крах в стиле 1987

Это подводит нас к "большой длинной" торговле Bank of America, волатильности и суровому прогнозу, что всего за несколько месяцев неизбежно случится крах в стиле 1987 г., который уничтожит триллионы на рынке.

BofA ожидает, что пиковое позиционирование, прибыль и политика в 2018 г. приведут к пиковой прибыли от цен на активы и волатильности. В 2017 г. волатильность фондового рынка упала до 50-летних минимумов, волатильность облигаций упала до 30-летних минимумов, на долю ETF приходилось 70% среднесуточного объема глобального капитала, сумма всех активов под управлением хедж-фондов в настоящее время составляет $432 млрд.

Внезапный крах в стиле 1987, 1994 и 1998 гг. в первом полугодии 2018 г. представляется вполне вероятным, так как главное успокоительное средство волатильности, центробанки, начинает выводить ликвидность.

По словам Хартнетта, верный путь к торговле наличными и Big Long - это комбинация длинных двухлетних и коротких десятилетних трежерис.

В качестве "бонуса" помимо Big Long у стратега BofA также предусмотрена стратегия Big Short.

Более высокая инфляция, более высокие уровни корпоративного долга, более высокая волатильность облигаций и конец эры QE нанесут ущерб корпоративным облигациям.

Три крупных консенсус-предположения: "Экономика золотой середины", "Нет страха перед ФРС/ЕЦБ" и "Нет возврата к среднему".

Поворотный момент – это инфляция заработной платы, которая, скорее всего, станет более заметной. Инфляция заработной платы разрушила бы консенсус за счет более высоких кредитных спредов. Рост заработной платы в США на 3,5%, рост CPI в США на 2,5% и рост CPI в еврозоне на 2% - вот уровни инфляции, которые могут увеличить волатильность и кредитные спрэды.

Для тех, кто хочет торговать до краха кредитного пузыря, совет BofA: продолжайте сохранять "бычьи" позиции по CDX HY&iTraxx XOVER.

Большой риск: технологический пузырь

Наконец, BofA делает последний прогноз: «Самый большой риск для всех заключается в том, что структурные «дефляционные D» (избыточный долг, ухудшение демографических показателей, технологический крах) провоцируют инфляцию заработной платы, которая не отвечает ожиданиям аналитиков». Эра избыточной ликвидности, в которой доходности облигаций падают, Nasdaq показывает экспоненциальный рост

Пузыри могли бы закончиться в 2019 году медвежьим рынком на фоне враждебных повышений ФРС, политики «Займем Силиконовую долину» и «Проведем войну с неравенством».

ФРС - создав рекордно высокий уровень благосостояния, доходов и классового разделения, результатом чего стал Brexit, Трамп и волна национализма по всей Европе - не может остановиться и развязывает гражданскую, а может быть, и мировую войну в качестве своего заключительного акта.

Как хеджировать «самый большой риск для всех»? Совет Хартнетта состоит из двух слов: покупайте золото.

Источник: Вести.Экономика