Почему мировые фондовые рынки игнорируют политические потрясения, такие как Brexit, выборы президента Трампа или новости о том, что Ангела Меркель не смогла сформировать коалиционное правительство в Германии? На самом деле для этого есть много веских причин. Новость о том, что канцлер Германии Ангела Меркель не смогла сформировать коалиционное правительство, стала большим потрясением.

Неясно, будет ли в стране коалиция меньшинства или будут проведены новые выборы. The New York Times процитировал замглаву Der Spiegel: «Для Германии – это момент Brexit, это момент Трампа».

Рынки капитала согласились с этим сравнением. Каждая крупная европейская биржа также закрылась в «зеленой зоне». Как и США.

Все это заставило задуматься о том, почему фондовые рынки игнорируют политику и правительство, когда дело доходит до «кризисных моментов».

Причина №1

Brexit и выборы Трампа все еще свежи в памяти инвесторов, они чувствуют, что хорошо знакомы со «сценарием кризиса». Сначала обратите внимание на концептуально негативный политический заголовок, проблески надежды будете искать потом.

Мышечная память - мощная поведенческая сила.

Причина №2

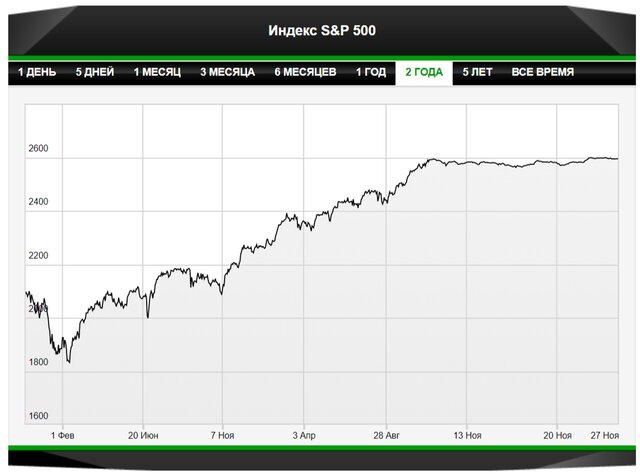

На мировом рынке акций сохраняется ралли, а инвесторы все больше боятся опоздать, чем искать причины для продажи. Каждый крупный глобальный индекс (S&P, EAFE, Emerging Markets) находится на уровне однолетних максимумов или вблизи них.

И за те недели, которые еще остались в этом году, многие инвесторы пытаются нагнать постоянно растущие ориентиры.

Причина №3

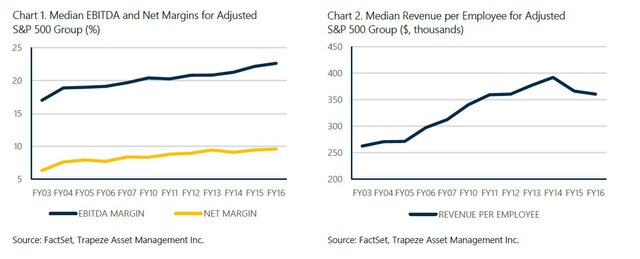

Корпоративные доходы США по-прежнему показывают положительную динамику.

По данным FactSet, учитывая, что сезон продаж в третьем квартале почти закончился, рост в этом квартале составил 6,2%. Компании S&P 500 даже продемонстрировали небольшое увеличение маржи (на 10 б.п.) в этом квартале, а в Q4 по-прежнему ожидается рост чистой прибыли на 10%.

Причина №4

Любой политический кризис является потенциальным катализатором, заставляющим центробанки (особенно ЕЦБ) приспосабливаться, на фоне того, что QE еврозоны поддерживает сверхнизкие долгосрочные процентные ставки и курсы акций.

Доходность немецких 10-летних бондов выросла всего на 36 б.п. после июльских максимумов в 60 б.п. Новость про коалицию Меркель стоила 0,3 б.п. для кривой доходности немецких бондов.

Причина № 5

Потребительское доверие по-прежнему остается высоким в США и Европе. Рынки справедливо полагают, что любой «кризис», который не затрагивает потребительские настроения, вовсе не является кризисом.

Данные ОЭСР о потребительском доверии в Германии свидетельствуют об этом, оставаясь на однолетних максимумах по состоянию на октябрь после падения в предыдущие месяцы.

Причина №6

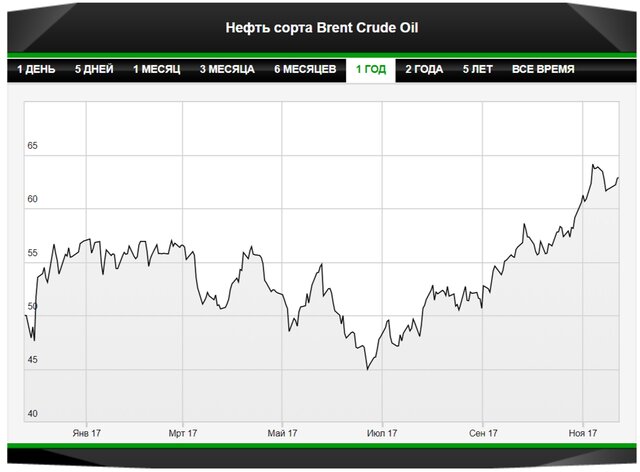

Цены на энергоносители остаются умеренными. Один тип кризиса, который привлекает внимание инвесторов, связывает достаточно громкие события с ценами на бензин. Несмотря на шумиху на Ближнем Востоке, цены на WTI по-прежнему остаются ниже $60 за баррель.

Причина №7

Акции технологических компаний в этом году привели к большой производительности в компаниях с крупной капитализацией в США и EM, и этот сектор пользуется сильными попутными ветрами.

Технологический сектор составляет 25% от S&P 500 и 30% от индекса MSCI Emerging Markets. Ни президент США, ни канцлер Германии (или любой другой мировой лидер) не влияют на количество людей, пользующихся социальными сетями, магазинами в интернете, также они не способны повлиять на количество людей, покупающих новые смартфоны.

Конечно, нет. Вот, что может изменить настроение рынка.

Реальный кризис №1: Отсутствие мирового лидера в решении жестких геополитических проблем.

Если не считать Ангелу Меркель, в Европе нет ни одной политической фигуры, которая могла бы руководить регионом по глобальным вопросам.

Президент Трамп, все еще пользующийся популярностью у своих избирателей, воспринимается довольно неоднозначно за границей. Президент Китая Си пытается войти в роль по-настоящему мирового лидера, но это большой вопрос, когда речь заходит об американском или европейском демократическом настрое.

Так кто будет ответственным за геополитический кризис? На данный момент это не тот вопрос, который сильно занимает инвесторов. Но это не значит, что он не имеет значения. Когда Северная Корея, Иран или какая-либо другая проблема дойдет до точки кипения, все будет по-другому.

Реальный кризис №2: Политические расколы могут снизить действие позитивных катализаторов.

Демократы могут вернуть большинство в Палате представителей на промежуточных выборах. Это сделает прохождение налоговой реформы в Конгрессе обязательным для рынков акций США. В ноябре 2018 года Вашингтон может опять оказаться в безвыходном положении до января 2020 года.

Есть немало причин, по которым условные «кризисы» слабо влияют на глобальные цены акций. Общие экономические условия все еще достаточно хороши, чтобы стимулировать рост прибыли, а процентные ставки остаются низкими. Да, многие факторы кажутся хрупкими повсеместно на политическом фронте, от Штутгарта до Сиэтла. Но до тех пор, пока не случится реальный кризис, способный разрушить доверие инвесторов, вряд ли мировые акции позволят любому кризису пройти впустую.

Источник: vestifinance.ru