Бывший глава ФРС Алан Гринспен в свое время утверждал, что «наличие «пузыря» трудно зафиксировать до тех пор, пока он не лопнул», однако он ошибался. Определить возникновение «пузыря», безусловно, можно, а вот точно предсказать, когда он лопнет, действительно непросто.

Бывший председатель ФРС Алан Гринспен, как никто другой, преуспел в раздаче пустых обещаний, от помощи обанкротившимся банкам и смягчения кредитно-денежной политики до других столь же неэффективных решений, однако одно из его ошибочных предположений оказалось несколько долговечнее остальных.

Выступая в 2002 году в Джексон-Хоул с докладом «Экономическая нестабильность», Гринспен произнес получившие широкую известность слова: «ФРС пришлось решать целый ряд проблем, связанных с «пузырями» на рынках активов, иными словами, с неоправданным раздуванием цен на активы. По мере развития ситуации мы пришли к выводу, что, несмотря на все наши подозрения, наличие «пузыря» трудно констатировать до тех пор, пока он не проявил себя, то есть, не лопнул, и этим не подтвердил свое существование».

Основной посыл? Определить наличие «пузыря» крайне сложно… но нет, мистер Гринспен, это не так! На самом деле, Андерс Нистин, макроаналитик Saxo Bank (и профессиональный астрофизик), написал небольшое введение в базовые математические принципы, объясняющие природу «пузырей», которые мы определяем, как ситуацию, возникающую при супер-экспоненциальном росте цен.

Мы не утверждаем, что можем предсказать, когда лопнут сложившиеся на рынке «пузыри». Тем не менее, мы в состоянии определить, где они возникли, и считаем, что к настоящему времени их уже существует слишком много. «Пузыри» можно найти на рынках облигаций, акций, прямых инвестиций, венчурного капитала, недвижимости и, безусловно, на рынке криптовалют.

Что любопытно, мы не обнаружили ни одного «пузыря» на сырьевых рынках, интерес к которым низок, как никогда… но это уже другая история.

Криптовалютный пузырь, пожалуй, наиболее очевиден ввиду крайней нестабильности и повышенной доходности этого рынка в 2017 году, но не стоит думать, что другие активы от этого далеки. По сути, продолжительность и масштаб роста бычьих рынков вполне могут скрывать под собой огромный разрыв между ценой таких активов и фундаментальными показателями.

Так, например, в прошлом месяце Австрия разместила облигации сроком на сто лет всего под 2,1%, однако они могут потерять до половины стоимости в случае повышения процентных ставок на 1% и более. На прошлой неделе акции старого доброго Kodak подскочили на 117% после объявления о плане корпорации провести первичное размещение криптовалюты (initial coin offering) для привлечения капитала.

Погоня за высокой доходностью продолжается, в то время как руководство центральных банков при поддержке политиков, по-прежнему не способных на реальные реформы, закрывает на все глаза и надеется на лучшее. Вступая в первый квартал 2018 года, мир снова полон надежды и весьма далек от реальности. В 2018 году рост EBITDA компаний из списка S&P 500 прогнозируется на уровне 19,0% (предыдущий рекорд в 17,5% был поставлен в девяностых годах). Обещание ФРС как минимум трижды повысить процентную ставку никак не повлияло на рынок облигаций, где продолжается рекордное снижение кредитных спредов, а доходность 10-летних и 30-летних облигаций США растет черепашьими темпами. Тем не менее, и на этом фронте можно отметить несколько интересных моментов.

Следуя примеру ФРС, центральные банки многих стран мира перешли к нормализации своей политики. С начала этого года Европейский центральный банк и Банк Японии стали заметно оптимистичнее в своих прогнозах – настолько, что рассматривают ускоренное сворачивание количественного смягчения в дополнение к текущим мерам по нормализации.

(Речь идет о фактическом замедлении оказываемой Банком Японии поддержки в четвертом квартале и объявленное ЕЦБ сокращение объемов покупки активов с 60 млрд евро до 30 млрд евро в месяц.)

Это – новый сигнал, который был фактически проигнорирован рынками, использующими заемный капитал (например, рынком акций или прямых инвестиций). Однако на эту новость среагировали пары EURUSD и USDJPY, в результате чего курсы JPY и EUR выросли намного выше рыночных прогнозов на январь.

С моей точки зрения это – первый предупреждающий сигнал.

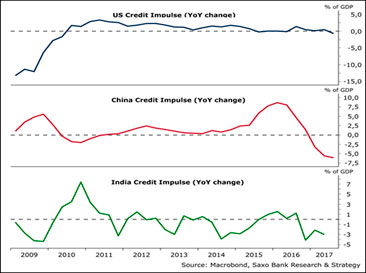

Вторым (то есть, фактически первым с учетом нашего давнего к нему интереса) сигналом стало продолжающееся угасание кредитного импульса, то есть, изменения темпа расширения кредита на рынке.

По нашим оценкам, во втором-четвертом кварталах 2018 года следует ожидать существенного замедления темпов роста экономики, что вынудит ФРС отказаться от отдельных мер по ужесточению кредитной политики и приведет к дальнейшему падению слабеющего USD. Этому будет способствовать и всеобщее разочарование после того, как развеется очередная голубая мечта о росте мировой экономики под влиянием налоговой реформы в США (от которой в действительности выиграет только 0,1% самых богатых), а также крах концепции так называемого «синхронизированного роста», цель которой – замаскировать полное отсутствие реформ и структурных изменений.

Зато чего имелось в избытке, так это практически неограниченной жадности, подпитываемой низкими процентными ставками и постоянным искажением данных в попытке создать реальность, отвечающую придуманной Гринспеном теории рыночных пузырей.

Если предсказать появление «пузырей» невозможно, значит, их бесполезно отслеживать, не так ли?

Не так!

Именно сейчас надо говорить о том, как «пузыри» образуются, а не о том, как они лопаются. На пороге первого квартала 2018 года самое время напомнить, что низкая волатильность сама по себе отнюдь не ведет к ее повышению – зато этому способствует рост инфляционных ожиданий, увеличение бюджетного дефицита, перекрестная корреляция активов и ужесточение кредитно-денежной политики.

Эти четыре «всадника Апокалипсиса» уже грозят мировым рынкам, и когда осядет пыль из-под их копыт, 2018 год может стать еще одним доказательством того, что реальность невозможно бесконечно подменять надеждой.