Взаимный обмен ударами в глобальной торговой войне может отрицательно сказаться на спросе на сырьевые материалы

Цены на промышленные металлы упали до 12-недельного минимума, а нефть испытала сильное влияние со стороны растущего предложения

Недавний рост цен на основные сельскохозяйственные культуры сводится на нет реализацией прибыли

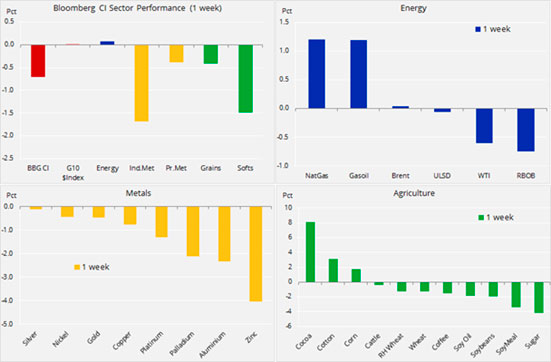

Напряженность в мировой торговле явилась одним из факторов, запустивших процесс широкого снижения цен на многие основные сырьевые товары. Риск усиления взаимных ударов может весьма отрицательно повлиять на прогнозы роста в мировых масштабах и, как следствие, на спрос на сырье. Цены на промышленные металлы уже упали до 12-недельного минимума, цены на нефть снизились благодаря переключению внимания на рост предложения, а по основным сельскохозяйственным культурам весьма ощутимо ударила реализация прибыли после недавнего всплеска, связанного с погодными факторами.

Сырая нефть продавалась по ценам ниже среднего уровня, установившегося с начала января. Получив весьма существенные импульсы со стороны подъемов и спадов фондового рынка, сохраняющиеся повышенные «бычьи» настроения среди биржевых спекулянтов в настоящий момент поддерживаются устойчивым спросом в мировых масштабах. Однако, в то же время сырой нефти бросают вызов рост предложения со стороны стран, не входящих в ОПЕК, а также вышеупомянутая напряженность в сфере мировой торговли.

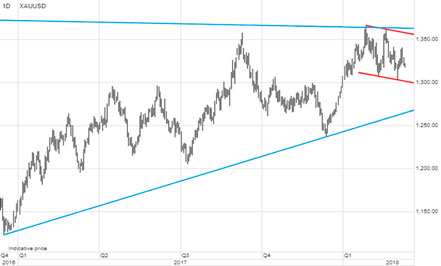

Золото также находится в поиске поддержки – после того, как второй раз за две недели не сумело пробить уровень сопротивления, составляющий 1340 долларов за унцию. При этом эксперты прогнозируют дальнейшее ослабление под влиянием озвученной в пятницу хорошей статистики по американскому рынку труда и после того, как надежды на ослабление напряженности между США и Северной Кореей привели к снижению курса иены по отношению к доллару. Тем прорывом, который необходим для ослабления ядерной напряженности на Корейском полуострове, может стать майская встреча между Трампом и Кем Чен Ыном.

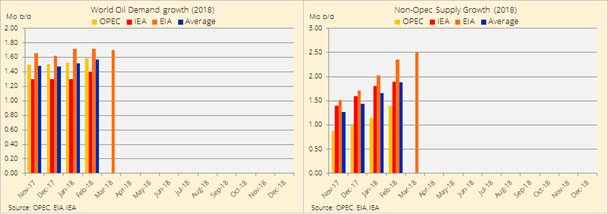

Устойчивый рост добычи нефти в странах, не входящих в ОПЕК, скорее всего, вскоре бросит вызов способности ОПЕК и России поддерживать стабильность цен – по крайней мере, в краткосрочной перспективе. В своем последнем Краткосрочном энергетическом прогнозе EIA отмечает, что объемы добычи нефти в США в 2018 г. в среднем составят 10,7 млн баррелей в день, т.е. на 1,4 млн баррелей в день больше, чем в 2017 г. Некоторого беспокойства добавило и Международное энергетическое агентство (МЭА), которое в своем Отчете по нефти за 2018 г. отметило, что роста добычи нефти в США, Бразилии, Канаде и Норвегии будет более чем достаточно для того, чтобы покрыть рост спроса в мировых масштабах вплоть до 2020 г.

За неделю с 20 по 27 февраля хедж-фонды впервые за пять недель увеличили совокупные длинные позиции по нефти сортов WTI и Brent на 36 000 лотов – до 1 млн лотов. И это при том, что в течение предыдущих четырех недель рассматриваемые позиции были сокращены в общей сложности на 133 000 лотов. В то же время сокращение базы коротких позиций привело к новому повышению коэффициента соотношения длинных и коротких позиций до рекордной отметки на уровне 12,6. Это явно указывает на сохранение риска снижения цен на нефть, если технические и/или фундаментальные прогнозы окажутся менее благоприятными.

EIA продолжает повышать объемы роста предложения со стороны стран, не входящих в ОПЕК, в 2018 г. при сохранении роста спроса без особых изменений. Ежемесячные отчеты ОПЕК и МЭА должны выйти 14 и 15 марта.

Учитывая наблюдающуюся в последнее время устойчивость спекулятивных инвесторов, они едва ли будут волноваться по поводу более глубокой коррекции, пока цены остаются выше уровня 61 доллара за баррель для сырой нефти сорта Brent и 57,50 для WTI. Эти уровни представляют собой 38,2-процентную коррекцию наблюдавшегося с июня по январь повышения, и пока они будут выше текущего ценового действия, они будут рассматриваться лишь как слабая коррекция в рамках устойчивой тенденции к повышению.

На данный момент цены на сырую нефть сорта WTI находятся в устойчивом диапазоне 60-65 долларов, и основное воздействие на их ежедневные колебания цен оказывают внешние рыночные события. При этом закрытие ниже уровня 60 долларов за баррель несет риск расширения до вышеупомянутого ключевого уровня 57,50 долларов за баррель.

Источник: Saxo Bank

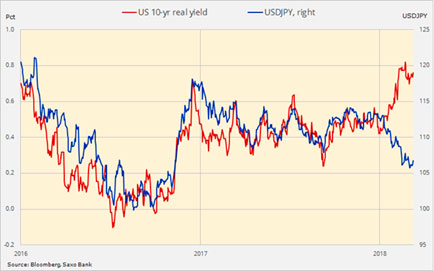

Цены на золото находятся в устойчивом 40-долларовом диапазоне между 1300 и 1340 долларов за унцию, поскольку отрицательное воздействие со стороны недавнего повышения реальных доходов в США было компенсировано положительным воздействием со стороны усиления японской иены. Определенную роль в недавних колебаниях цен на золото сыграло и увеличение волатильности фондового рынка. Первое заявление Трампа о тарифах привело к снижению цен на ценные бумаги и к повышению цен на золото, однако последние вновь снизились по мере исправления ситуации на фондовом рынке после того, как была озвучена смягченная версия упомянутого выше заявления.

Реальные доходы в США – т.е. доходы с учетом инфляции – с начала года почти удвоились. Эти отрицательные для золота изменения были скомпенсированы ослаблением доллара, особенно по отношению к японской иене.

Еще одним немаловажным фактором, повлиявшим на ситуацию, стал пятничный отчет по американскому рынку труда, последний перед заседанием Федерального комитета по операциям на открытом рынке (FOMC), которое состоится 21 марта. В этом весьма оптимистичном отчете говорится об устойчивом росте занятости и о вялой инфляции, что предоставляет немало возможностей для шестого повышения процентных ставок, а в потенциале – и для расширения политики «опережающей индикации». Предыдущие повышения ставок в нынешнем цикле, который начался в декабре 2015 г., обусловили повторяющуюся модель снижения цен на золото перед заседанием FOMC с последующим устойчивым повышением после объявления о повышении процентных ставок.

Продолжающееся повышение процентных ставок едва ли лишит золото возможностей для движения вверх, не в последнюю в очередь – в том случае, если более высокие ставки будут вызваны инфляцией, которая обусловлена не ростом спроса, а, например, повышением цен в связи с изменением импортных тарифов.

Мы придерживаемся конструктивного взгляда на золото, особенно учитывая тот факт, что оно сумело выдержать недавний скачок реальных доходов. При этом, однако, его привязка к ценовым диапазонам, скорее всего, сохранится вплоть до заседания FOMC, запланированного на 21 марта – в связи с нервозностью по поводу того, что повышение процентных ставок будет сведено на нет риском увеличения напряженности в мировой торговле.

Источник: Saxo Bank

Все промышленные металлы, кроме никеля, с начала года продаются по более низким ценам по причине того, что в настоящее время к нервозности по поводу кратко- и среднесрочных перспектив роста и увеличения спроса в Китае добавился и риск торговых войн. Всё это происходит в тот момент, когда переход Китая к новой экономической модели, в меньшей степени завязанной на сырьевые продукты, может весьма существенно повлиять на спрос.

Рост цен на медь (HG) после достижения минимума в 2016 г. в течение последних нескольких месяцев постепенно теряет обороты, и цены уже с трудом пробивают уровень сопротивления, составляющий 3,30 долларов за унцию, что означает 50-процентный возврат к активным продажам 2011-2016 гг. В настоящий момент цены зафиксировались в определенном диапазоне с поддержкой немногим ниже 3 долларов за унцию.

Источник: Saxo Bank

Лидеры недели:

Природный газ в последние несколько недель активно восстанавливал свои позиции, вновь нащупав поддержку на уровне 2,50 долларов за терм. Более холодная, чем обычно, зима привела к устойчивому спросу, который помог компенсировать рекордный уровень добычи.

Цены на какао с начала года продемонстрировали рост на 30% – до максимума за 16 месяцев, после того, как Кот-д’ивуарский совет по какао (Ivory Coast Cocoa Board) сообщил о продаже всех запасов какао-бобов и о сокращении урожая из-за засухи.

Цены на хлопок поддерживались необычайно устойчивым экспортным спросом и продолжением засухи в Техасе, которая может привести к проблемам при посеве. Согласно последней информации по спросу и предложению от американского Министерства сельского хозяйства, эти изменения явились одним из факторов, которые привели к весьма благоприятному для цен пересмотру конечных запасов хлопка в США.

Кроме того, отчет Министерства сельского хозяйства дал определенный импульс и ценам на кукурузу по причине неожиданного падения внутренних запасов и увеличения экспортного спроса после вызванного сухой и жаркой погодой сокращения урожаев в Аргентине, которая занимает третье место в мире по объемам экспорта кукурузы и сои.

Резкое повышение цен на зерновые и сою, наблюдающееся с середины января, в значительной степени обусловлено спекуляциями. В течение шести недель с 16 января до 27 февраля совокупный объем коротких позиций по шести фьючерсам на зерновые и сою сократился с 480 000 до 250 000 лотов. Благодаря большому количеству созданных в последнее время длинных позиций, риск коррекции был весьма высок и повлиял на ежемесячный отчет о спросе и предложении. В результате этого, после того, как предоставленная информация оказалась менее благоприятной, чем ожидалось, по пшенице и соевым бобам началась реализация прибыли.