Рассмотрели, из чего состоит плата за эквайринг, а также как фрод-фильтры влияют на конверсию.

Вероятно, каждый из нас давно оценил скорость и удобство безналичной оплаты. Просто поднес смартфон к терминалу, просканировал отпечаток пальца — и оплата прошла. Но в действительности для того, чтобы этот процесс прошел гладко, необходимо обеспечить бесперебойную координацию различных ключевых игроков в платежной сети.

Одним из них является банк-эквайер. Это финансовое учреждение, отвечающее за обработку платежей по кредитным и дебетовым картам от имени продавца. Каждый раз, когда мы расплачиваемся картой, именно банк-эквайер санкционирует или отклоняет транзакции на основе данных, полученных от банка-эмитента, выпустившего нам карточку. Если платеж принят, средства будут перечислены на счет продавца.

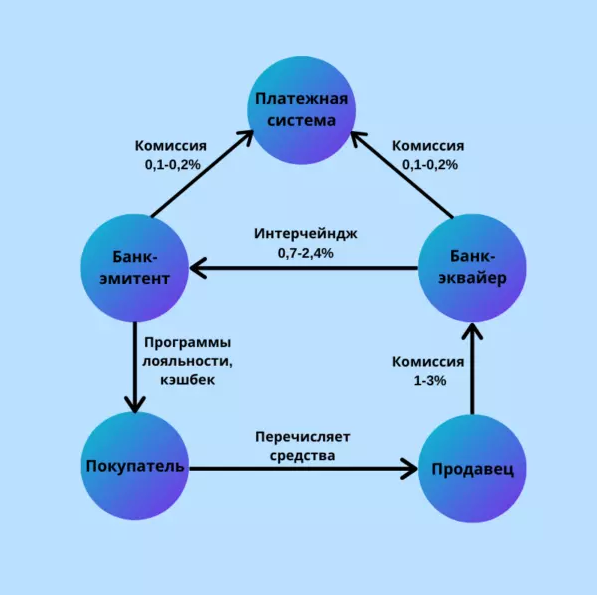

Рассмотрим схему более подробно. При осуществлении цифрового платежа, с карты покупателя передается информация в процессинговый центр банка-эквайера. Он отправляет данные платежной системе, которой принадлежит карта. Следующим этапом является проверка информации — поиск совпадений в истории блокировки или ареста счета. Решение по результатам проверки — отказ или согласования транзакции — направляется в банк-эмитент.

Там анализируется остаток на карточке, его достаточность для совершения покупки. Далее данные поступают в банк-эквайер и на терминал. Затем со счета снимаются средства и переводятся на счет продавца. Хотя оплата осуществляется в течение секунд, однако средства торговцу будут зачислены только через несколько дней. Это, конечно, упрощенное описание, однако помогает понять, какие процессы происходят, когда покупатель прикладывает карточку или смартфон к POS-терминалу.

Что влияет на размер комиссии

Предприятие, которое намерено принимать безналичную оплату через POS-терминал, подписывает договор о торговом эквайринге с банком (такой банк и называется эквайер). Обычно сама услуга подключения — бесплатная. Более того, некоторые банки позволяют бесплатно арендовать POS-терминалы. Со своей стороны, банк зарабатывает на комиссии. Это процент от стоимости покупки, который торговец отчисляет эквайеру. Эквайринговая комиссия включает интерчейндж, плату банка-эквайра, комиссию платежной системы. Она отличается не только между банками, но и между странами.

- Так, в странах ЕС она в среднем составляет 0,9 — 1,9%,

- в США — 1,5%,

- в Украине — 1,6-2%.

Итак, размер комиссии определяется

- оборотом торговца — чем он больше, тем ниже комиссия;

- его расположением — в элитных районах комиссия может быть выше;

- видом деятельности коммерсанта. Например, если предприятие торгует бытовой техникой, то платит большую комиссию, чем заведение быстрого питания. Логика в том, что в первом случае вероятность возвращения товара выше;

- взаиморасположением банка-эквайера и банка-эмитента — того, который обслуживает торговца, и того, что обслуживает покупателя. Если они расположены в пределах одной страны, то комиссия меньше, чем при трансграничных операциях;

- типом пластиковой карты, которой рассчитывается клиент. Чем выше статус, тем больше плата. Кроме того, для кредитных карт ставка, как правило, выше;

- комиссией платежной системы. Она может быть фиксированной или зависеть от количества операций, осуществленных за определенный период;

- ставкой интерчейндж (платой банку-эмитенту от банка-эквайера). На нее приходится 80% всей суммы комиссии за эквайринг. Интерчейндж устанавливают платежные системы);

- видом транзакции – это онлайн-платеж или через терминал (в первом случае плата выше);

- комиссией банка-эквайера (себестоимость операции и прибыль финучреждения).

Интернет-эквайринг

Одной из разновидностей эквайринга является интернет-эквайринг. Это технология, которая позволяет принимать оплату с помощью банковской карты в интернете. Главное его отличие от торгового — отсутствие терминалов для считывания карт. Интернет-эквайринг происходит по следующей схеме: после введения покупателем данных своей банковской карты, продавец передает их платежному агрегатору, который посылает запрос на авторизацию в банк-эквайер. Тот в свою очередь перенаправляет его платежной системе, которая выпустила карту. Далее платежная система посылает запрос в банк-эмитент, который должен провести фрод-мониторинг. Суть последнего — выявить в платеже что-то необычное, подозрительное, чтобы предупредить мошенничество. При подключении технологии 3D Secure, покупатель должен ввести пароль, который поступил ему в СМС. В случае успешной верификации, далее происходят те же этапы, что и при торговом эквайринге.

Для интернет-торговца чрезвычайно важно останавливать фрод-платежи, поскольку в противном случае его отключат от платежной системы. Зато с помощью таких протекторов, как 3D Secure, онлайн-магазин может минимизировать расходы. С другой стороны, при включении большого арсенала антифрод-фильтров, может существенно снизиться процент принятых платежей (конверсия).

Так, подозрительными могут быть признаны сделки, при которых не совпадут страна банка-эмитента, происхождение сайта продавца и страна, из которой направляется платеж. Таким образом, антифрод-система может не пропустить абсолютно адекватный платеж. Чтобы предотвратить это, антимошенническая система должна настраиваться индивидуально под торговца, с учетом специфики его клиентов, их географии и т.д. — таким образом, чтобы одновременно повысить безопасность и не потерять прибыль.

Автор Евгения Давыденко

Источник psm7.com