Об этом свое мнение высказали Есжан Биртанов и Ерулан Мустафин , сообщает kapital.kz .

13 января 2023 года Комитет по денежно-кредитной политике Национального банка Республики Казахстан принял решение о сохранении (после шести повышений в 2022 году, на начало 2022 года ставка составляла 9,75%) базовой ставки на уровне 16,75% годовых. «Решение принято в условиях соответствия фактической инфляции прогнозам Национального банка. Динамика внутренних и внешних инфляционных процессов, а также траектория экономического роста складываются в соответствии с базовым сценарием прогноза Национального банка. Месячная инфляция плавно замедляется при одновременном ее превышении своих среднегодовых значений. Баланс рисков инфляции остается смещенным в пользу проинфляционных рисков при высокой устойчивой части инфляции и ускорившихся инфляционных ожиданиях. Продолжается негативное влияние перестройки логистических цепочек на экономику. Сохраняющиеся риски требуют поддержания базовой ставки на текущих значениях в течение продолжительного периода времени».

По итогам 2022 года годовое значение инфляции составило 20,3%. По мнению Национального банка, учитывая, что фактическая инфляция складывается в соответствии с базовым сценарием и принимая во внимание сложившийся баланс рисков, Национальный банк придерживается предыдущего заявления о близости к окончанию цикла повышения базовой ставки. Потенциал дальнейшего повышения базовой ставки ограничен. В то же время, учитывая сохраняющиеся проинфляционные риски и для предупреждения заякорения инфляционных ожиданий на высоких уровнях, требуется поддержание базовой ставки на текущих значениях в течение продолжительного периода времени.

Глобальный контекст

После неумеренного вливания ликвидности в экономики развитых стран в течение 2020 года, которые хотели стимулировать рост после ковидных ограничений, локдаунов, остановки производств и т. д., уже летом 2021 года Европа и США столкнулись с ростом инфляции до рекордных, как тогда казалось, значений. Но настоящие многолетние рекорды мы увидели в 2022 году, когда в США инфляция достигла 9,1% (максимум с 80-х годов прошлого века), а в Европе инфляция вышла за уровень 10% (также рекорд за 40 лет). В этих условиях монетарная политика большинства центральных банков продолжает ужесточаться, ставя достижение цели по инфляции в приоритет. Так, за минувший год Федрезерв семь раз поднимал процентную ставку, в общей сложности на 4,25 процентного пункта. Многие аналитики говорят о сырьевом супецикле и прогнозируют дальнейший рост цен на сырьевые товары (последствия недофинансирования сырьевых отраслей в предыдущее десятилетие), что будет вносить существенный вклад в повышение инфляции.

Перспективы дальнейшего развития глобальной экономики снова были ухудшены. Прогнозы МВФ по росту мировой экономики в 2022 году остались без изменений на уровне 3,2%. При этом оценки по 2023 году снижены с 2,9% до 2,7%. Основными сдерживающими факторами роста мировой экономики остаются высокие геополитические риски, повышенное инфляционное давление, снижение экономической активности в Китае.

Недооцененные факторы рисков

Внешние факторы

Экономика Казахстана характеризуется высокой степенью открытости и не может находиться вне мировых тенденций. Тесные торговые и экономические связи с Россией делают Казахстан одним из основных реципиентов инфляционного давления возникающего в результате политики крепкого курса российского рубля, и значительная часть инфляции формируется за пределами страны. Сильный вклад в потребительский спрос вносят также и миграционные потоки.

Несмотря на замедление темпов роста экономики, незаякоренные инфляционные ожидания, совокупный спрос и внешний инфляционный фон стали основными факторами ускорения темпов инфляции.

Фискальный канал

Конечно, нельзя отрицать и существенное влияние внутренних факторов, включая сильное фискальное стимулирование, которое является значимым источником проинфляционного давления в экономике. Это выражается через воздействие фискальной политики на рост денежной массы (М3), которая с начала года выросла на 7,9% или на 2,4 трлн тенге. В 2022 году расходы государственного бюджета формируются существенно выше значений прошлого года. Рост за 9 месяцев 2022 года составил 18,9% в годовом выражении.

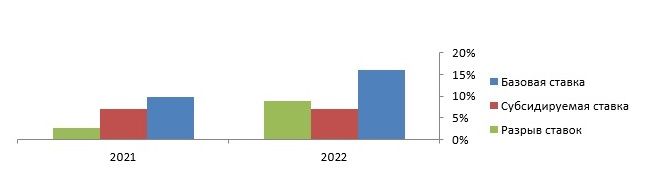

Опережающий рост бюджетных расходов в текущем году, а также низкая бюджетная дисциплина прошлых лет, безусловно, требует компенсирующей реакции со стороны денежно-кредитной политики Национального Банка. Однако Национальный Банк уже осуществил ряд повышений ставки, подняв ее с начала года до 16,75%, тем не менее, инфляция продолжает расти. При этом значительная часть бюджетных расходов осуществляется по субсидированным ставкам. Ввиду повышения ставок, расходы на реализацию программ субсидирования повышаются еще больше. На фоне более высоких ставок, растут расходы бюджета на обслуживание и погашение займов. Так, за 9 месяцев 2022 года доля расходов бюджета на обслуживание и погашение займов выросла до 15,7% от всех расходов Консолидированного Бюджета, в сравнении с 14,0% годом ранее. Таким образом, сформирован замкнутый круг, где две стороны Правительство и Национальный банк продолжают “тянуть телегу” в разные стороны. Это можно характеризовать следующим образом: с одной стороны, по мере роста разницы между субсидируемыми и рыночными ставками, искажаются результаты госпрограмм для субъектов рынка. Субсидируемая разница между ставками зачастую «прокручивается» на денежном рынке, и рамках денежно-кредитной политики финансируется в конечном итоге регулятором по повышенным ставкам.

В целом несбалансированность государственных финансов в прошлом обострила риски сужения фискального пространства, в виде вынужденной консолидации расходов бюджета в ближайшей перспективе, повышения стоимости привлечения долга и как следствие, рост процентных ставок в экономике, что мы и наблюдаем сегодня. С другой стороны, чем выше ставки, тем больше отраслей и предприятий потребуют поддержки, тем больше государственных расходов потребуется. Замкнутый круг.

Следует добавить, что введение фискальных правил по ограничению темпов роста расходов республиканского бюджета начиная с 2023 года снизят инфляционное давление, так как при надлежащей дисциплине они помогут восстановить баланс между темпами роста расходов и долгосрочного роста реального ВВП.

Трансмиссионный механизм

Спустя семь лет после перехода монетарной политики на инфляционное таргетирование, кривая доходности государственных ценных бумаг (ГЦБ) продолжает показывает практическое отсутствие механизма переноса монетарной политики на экономику. Низкая глубина и ликвидность рынка ГЦБ снижает информативность кривой, ее способность эффективно агрегировать ожидания участников рынка касательно процентных ставок. Такие факторы как сосредоточение порядка двух третей тенгового долга МФ в портфелях кэптивных (вынужденных) инвесторов, склонность большинства инвесторов удерживать ГЦБ до погашения, высокая степень фрагментации долга, несбалансированная схема графика погашения, отсутствие прогнозируемой политики управления государственным долгом существенно ограничивают роль рынка ГЦБ как начального звена процентного канала трансмиссионного механизма ДКП.

Поскольку рынок ГЦБ выполняет несколько ключевых функций, большинство центральных банков, практикующие политику инфляционного таргетирования, проявляют к нему особый интерес. Именно здесь они часто проводят свои внутренние денежно-кредитные операции и отсюда они извлекают информацию об ожиданиях и реакцию на них будущих изменений процентных ставок. Первоначально на этом рынке правительства привлекают средства, но при этом для центральных банков, таргетирующие инфляцию, этот рынок становится основным пространством проведения своей политики. Часто в таких случаях на центральные банки возлагается функция агента размещения ГЦБ. Тут, наверное, может быть логичный вопрос: почему после деградации рынка ГЦБ при объединении пенсионных фондов в 2013 году переход монетарной политики на инфляционное таргетирование произошло без подготовительной работы по восстановлению и укреплению механизма трансмиссии новой монетарной политики?

При отсутствии достаточно эффективного механизма процентного канала, режим сверхвысоких ставок продолжает защищать лишь курса тенге. Эффект монетарной политики на уровень инфляции минимален, так как политика практически не влияет на импортированную долю инфляции.

Потребкредитование

Безусловно, дополнительное проинфляционное давление со стороны спроса создает рост потребительского кредитования физических лиц. Однако влияние базовой ставки на его снижение достаточно низкое, так как ставки в данном сегменте в разы выше и процентная маржа практически не сокращается. С точки зрения рисков, более действенными выглядят ограничения потребкредитования регуляторными методами. В этом сегменте эффективность борьбы с инфляцией повышением базовой ставки находится под вопросом.

В качестве заключения необходимо отметить: так или иначе, но борьба с инфляцией требует жертв. При этом удушение здоровой части экономики через повышение процентных ставок, особенно на фоне роста объемов поддержки проблемных секторов, не выглядит меньшим из зол. Риски подрыва экономической стабильности страны и возникновения рецессии, вследствие высоких процентных ставок, уже достаточно ощутимы.

В этой связи, для сохранения долгосрочной экономической стабильности, имеет смысл еще раз оценить вклад таких факторов как риск коррекции тенге, риск деградации конкурентной экономики из-за высокой базовой ставки и риск сужения фискального пространства, и найти путь наименьшего долгосрочного ущерба, то есть наименьшее из зол.

Авторы Есжан Биртанов, Ерулан Мустафин

Источник kapital.kz