За счет сокращения ссудного портфеля Jusan bank качество кредитования всего сектора находится на лучшем за последние семь лет уровне.

В ноябре 2019 года общий кредитный портфель казахстанских БВУ сократился на 199,6 млрд тенге. На начало декабря общий объем выданных банками кредитов составил 14 трлн 092,3 млрд – это минимум за 3 последних месяца, но ощутимо больше, чем в январе-августе.

Снижение уровня кредитования произошло в 14 из 27 казахстанских банков

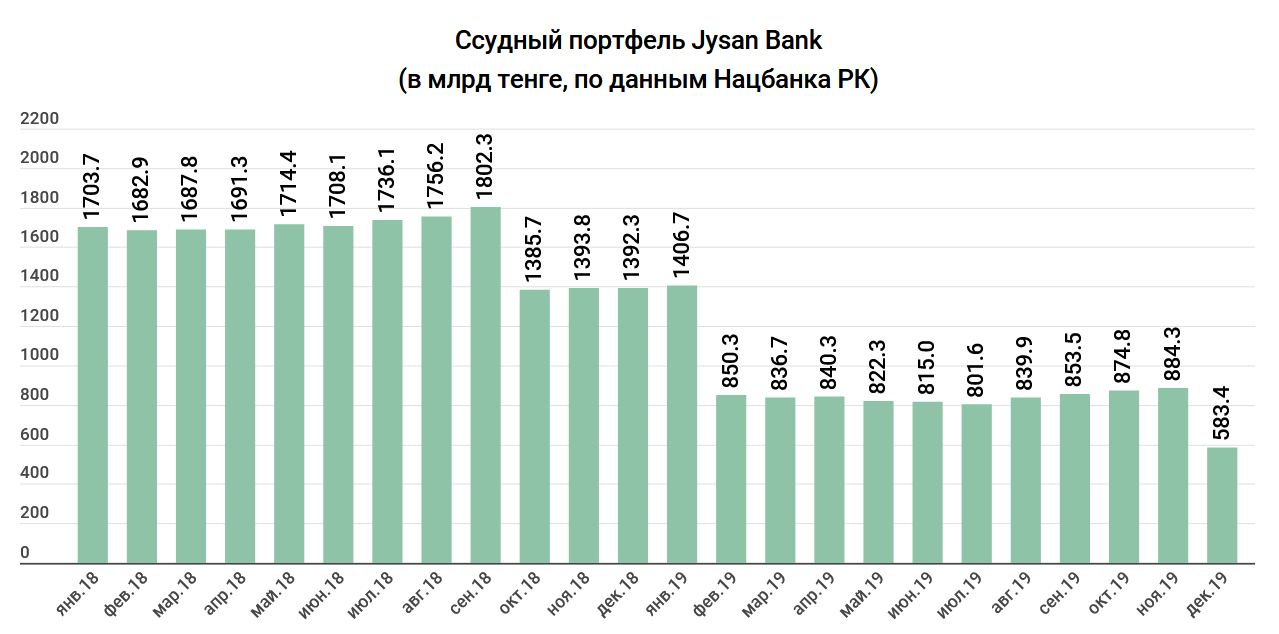

Сильнее всего на общий показатель повлиял Jusan bank. Если на 1 ноября 2019 года ссудный портфель данного БВУ по данным Нацбанка составлял 884,3 млрд тенге, то месяц спустя – 583 млрд. Таким образом, за ноябрь объем кредитования сократился сразу на 300,9 млрд тенге.

Для сравнения: на 1 января 2019 года ссудный портфель БВУ (тогда еще «Цеснабанк») превышал 1,4 трлн тенге, а на пике показатель был выше 1,8 трлн. Причем было это совсем недавно – в начале сентября 2018.

Частично компенсировать отток в целом для банковской системы страны удалось за счет двух банков. Ссудный портфель Kaspi bank за месяц вырос на 53,9 млрд тенге (до 1,36 млрд), чему немало способствовала акция Kaspi Жұма. Кстати,

в масштабах этой акции некоторые депутаты увидели даже угрозу национальной экономике

Чуть менее – на 51,8 млрд – вырос портфель Жилстройсбербанка. Таким образом, его ссудный портфель превысил 1 трлн тенге. Теперь таких банков в Казахстане пять («Народный банк», «Сбербанк», Kaspi bank, «Банк ЦентрКредит» и ЖССБ).

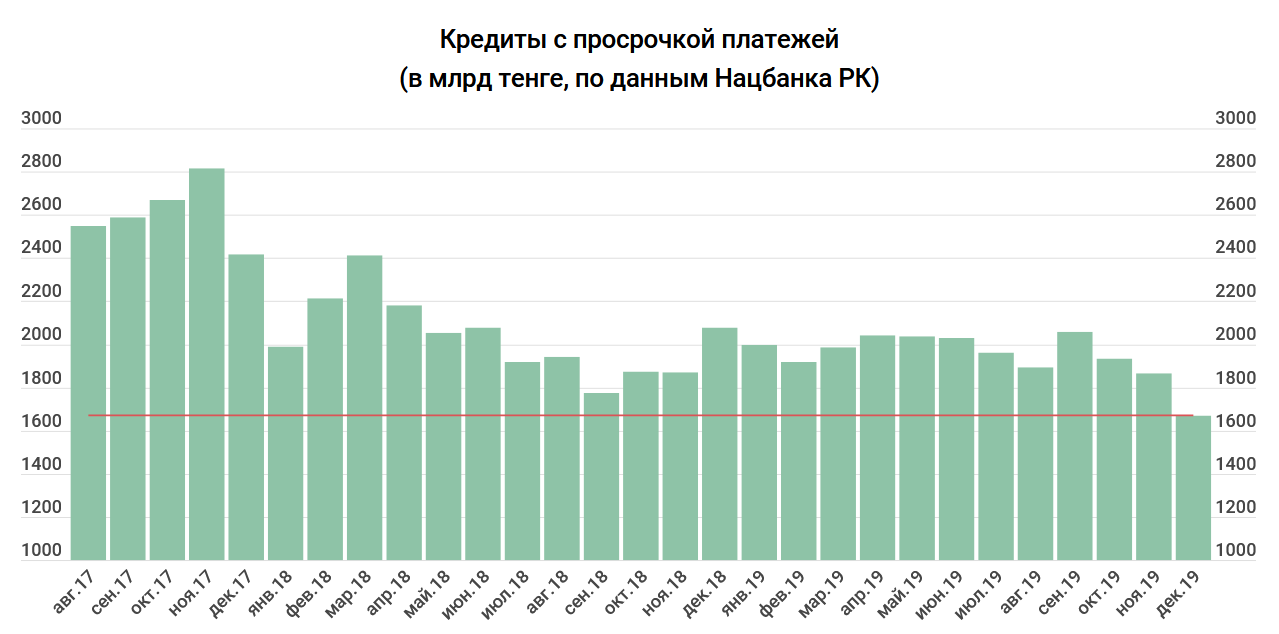

Почти половина из сокращенного ссудного портфеля Jysan bank кредитов были просрочены. Такой вывод можно сделать, отследив динамику показателей банка. Если на 1 ноября объем кредитов с просрочкой платежей составлял 345,5 млрд тенге, то месяц спустя 207,7 млрд. Разница – 137,8 млрд, или 45,8% от объема снижения. Интересно, что даже это не помогло значительно улучшить показатели БВУ: доля просроченных кредитов с 39,07% до 35,6%. Больше лишь у «Заман-банка» (42,55%) и Capital Bank (82,78%).

Однако в целом ноябрь для банковской системы выдался благоприятным. Сокращение просрочки в Jusan bank и АТФБанке (-42,6 млрд тенге) привели к тому, что их общий объем по всем БВУ упал до 1,67 трлн. Это является многолетним минимумом.

Нацбанк публикует данные об объемах просроченных платежей с 2013 года, и ни разу еще за это время показатель не был таким низким. Что касается доли просроченных кредитов, по итогам ноября она сократилась с 13,06% до 11,85%. Столь низких показателей также не было как минимум 7 лет.

20 банков сократили объем токсичных кредитов

Сократился и объем кредитов с просрочкой в 90 и более дней (NPL). За месяц показатель упал с 1,3 до 1,15 трлн тенге, доля – с 9,11% до 8,18%. И вновь главную роль сыграл Jusan bank, NPL в котором упал на 136,7 млрд тенге (то есть практически все «выпавшие» просроченные кредиты были токсичны) — до 201 млрд. Но их доля в портфеле банка осталась высокой – 34,45%.

В целом NPL сократился в 20 из 27 БВУ республики. Самый сильный рост показал Capital Bank, за ноябрь объем NPL увеличился с 6,6 до 31 млрд тенге (это 51,4% от ссудного портфеля банка).

Падение доли NPL – хорошая новость, но в Нацбанке, похоже, не считают, что этому показателю стоит уделять повышенное внимание. Комментируя итоги оценки банковских активов (AQR), зампред регулятора (а ныне первый заместитель председателя Агентства по регулированию и развитию финансовых рынков) Олег Смоляков заявил следующее:

— По анализу мировой практики мы видим, что критерий «неработающие кредиты свыше 90 дней» используется все в меньшей степени, потому что этот показатель формальный и не учитывает некоторых аспектов, касающихся проблемных займов. Он больше используется для проведения международных сопоставлений статистики.

AQR существенно шире, поскольку базируется на международных стандартах бухгалтерского учета, прежде всего стандарта 9. Он делает акцент на ожидаемых потерях, которые могут возникнуть в случаях ухудшения финансового состояния заемщиков. Количество критериев четко не регламентировано, это могут быть различные параметры доходности, капитализации и т. д.

При этом стандарт предписывает проводить оценку улучшения состояния заемщика вне зависимости от сроков просрочки. Поэтому AQR не делается исходя из объема неработающих кредитов. Мы исходили из того, каков объем потенциальных корректировок и насколько он сопоставим с существующим запасом капитала.

Автор Алексей Никоноров

Источник 365info.kz