С 24 по 28 апреля отчитаются за I квартал Microsoft, Alphabet (Google), Meta и Amazon. На премаркете понедельника пока в основном превалирует красный цвет, сообщает zakon.kz.

Отчет компании Netflix, представленный на минувшей неделе, разочаровал инвесторов. Доходы потокового гиганта оказались чуть ниже оценки (8,16 млрд долларов против 8,17 млрд долларов). Его прогнозы не оправдали ожиданий даже после запуска уровня с поддержкой рекламы. Хотя в пятницу акции сервиса закончили в плюсе (+0,81%) и доросли до 327,98 доллара за бумагу. На премаркете 24 апреля в течение первых 30 минут котировки потеряли -0,19%, снизившись до 327,35 долларов за акцию.

Tesla, также отчитывавшаяся на прошлой неделе, тоже разочаровала инвесторов. 23,3 млрд долларов против 23,78 млрд по прогнозу. Доход на акцию (EPS) тоже ниже ожиданий 0,85 против 0,86 доллара. Хотя пятницу компания завершила в плюсе (+1,28%), подорожав до 165,08 доллара за акцию. На премаркете 24 апреля бумаги теряют (-1,16%), дешевея до 163,11 доллара.

Бигтехи все в отрицательной зоне

Если бигтехи вновь покажут результат хуже ожиданий, к тому же на следующей неделе ждем заседание ФРС (2 – 3 мая), то рынок вряд ли все это вкупе примет позитивно.

Как говорит директор компании "Единый брокер" экономист Артем Арзамасцев, при текущем дефиците бюджета США могут оказаться в состоянии технического дефолта по своим обязательствам уже летом, без дополнительного одобрения повышения долга со стороны Конгресса. А это не сулит ничего хорошего для рынка акций. Наглядная иллюстрация такого кризиса – это 2011 год, когда подобная неопределенность привела к существенному падению фондового рынка. Нет никаких сомнений, что компромисс по вопросу повышения госдолга в конечном итоге будет найден, но даже относительно короткий период неопределенности может существенно повлиять на котировки акций.

По мнению экономиста, выходящая отчетность американских банков (особенно крупных) говорит о том, что ситуация в банковском секторе далеко не такая плохая, как еще недавно прогнозировали многие аналитики. Казалось бы, это позитивный фактор, свидетельствующий об устойчивости финансовой системы США к локальным кризисам. Но стоит посмотреть на это с другой стороны.

"Для чиновников ФРС это может стать сигналом, что повышение ставки не несет существенного риска для американских банков. А значит, локальный банковский кризис не будет поводом отказаться от очередного повышения ставки в мае. А ближайшее майское заседание ФРС может не быть таким "голубиным", как этого хотел бы рынок акций", – считает Артем Арзамасцев.

Еще одним фактором в пользу возможного снижения рынка может стать следующий сезон отчетности компаний. Накопительный эффект от повышения ставки рано или поздно должен сказаться на финансовых результатах корпораций.

Впрочем, текущий сезон отчетности пока проходит достаточно позитивно, и большинство отчитавшихся компаний показывают результаты выше прогнозов аналитиков. Хотя и нет гарантии, что мы не увидим первые признаки замедления экономики уже в следующем квартале, что в конечном итоге все же скажется как на выручке, так и на прибыли корпораций.

Есть популярная рыночная поговорка Sell in May and Go Away, говорящая о том, что лучше продать акции в мае и подождать с покупкой до осени. Экономист считает, что вполне возможно к этому совету прислушаться. И на это есть три причины: опасения по поводу потолка госдолга, дальнейшее повышение ставок и следующий сезон отчетности.

Что стоит за хорошими отчетами крупных американских финансовых институтов

Очевидно, что если повышается ключевая ставка, значит, дорожают деньги. Становятся дороже и кредиты. Следовательно, и доходы банка выше. Но после банкротства сразу трех банков в США — Silicon Valley Bank, Silvergate и Signature Bank, вкладчики начали в спешном порядке закрывать свои депозиты в небольших региональных банках.

Известный американский экономист Нуриэль Рубини настаивает на том, что большинство банков США технически близки к банкротству, а сотни уже полностью неплатежеспособны. Рубини подчеркивает, как банки в Америке несут нереализованные убытки по ценным бумагам на сумму 620 млрд долларов. Кроме того, экономист упомянул о повышении ставок Федеральной резервной системой США и заметив, что "более высокие процентные ставки также снизили рыночную стоимость других активов банков".

Как завершилась прошлая неделя

Пятницу рынки завершили в символическом плюсе. Хотя еще в начале основной торговой сессии все индексы немного снизились на смешанных отчетах о доходах. Акции колебались всю неделю на фоне неоднозначных отчетов по прибыли. В последний торговый день американский фондовый рынок немного вырос за счет укрепления секторов телекоммуникаций, потребительских услуг и здравоохранения. Но в целом за минувшую неделю все индексы в красной зоне

Лидерами роста стали Procter & Gamble Company (+3,46%) и Amazon (+3,03%).

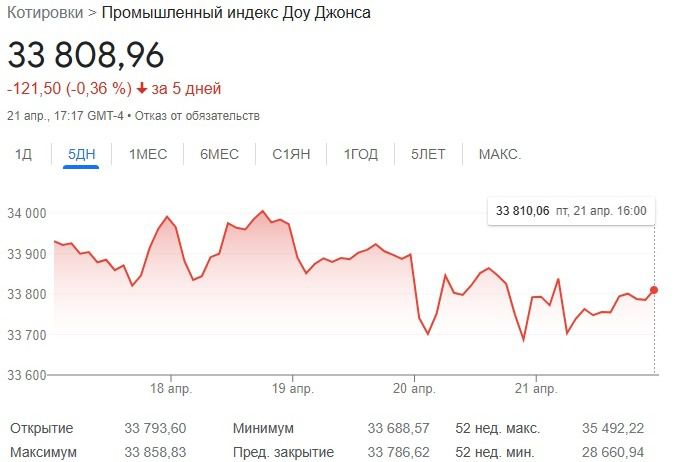

На момент закрытия на Нью-Йоркской фондовой бирже Dow Jones вырос на 0,07% или +22,34 пункта. За неделю значение индекса снизилось на -0,36% или на -121,50 пункта.

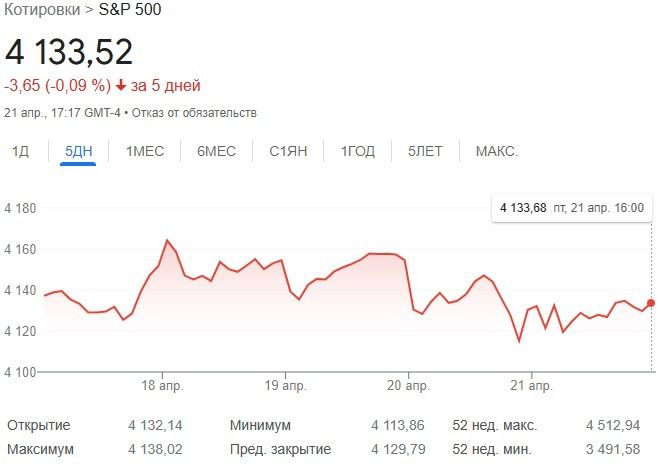

Индекс S&P 500 подорожал на 0,09% или на +3,73 пункта. За торговую пятидневку S&P стал дешевле на -0,09% или на -3,65 пункта.

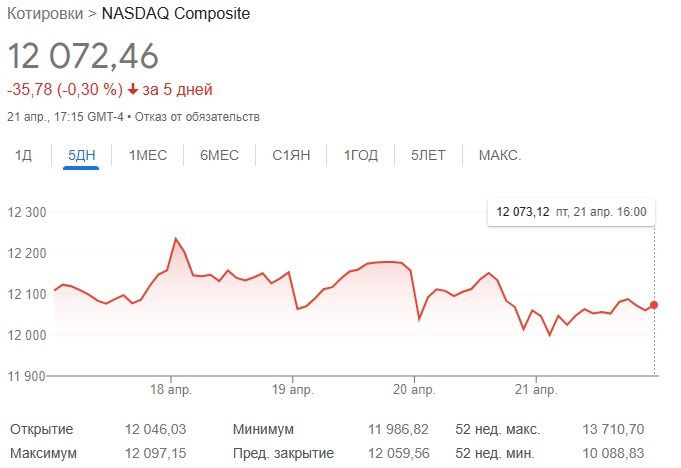

Индекс NASDAQ Composite поднялся на +0,11% или на +12,90 пункта. За неделю индекс потерял -0,30% или -35,78 пункта

В четверг, 27 апреля, все будут внимательно следить за данными по ВВП США за первый квартал, а также за излюбленным показателем инфляции ФРС — базовым индексом цен PCE и основным индексом цен, индекс затрат на трудоустройство, которые должны выйти в пятницу.

Ожидается, что данные по ВВП укажут на уверенный рост. При этом потребительские расходы останутся на высоком уровне. Также ожидается, что основной показатель индекса цен PCE снизится, а базовый показатель останется повышенным, а индекс затрат на трудоустройство также вырастет, что свидетельствует о сохраняющейся высокой инфляции.

Вероятность повышения ключевой ставки на 25 базисных пунктов до 5,00 – 5,25% годовых выросла до 88,5%.

Автор Александр Сергеев

Источник zakon.kz